MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La Administración Petro y algunos dirigentes gremiales han venido quejándose de que la tasa de interés del Banco de la República (BR) (aparentemente) era muy elevada y que se requerían bajas inmediatas para volver a estimular una economía que (sin lugar a dudas) ya luce postrada y con alta probabilidad de estar creciendo a 1% tanto en 2023 como en 2024.

Sin embargo, la otra cara de la moneda (igualmente preocupante) es que la lucha antiinflacionaria del BR está lejos de haberse ganado. Todo apunta a que la inflación estaría cerca de 10% al finalizar 2023 y la subyacente (sin alimentos) en 9%. Y las expectativas lucen desancladas, al esperar el grueso de los agentes una inflación de 7% aun para finales de 2024.

Nótese que las principales amenazas inflacionarias radican en temas gubernamentales relacionadas con el reajuste del SML (seguramente a 12% en 2024) y excesos de gasto público que explican un tercio del nuevo empleo (de baja productividad). Pero permanece postrada la inversión pública productiva, pues la formación bruta de capital solo llega a 1,8% del PIB frente al histórico de 2%.

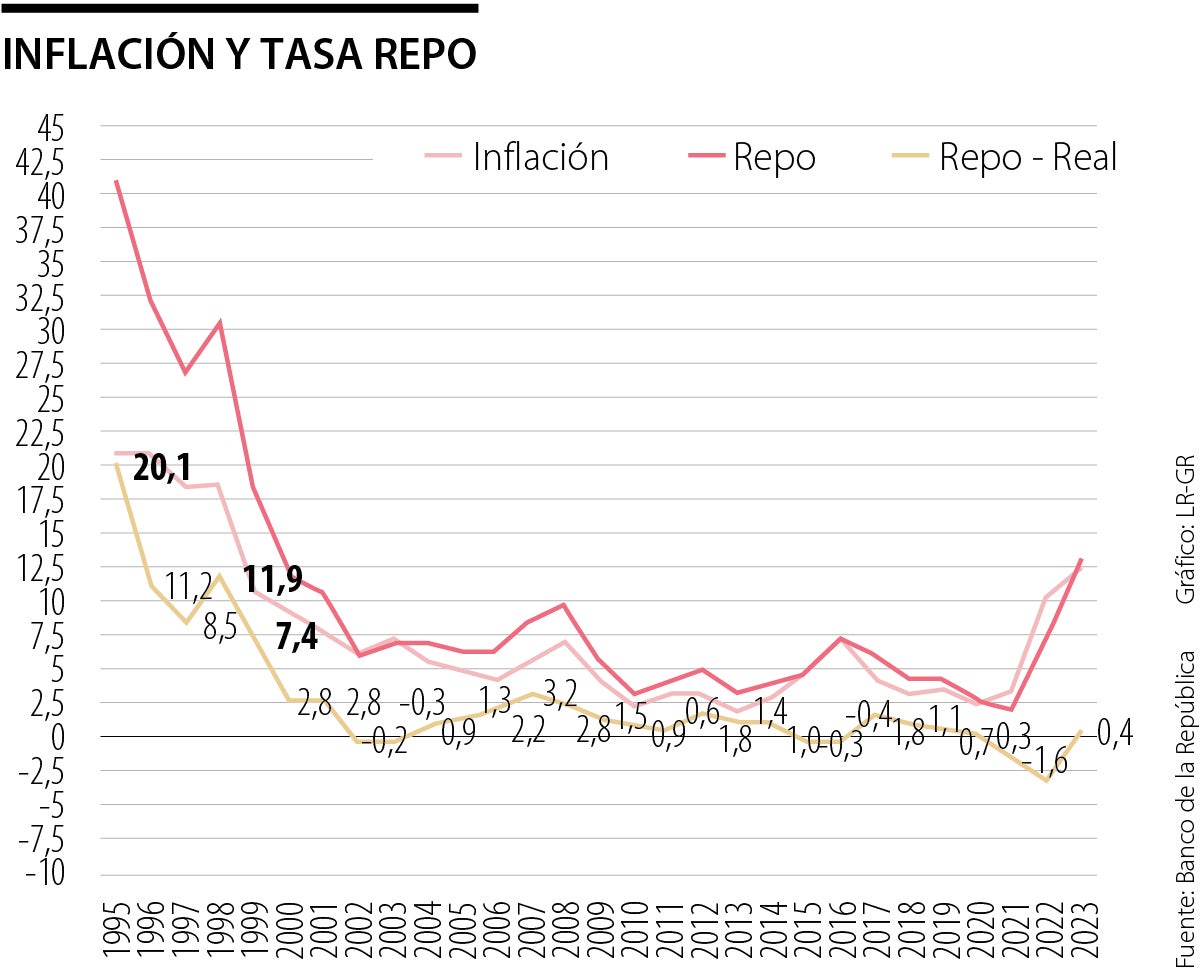

El gráfico adjunto presenta la evolución histórica (1995-2023) de la inflación, la tasa repo del BR y, restando estas dos variables, el comportamiento de la repo-real, cuyo análisis nos permitirá aclarar si se ha tenido o no ese supuesto exceso de “apretón” monetario.

En el primer periodo (1995-1999) se observa que la transición de “bandas cambiarias reptantes” hacia flotación cambiaria (2000-2003) requirió de elevadas tasas-repo reales. Estas fueron descendiendo de 15% hacia 10% real, en medio de la compleja crisis hipotecaria. Al adoptar finalmente la flotación cambiaria, acompañada del crédito de “stand-by” del FMI en 1999-2000, la tasa repo real se ubicó en cero-real en 2003, como parte de la política monetaria anticíclica requerida para superar el difícil periodo 1998-2002 (ver Clavijo y Vera, 2023 “Banca Central….”).

El segundo periodo se refiere a la crisis Lehman internacional (2007-2015), cuando la tasa-repo real se elevó, pero de manera moderada hacia 3% en sus inicios y posteriormente cayendo a terreno ligeramente negativo en 2015-2016. De esta manera, el BR acompañaba con política expansiva el complejo periodo “del fin del super-cíclo de elevados precios de commodities”.

En tercer lugar, aparece el periodo de recuperación de 2017-2019, cuando se tuvieron señales de moderado rebrote inflacionario, tanto a nivel internacional como local. Pero, finalmente, se logró atenuarlo y continuar con una repo-real expansiva cayendo a 1% en el 2019, en presencia de una inflación que promediaba entre 4% y 6% durante 2017-2019.

Y, por último, aparece el periodo 2020-2023, de alta volatilidad, pues inicialmente la inflación se desaceleró a un promedio de 2,5% en 2020, pero se fue acelerando hacia promedios anuales de 3,5% en 2021, de 10,2% en 2022 y 12,5% en este 2023 (hasta septiembre). Entre tanto, la repo-nominal se fue elevando de un promedio de 1,9% en 2021 hacia 7,2% en 2022 y 13% en 2023.

Sin embargo, la gran sorpresa para el gobierno y para aquellos empresarios activistas es que la repo-real, en vez de elevarse, como muchos lo creen, ha venido descendiendo de un promedio de 0,3% en 2020 hacia -1,6% en 2021, -3% en 2022 y solo en este año 2023 ha vuelto a elevarse a un tenue 0,4% (cifra similar a la observada bajo pandemia).

Dicho de otra manera, el BR, en realidad, se ha quedado corto en su accionar de 2022-2023 para contener la inflación, pues esa repo-real promedia ha estado muy por debajo del promedio histórico de 2,8% (1995-2023) e inclusive de 1% real observado tras flotación cambiaria (2000-2023).

Recordemos que los propios modelos del BR de Regla de Taylor indican que se requiere una repo-real del orden del 2% para estar en postura restrictiva, lo cual se vino a alcanzar solo en el último trimestre de 2023, al observarse que la inflación bajaba hacia 11% en presencia de una repo-nominal de 13,25%. Pero a lo largo de 2023 el promedio de repo-real ha sido, insistimos, tan solo de 0,4%. Luego no debe sorprendernos mucho que todavía no se vean los frutos del “enfriamiento” que busca el BR tras haber elevado su repo nominal de 1,75% hacia 13,25% (+11,5 pps), pues el valor actual de repo-real de 2,25% tan solo ha tenido vigencia por un par de meses.

Prospectivamente, está claro que con una brecha de producto negativa en 1,5 pps ( = 3 potencial - 1,5% crecimiento proyectado para 2023) se irá abriendo espacio la búsqueda de una repo de 2% real reduciendo la nominal de 13,25% hacia 11% durante primer trimestre de 2024. Solo de esta manera será posible continuar re-anclando las expectativas de inflación hacia el 3% en el año 2025. Por el momento, en este cierre de 2023 todavía pesa más la abultada brecha de inflación en 8 pps ( = 11% inflación observada - 3% de meta).

En síntesis, es útil, primero, mirar el comportamiento de la repo-real en periodos de ciclos largos, y, segundo, calcular la vigencia promedia de la repo-real para entender que su efecto de enfriamiento opera en periodos de 12-18 meses, de allí la importancia de dejar que el equipo técnico lidere con autonomía la conducción de su política monetaria, como lo ordena la Constitución.

El asunto constitucional radica en determinar si las inversiones forzosas forman parte de la política de regulación de la actividad bancaria o de la política crediticia

Colombia tiene la oportunidad de construir un modelo moderno que combine sostenibilidad ambiental, eficiencia económica y beneficio social. Para lograrlo, será clave aprender de las experiencias internacionales

En el caso de México y Colombia, la variable de ajuste ha sido un escalamiento de la informalidad laboral, dado que cerca de 50% de los cotizantes a la seguridad social devengan precisamente ese “impagable mínimo”