MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

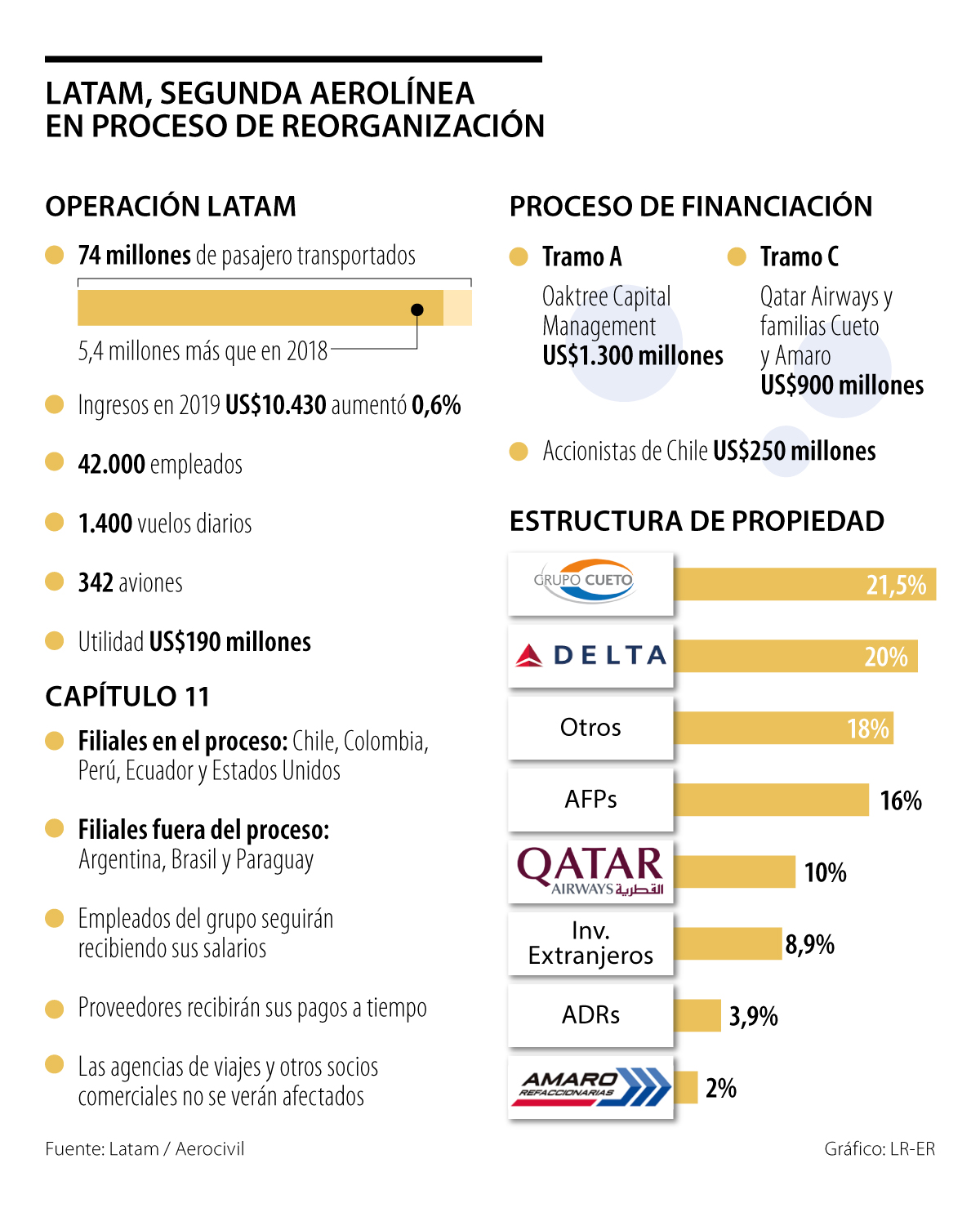

El fondo estadounidense inyectará un capital de US$1.300 millones, además se cuenta con US$900 millones de los principales socios

Una buena noticia recibió Latam Airlines, ya que en la búsqueda de financiamiento para hacer frente a su proceso de reorganización informó que el fondo de inversión estadounidense Oaktree Capital Management le inyectará a la compañía en proceso de bancarrota un monto total de US$1.300 millones.

Con esto, la compañía prácticamente asegura su continuidad considerando que necesitaba de unos US$2.000 millones para el funcionamiento en los próximos meses y así no tendrá que ir a pedir recursos al Estado.

Así, la aerolínea comunicó que se formalizó ante la corte de Estados Unidos el segundo tramo de la propuesta de financiamiento DIP (Debtor in Possession, por su sigla en inglés), correspondiente al tramo “A” y en la que se anuncia el aporte del fondo con sede en Los Ángeles, Estados Unidos.

En el comunicado emitido por la compañía Roberto Alvo, CEO de Latam Airlines Group, dijo que este era un paso definitivo para “asegurar su continuidad operativa. Al asegurar el compromiso de Oaktree Capital Management y sus filiales para la financiación total del Tramo A esperamos que, junto con el Tramo C, sea aprobado por el tribunal en las próximas semanas”.

Este apoyo, para Alvo, es una demostración de confianza en el grupo empresarial aéreo y ha “permitido asegurar todos los recursos necesarios para continuar operando durante la crisis y a medida que la demanda se recupera, para completar con éxito el proceso del Capítulo 11”.

Esta propuesta debe ser revisada y aprobada por la Corte de Nueva York en los próximos días al igual que el primer tramo anunciado previamente al mercado, denominado Tramo C y que involucra los US$900 millones comprometidos por los accionistas Qatar Airways y familias Cueto y Amaro que incluye una ampliación por US$250 millones de otros accionistas chilenos.

A medida que avance este procedimiento, en el comunicado se puntualiza que “se espera que no se requiera apoyo financiero de los gobiernos” para afrontar esta crisis ocasionada por la pandemia de covid-19.

Si bien la norma establece que esta propuesta se debe revisar en 21 días, en el escrito la firma pidió al juez que la revise en cinco. Además, con esto se viabilizan los aportes que comprometieron los accionistas, quienes habían puesto como condición que la suma de los tramos A más C sumaran al menos US$1.900 millones para concretar la entrega de sus recursos.

El nuevo partner de Latam, es un fondo fundada en 1995 por el gurú del crédito, Howard Marks, la compañía cerró el primer trimestre de este año con US$113.000 millones en activos bajo administración.

Oaktree ha tenido una posición bastante proactiva en la actual crisis económica. Es más, a finales de marzo de este año -mes en que se vivió lo peor de la corrección de los mercados financieros internacionales- anunció la estructuración de un fondo de US$25.000 millones para invertir en la categoría de negocios de “deuda estresada” (distressed debt). Esta fórmula consiste en la compra de deuda privada -es decir, fuera de los mercados públicos- de compañías en situación de estrés financiero, como por ejemplo, Latam Airlines.

Brasil se suma al Capítulo 11

La aerolínea además comunicó que su filial brasileña también se acogió al capítulo 11 de la ley de quiebras en Estados Unidos, ya que los efectos económicos que ha significado la prolongación de la pandemia obligaron a la entidad a acogerse al procedimiento para reestructurar sus pasivos, manteniendo su continuidad operacional, además de facilitar su acceso al financiamiento DIP (Deudor en posesión).

Cuando inició su proceso en la justicia norteamericana, la empresa dejó afuera la filial en Brasil y Argentina, dado que -en el primero de los casos- habían conversaciones avanzadas para lograr apoyos económicos de organismos estatales, los que hasta ahora no han llegado.

“En mayo, Brasil no ingresó porque pensamos que podríamos recibir el dinero (del Bndes) aquí. Han pasado 40 días y, en ese período, no ha mejorado (el mercado) de manera importante. La crisis se ha prolongado”, dijo el presidente de la firma en el país, Jerome Cadier, según reseña el diario local Estadao.

Según el ejecutivo, las negociaciones con el símil de la Corfo chilena se mantienen y aún se está a la espera de que se logre un financiamiento por US$450 millones.

*Con colaboración de Laura Bolaños

El mandatario afirma que Estados Unidos gobernará Venezuela, aunque no ha explicado cómo cuando las fuerzas estadounidenses no controlen el país

Master representa menos de 1% de los activos del sistema financiero brasileño, pero su liquidación desencadenará un gran desembolso del fondo de garantía de depósitos FGC

Se declaró inocente en un tribunal federal de Nueva York de cuatro cargos penales que incluyen narcoterrorismo, conspiración para importar cocaína y posesión de ametralladoras y dispositivos destructivos