MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Tasa de usura

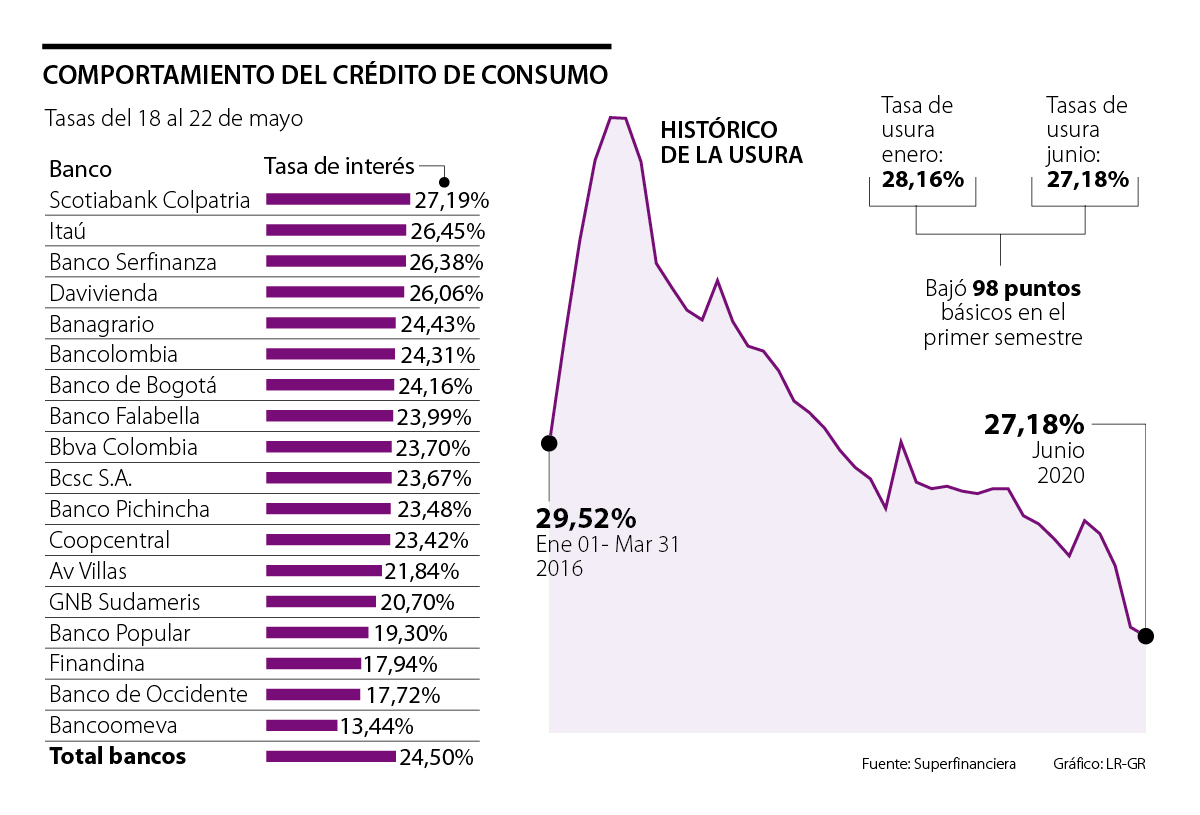

Hasta el 22 de mayo, el cobro promedio de los bancos para un crédito de consumo era de 24,50%. Para junio, la usura será de 27,18%

Para el primer semestre, la tasa de usura (interés máximo que un banco o entidad financiera puede cobrarles a sus clientes por un crédito de consumo) bajó 98 puntos básicos, pues inició el año en 28,16% y la Superintendencia Financiera certificó que para junio será de 27,18%.

En comparación con mayo, mes en el que rige en 27,29%, este índice presentó una leve reducción de 11 puntos básicos. Entre tanto, desde el inicio de la emergencia económica y social, que causó la llegada de la pandemia al país, la tasa de usura bajó 125 puntos básicos, pues en marzo se ubicó en 28,43%. La explicación sobre el por qué bajó más desde marzo y no desde enero es que para febrero el índice subió cerca de 50 puntos.

Hasta el 22 de mayo, el promedio de interés que los 18 bancos que ofrecen financiación a través de tarjetas de crédito es de 24,50%, es decir, 268 puntos básicos por debajo de la tasas de usura para junio (27,18%).

Scotiabank Colpatria es la entidad con la tasa más alta, con 27,19%; seguido por Itaú, con 26,45%; Serfinanza, con 26,38%; Davivienda, con 26,06%; y el Banco Agrario, con 24,43%, según la Superfinanciera.

Entre tanto, Coomeva (13,44%), Banco de Occidente (17,72%), Finandina (17,94%) y GNB Sudameris (20,70%) son los más alejados de la usura. Vale recordar que, para junio, cada banco ajustará sus intereses con base en esta nueva reducción certificada.

Al respecto, la economista y expresidente de Asobancaria, María Mercedes Cuéllar, catalogó la nueva reducción como positiva para los usuarios, pero manifestó que el modelo de tasas de usura limita la competitividad entre la banca comercial y, en ese sentido, puntualizó que debe replantearse su uso y estipulación para el mercado.

“La metodología mensual puede que cause que sea mucho más rápida la transmisión, aunque esa tasa no debería existir porque establece un control de precios, pero por un canal que no debería ser porque está en muy pocos países y termina imponiendo un control de tasas de interés o afectando el funcionamiento del mercado”, comentó Cuéllar.

Entre tanto, con la reducción de 50 puntos básicos en las tasas de interés, hasta 2,75%, por parte del Banco de la República, el gerente del Emisor, Juan José Echavarría, manifestó que, a mediano y largo plazo, los efectos de caídas en los costos en financiación de consumo se verán con mayor fuerza, a medida que la economía nacional refleja recuperación.

“Los datos muestran que las tasas de consumo han bajado, pero puede que por la incertidumbre algunos bancos no las reduzcan tan rápido como quisiéramos, pero esperamos que la competencia lleve a esas bajas”, reseñó.

En ese sentido, el experto en banca de la Universidad de los Andes, Alfredo Barragán, manifestó que esta nueva caída en la usura y en la política monetaria envía un mensaje óptimo a los bancos, pues pueden acceder a financiación más barata y transmitirla a sus clientes.

Los bancos han dado periodos de gracia en 13,21 millones de créditos

La Superintendencia Financiera detalló que, con corte al 27 de mayo, los periodos de gracia acumulados que han otorgado los bancos son de $198,20 billones.

El regulador reseñó que las medidas han beneficiado a 10,01 millones de deudores, con 13,21 millones de créditos. La cartera del segmento de consumo con periodos de gracia suma $71,78 billones, de los cuales $13,99 billones corresponden a tarjetas de crédito de 4,97 millones de usuarios.

En total, 8,4 millones de personas han recibido ese alivio en financiación de consumo.

Los precios del petróleo subieron ligeramente, mientras los inversores sopesaban la amenaza de un conflicto militar entre Estados Unidos e Irán

El centro de estudios advirtió que recursos destinados al ahorro para pensiones futuras se utilizarían para cubrir obligaciones actuales

Las pérdidas acumuladas de ejercicios anteriores alcanzaron la cifra de $15,9 millones, por lo que la utilidad a disposición de la asamblea queda sobre $749.812