MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

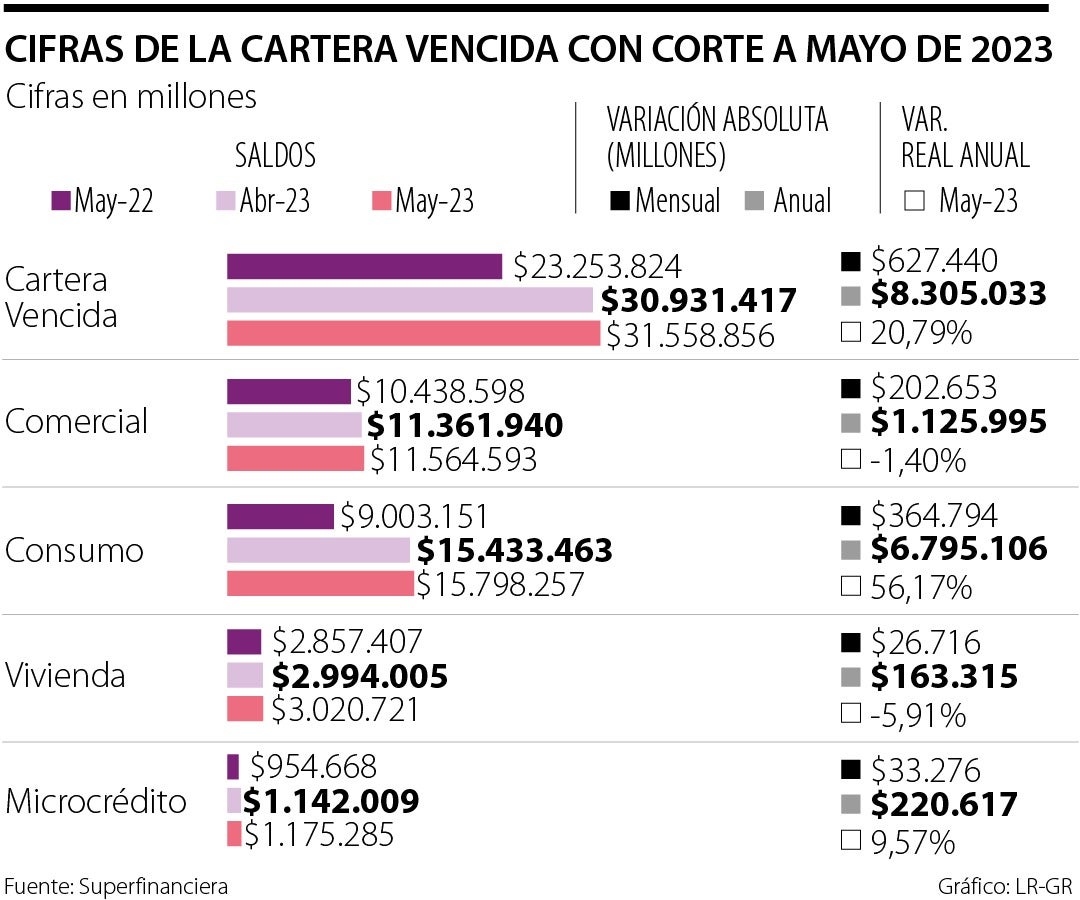

Para mayo de 2022 la cartera vencida en consumo estaba en cerca de $9 billones y para el corte de este año llegó a $15,7 billones

Según los resultados de un informe realizado por la Superfinanciera, la cartera vencida en consumo aumentó 56,17% con respecto a mayo de 2022, lo que evidencia que las personas han dejado de pagar sus deudas de forma cumplida.

La cartera vencida, en general, para mayo de 2023 quedó en $31,5 billones y para el mismo mes del año pasado estaba en $23,2 billones, lo que representa un incremento de 20,79% en un año.

En el total de la cartera, la de consumo ha sido la que mayor aumento ha tenido. Para mayo de 2022 la cartera vencida en consumo estaba en aproximadamente $9 billones, unos $6,7 billones abajo del valor actual.

La cartera vencida de microcrédito fue la segunda que más creció con 9,57%, quedando en mayo de este año en $1,1 billones. En cuanto a la cartera vencida comercial y de vivienda, presentaron algunas caídas, quedando en -1,40% y -5,91%, respectivamente.

“Este aumento se explica principalmente por la subida de tasas del Banco de la República, que viene ocurriendo desde el año pasado y que afecta las tasas de usura. Hay que tener en cuenta que cuando el Banco sube tasas, esto no afecta al consumidor de manera inmediata, sino que su efecto se ve de los seis a siete meses, aproximadamente. Es lógico que este año el consumidor se esté viendo más afectado”, comentó Jhon Torres Jiménez, analista económico.

Otra causa, según los expertos, es la desaceleración económica, que implica un deterioro de variables macroeconómicas como el empleo, que afecta directamente el consumo. Y, por último, el tercer factor que explica este incremento es la inflación.

“Si combinamos estos tres factores encontramos las razones por las cuales la cartera vencida, principalmente de consumo, está en aumento. Lo negativo de este, es que las entidades financieras serán más rigurosas en otorgar créditos, lo cual perjudicara aún más la situación macroeconómica del país”, agregó Jiménez.

Esta reacción de la cartera responde a la capacidad de pago de los deudores. “Si lo vemos por casos, las personas naturales se enfrentan a los costos de la inflación en su consumo cotidiano, lo que pone una disyuntiva y un aprieto al consumo, por tanto, se consume en lo básico y se postergan las obligaciones financieras. Por el lado de la empresa, es natural pensar que el costo de la financiación, en línea con la marcada desaceleración de algunos sectores, ha golpeado la capacidad de pago, causando que los planes de refinanciación se aplacen en cuanto no se modere la inflación, y por ende, la tasa”, explicó el analista Alexander Ríos, director de análisis económico en Inverxia.

Las provisiones también aumentaron 24,2% en consumo, movimiento que, según los analistas, está relacionado con el crecimiento de la cartera vencida. Sin embargo, las provisiones de crédito comercial y de vivienda bajaron.

“Él incrementó de la cartera vencida se ve reflejado en casi todos los estados financieros de los bancos que han reportado en estos días, por ejemplo, Davivienda, Bancolombia, entre otros”, dijo Jiménez.

Las provisiones de crédito comercial quedaron en -12,83%, las de vivienda en -7,93%, y las de microcrédito en 5,43%, siendo esta última, la única que subió junto con la de consumo.

La entidad informó mediante sus redes sociales que ya los servicios están disponibles, luego de los ajustes que hicieron la noche del lunes

Con tasas que van desde 4% hasta 30% efectivo anual, ambas modalidades ofrecen créditos para estudiantes con plazos que van desde los seis hasta los 12 meses

El cambio viene acompañado de mejoras continuas en procesos, servicios y experiencia del cliente