MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Cada caso es diferente y los afiliados deben acudir a la doble asesoría. Cerca de 80% de los colombianos ha aportado intermitentemente

Este miércoles fue aprobado en primer debate el Presupuesto General de la Nación para 2022, en el que se incluyó el artículo 104. Dicho numeral autoriza el traslado de afiliados del Régimen de Ahorro Individual (Rais), gestionado por los fondos privados de pensiones, al Régimen de Prima Media (RPM), es decir, el público. Pero, realmente, ¿cuándo conviene pasarse a Colpensiones o a una AFP?

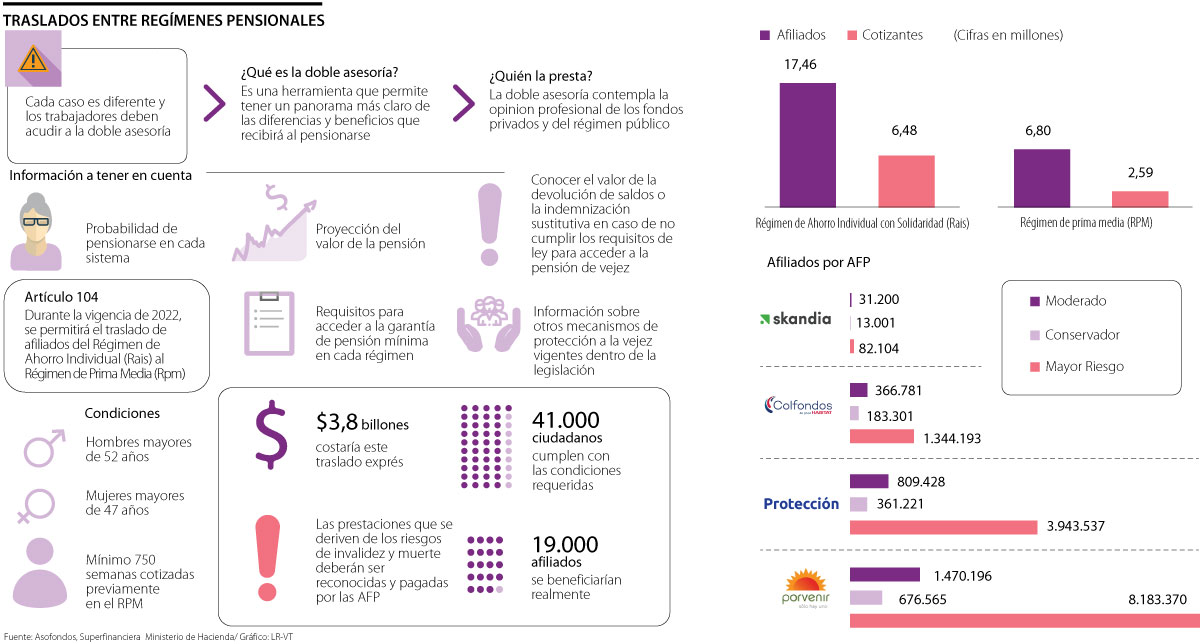

La ventana pensional de un año que abre este articulado plantea requisitos de edad mínima para hombres (52 años) y mujeres (47 años), sumado a una cotización mínima de 750 semanas en el régimen público, antes de haberse trasladado al sector privado; es decir, se establece el retorno de ciertos trabajadores, más no un cambio de forma generalizada.

Pese a que, en términos generales y bajo estas condiciones, trasladarse al régimen público podría convenirle a quienes cuentan con estabilidad laboral y ganan más de dos salarios mínimos, es necesario que cada caso sea analizado a la luz de la doble asesoría que establece la ley y bajo la cual las AFP y el régimen público deben explicarle las diferencias y beneficios. Cada caso es totalmente diferente.

Santiago Montenegro, presidente de la Asociación Colombiana de Administradoras de Fondos de Pensiones y Cesantías (Asofondos), aseguró que “el traslado sería conveniente para personas de mayores ingresos, quienes representan menos de 40% de aquellos que tendrían las condiciones para proceder con el cambio”.

El experto destacó los casos de quienes se encuentran cerca de cumplir 60 años y que, aunque tienen las 750 semanas cotizadas, estarían muy lejos de las 1.300 exigidas en Colpensiones para alcanzar una mesada, lo cual implica que tendrían que cotizar poco más diez años de forma continua.

Para entender el porqué, es necesario tener en cuenta que el sistema de protección a la vejez cuenta con dos ramas: los servicios sociales complementarios y el sistema general de pensiones. El primero contempla los programas Colombia Mayor y Beps Colpensiones, del cual se derivan el piso de protección social y el sistema tradicional. El segundo se divide entre el Rais, que cuenta con 17,46 millones de afiliados y 6,48 millones de cotizantes; y el RPM (Colpensiones), que registra a julio 6,80 millones de afiliados y 2,59 millones de cotizantes.

El régimen público se considera un sistema de ahorro común, administrado por el Estado, con contribuciones y prestaciones definidas. En este sistema, los aportes de los más jóvenes se utilizan para pagar la mesada de quienes ya se pensionaron, por lo que se requiere cotizar 1.300 semanas (25 años). En estos casos, el monto de la pensión se determina a partir del sueldo de los últimos años, más un subsidio que es costeado por el erario, y que para 2022 se espera que represente $49,56 billones, 19,6% más que la cifra establecida para este año.

El Rais está conformado por cuatro AFP: Porvenir, Colfondos, Protección y Skandia. Allí, el dinero que se aporta constituye un ahorro que se invierte y que genera rendimientos. En el régimen privado se requieren 1.150 semanas (22 años) para recibir la mesada. También se consigue esta meta dependiendo del capital que se haya acumulado.

Parte del problema que persiste en el sistema es que, según Asofondos, cerca de 80% de los colombianos ha cotizado a pensión de manera intermitente, por lo que, en promedio, resultan contabilizándose 500 semanas, razón que lleva a que, quienes suelen trabajar de manera informal o poco estable, no se pensionen. En estos casos, las AFP suelen devolver el monto depositado durante la vida laboral, más la inflación, los rendimientos reales y un bono pensional, si aplica. En Colpensiones se regresa lo aportado, más la inflación.

Sin embargo, para Ana Fernanda Maiguashca, ex codirectora del Banco de la República y presidente del Consejo Privado de Competitividad, “este cambio normativo debe evaluarse con relación a lo que viene ocurriendo con la jurisprudencia. Con esta decisión se está reconociendo la realidad jurídica del asunto. Los jueces están autorizando los traslados de facto y no vale la pena rasgarse las vestiduras por algo que ya está pasando”.

¿Qué es la doble asesoría?

Desde octubre de 2016 se estableció la doble asesoría como un requisito para que los afiliados y cotizantes puedan realizar su traslado de un régimen a otro. Esta opción permite tener claras las diferencias y beneficios que recibirá al momento de pensionarse en cada uno de los sistemas. Dicha herramienta contempla el análisis de cada caso, tanto de parte de los fondos privados, como de Colpensiones.

Cada trabajador puede solicitar una cita para la doble asesoría con el fondo de pensiones al que esté afiliado actualmente y al cual desea trasladarse. Además, debe tener en cuenta factores como la probabilidad de pensionarse en cada régimen; la proyección del valor de la devolución de saldos o la indemnización sustitutiva en caso de no cumplir los requisitos de ley para acceder a la pensión de vejez, sumado al valor con el que se podría jubilar en cada sistema.

Así mismo, se deben contemplar los requisitos para acceder a la garantía de pensión mínima en cada caso y la información sobre otros mecanismos de protección a la vejez vigentes dentro de la legislación. En caso de que, eventualmente, se retracte de la decisión, tiene cinco días hábiles para comunicarlo.

Jorge Llano, ex vicepresidente técnico de Asofondos, recordó que la doble asesoría se creó tras un estudio que realizó el Ministerio de Hacienda entre 2013 y 2014, en el que se evidenció que 95% de la gente que se pasó de un fondo a Colpensiones, tomó una mala decisión para su propio bienestar.

“Pese a que esta herramienta ha tenido muy buenos resultados, hay que seguir mejorando la asesoría. Por ejemplo, a más de 90% de los afiliados al RPM le conviene estar en un fondo privado y nadie los ha asesorado de forma correcta”, concluyó el experto.

Por ahora, se prevé que este traslado exprés tenga un costo de $3,8 billones y beneficie a 19.000 colombianos.

Según Asofondos, las AFP tendrían que vender cerca de $5 billones de activos

La ventana pensional que se abre con este proyecto obligaría a que las Administradoras de Fondos Privados de pensiones vendan cerca de $5 billones en activos, según cifras de la Asociación Colombiana de Administradoras de Fondos de Pensiones y Cesantías (Asofondos). Esto tendría un gran impacto en el mercado de capitales, toda vez que son los fondos quienes poseen la mayor parte de los bonos del Gobierno, además de representar cerca de 17% de los volúmenes negociados en acciones y una posición neta de 1,24 millones de acciones.

Según la propuesta, la empresa registró una utilidad antes de impuestos de $515.245 millones, y tras provisionar impuestos por $497 millones

La reserva legal se situó sobre $152 millones, mientras que las realizaciones de adopción por primera vez en Ncif estuvieron sobre $13 millones

Los precios del petróleo cayeron mientras Estados Unidos e Irán se preparan para una tercera ronda de negociaciones nucleares