MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Durante el seminario “Lupa a las pensiones”, el centro de pensamiento presentó su propuesta en la que habla de cuatro y no tres pilares

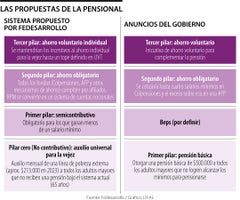

Un sistema pensional con tres pilares es lo que, a la fecha, se conoce de la propuesta de reforma del Gobierno y uno de los puntos destacados es la creación de un pilar o subsidio universal de $500.000 destinado a quienes no cumplan los requisitos para pensionarse.

Son varios los comentarios de gremios y actores del sector frente a la viabilidad fiscal y política de la reforma. Precisamente, ayer, durante el seminario “Lupa a las pensiones”, que se realizó en la Universidad de los Andes, Fedesarrollo presentó su propuesta en la que habla de cuatro y no tres pilares.

El primero, o Pilar Cero, como explicó Luis Fernando Mejía, director ejecutivo de Fedesarrollo, se enfoca en el pilar universal (el de los $500.000), pero en este caso solo sería de $213.000 mensuales, basados en enfrentar la línea de pobreza.

“El Gobierno, cuando haga los análisis de los costos, va a tener que ser pragmático y entender que el pilar universal de $500.000 es deseable desde el punto de vista social, pero no desde el fiscal, pues podría costar 2,5 puntos del PIB, más de $50 billones anuales, que el Estado no tiene la capacidad de pagar”, explica Mejía.

En contraste, si se trabaja con un aporte de $213.000 estas cifras se reducirían a un 0,6% del PIB, es decir, cerca de $9 billones mensuales.

“Desde el punto de vista fiscal este es el punto más importante pero no el único, el umbral es un tema clave para la sostenibilidad de la deuda y un vacío para el Estado”, añade Mejía.

el foco en la cobertura

En la búsqueda de cobertura, Fedesarrollo propone el Primer Pilar, o semicontributivo, con el que se cubriría a toda la población que gane menos de un salario mínimo y que, por lo tanto, no lo lograría pensionarse en uno de los modelos tradicionales. La propuesta es que los Beneficios Económicos Periódicos (Beps) se vuelvan obligatorios.

Hay que recordar que los Beps hacen parte del Piso de Protección Social y almacenan parte de los ahorros de los trabajadores vinculados.

Entre las ventajas está que no solicita montos mínimos o periodicidad en los aportes y pueden entrar personas de cualquier edad, pensando, precisamente, en los trabajadores que no tienen un empleo formal o que no tienen un ingreso persistente.

Este ahorro les garantiza tener fondos en su vejez e incluso, dependiendo el monto ahorrado, acceder a una pensión tradicional en Colpensiones.

Otro de los puntos en los que Fedesarrollo discrepa con la propuesta del Gobierno es que en lugar de que las personas que ganen más de cuatro mínimos hagan su aporte en Colpensiones, el umbral sea de 1,5 salarios, para no generar una sobrecarga en la deuda pensional en cabeza del Estado.

“Consideramos que cuatro salarios es un monto muy alto, una de las razones es porque genera un flujo de financiamiento que pone en riesgo la sostenibilidad de la deuda pública”, añade Mejía.

Este nuevo tope también ayudaría a que los subsidios otorgados por el Gobierno fueran un poco más limitados y focalizados en trabajadores con menos ingresos.

Aquí entra el pilar contributivo obligatorio (Segundo Pilar) en el que Colpensiones, los fondos de pensiones privados y otros mecanismos de ahorro tendrían que competir por los cotizantes.

Esto, según explica el director ejecutivo de Fedesarrollo, implicaría que Colpensiones dejaría de ser un régimen de prima media y migraría a un sistema de ahorro individual, como en los fondos privados.

“Esto tendría que hacerse de manera nocional y no real, porque no existe la posibilidad fiscal para dejar de contar con las cotizaciones de las personas jóvenes como fuente de financiamiento para la protección a la vejez”, dijo Mejía.

Para el funcionario el modelo, además de aumentar la competencia, mejoraría la rentabilidad que se le da a los afiliados y disminuiría las comisiones actuales.

Entre sus ventajas también estaría, según explica la entidad, que se elimine la inequidad horizontal. Es decir, que las personas con las mismas características obtengan los mismos beneficios a la hora de recibir su pensión.

La propuesta finaliza con el pilar de ahorro voluntario (o Tercer Pilar), en el que quienes ganen más de los topes (1,5 salarios mínimos) puedan seguir con su ahorro, por ejemplo, en los fondos privados (AFP).

En cuanto a las implicaciones y costos de la reforma pensional, que Mejía reitera es necesaria, señala que “no va a haber ninguna propuesta que no tenga un costo fiscal, pues es muy difícil resolver la cobertura. Pero tenemos que disciplinar la decisión en lo que es fiscalmente posible y nuestra propuesta, consideramos que es razonable desde el punto de vista fiscal”.

Un elemento que resolvería el modelo de pilares que propone tanto Fedesarrollo como el Gobierno, es el traslado entre fondos, de las AFP a Colpensiones y viceversa, pues al tener un esquema base obligatorio, se eliminaría la indecisión por parte del usuario y haría menos complicado el sistema.

Sin embargo, aún quedaría pendiente un elemento más estructural y es el tema del desempleo y la informalidad que, para los expertos, es el verdadero meollo del asunto, teniendo en cuenta que la tasa de informalidad está por encima de 55% y las tasas de desempleo siguen encima de 11%, en los últimos reportes del Dane.

“Lo que tenemos en la propuesta de la reforma es si estar en Colpensiones o en las AFP, pero eso no resuelve el tema de la baja cobertura. Tenemos que irnos al mercado laboral que es dónde está el problema. Lo importante es crear la cultura del ahorro y no la obligatoriedad, reformar el mercado laboral y acercar la legislación a la realidad”, añade Mauricio Olivera, vicerrector administrativo de la Universidad de los Andes.

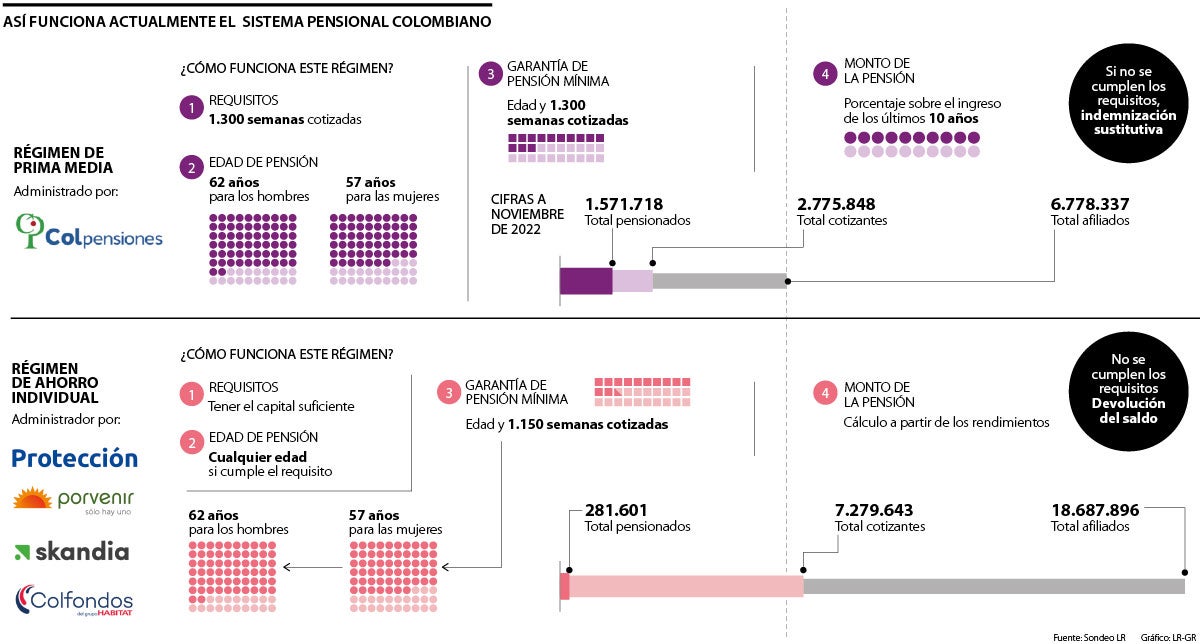

Por ahora, ninguna de las dos propuestas le apunta a un incremento en la edad de pensión, con lo que se mantendría como está vigente: 62 años para los hombres y 57 años para la mujeres. Además de que en Colpensiones referiría 1.300 semanas cotizadas.

Los precios del petróleo subieron por el ataque de Estados Unidos e Israel en Irán, en medio de la preocupación de un conflicto prolongado en Oriente Medio

Las administradoras de sistemas de pago de bajo valor y el Banco de la República realizaron 1.065 millones de operaciones $1.106 billones

El movimiento busca impactar los servicios que se ifrecen a través de los almacenes Olímpica, habilitando nuevas formas de pago para los clientes