MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

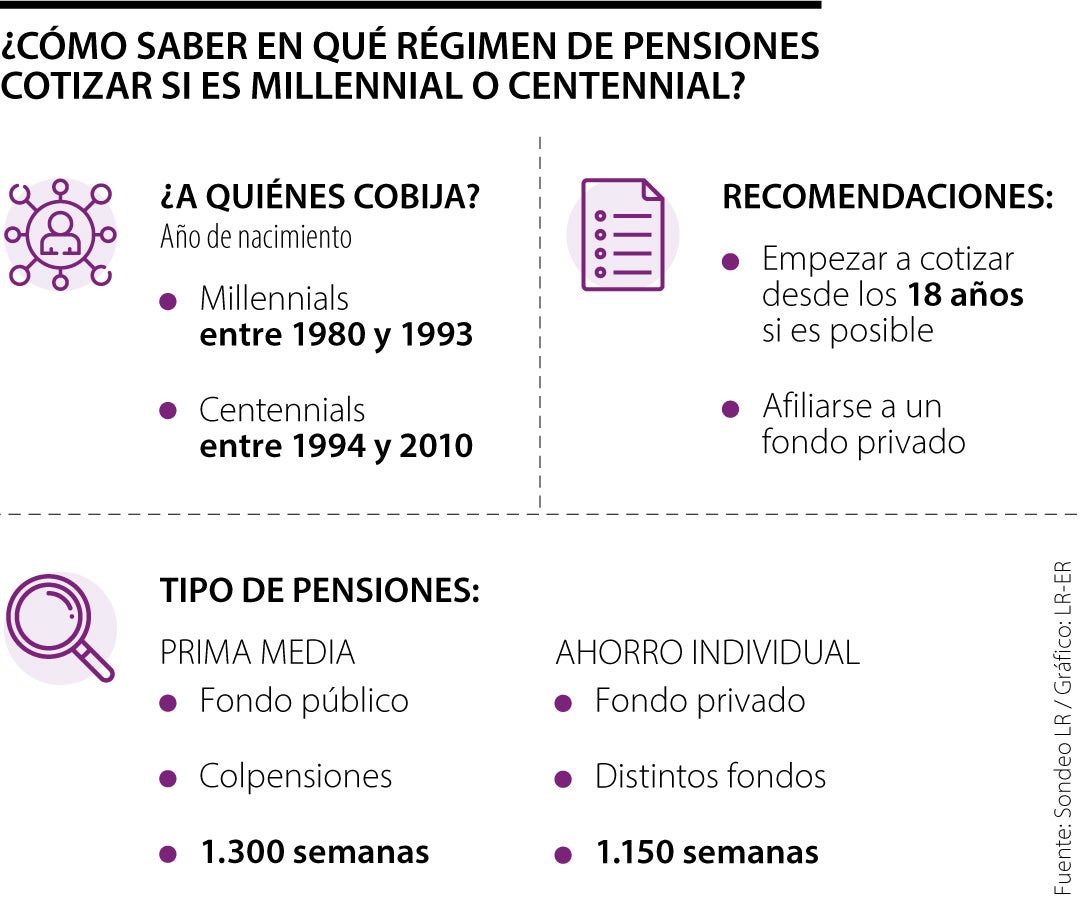

Lo principal, según expertos, es empezar a cotizar desde temprana edad, si es posible, a los 18 años. y segundo, iniciar en un fondo privado, que tiene mecanismos de inversión

Si usted nació entre 1980 y 1993, y su edad oscila entre los 30 años, hace parte de la generación llamada millennials, y si nació entre 1994 y 2010, engloba a los centennials. Según su edad, ¿conoce qué le conviene más en términos de pensión?

Es bastante común que los jóvenes desconozcan algunos aspectos de este tipo de sistema. Sin embargo, es necesario elegir correctamente un fondo de pensiones, no solo para prepararse para la vejez, sino en caso de una invalidez.

Lo primero que tiene que tener en cuenta es que en Colombia existen dos sistemas pensiónales, uno de prima media, más conocido como fondo público, administrado por Colpensiones. Este régimen de beneficio busca que las personas cumplan con los requisitos establecidos por la ley para pensionarse, es decir, llegar a cotizar 1.300 semanas, que son 25 años laborando, según explicó Fredy Castro, analista económico.

“Existe otro que es el ahorro individual con solidaridad, más conocido como fondo privado, administrado por cuatro Administradoras de Fondos de Pensiones (AFP), en el cual el retorno al final de la vida laboral depende del sexo del cotizante, el número de sobrevivientes que tiene y la edad de estos”, explicó el experto.

La diferencia entre estos dos regímenes, radica en el movimiento de dinero, es decir, el fondo privado no hace aportes a una bolsa común, como el fondo público, sino a bolsas individuales, como un ahorro personal, el cual la AFP invierte y mes a mes las personas obtienen retorno de dichas inversiones, más su ahorro.

En el caso de los jóvenes, según los analistas, “entre más rápido empiece un joven a cotizar, mejor, porque el sistema de pensiones en Colombia está basado en el número de semanas cotizadas. Para que una persona acceda a las pensiones debe tener, un hombre los 62 años de edad y una mujer, los 57, 1.300 semanas cotizadas, o en un fondo de pensiones privadas, 1.150, con el mismo límite de edades”, comentó Lorena Botero, gerente de beneficios pensiónales del Fondo de Pensiones y Cesantías Porvenir.

Lo recomendable para los millennials y centennials, según expertos, es empezar a cotizar desde temprana edad, si es posible a partir de los 18 años. Dos, iniciar en un fondo de pensiones privado, ya que cuentan con mecanismos de inversión a largo plazo, que dan rentabilidad y a su vez es un patrimonio autónomo del afiliado.

En los fondos privados existen cuatro multifondos, que es el medio por el cual el cotizante puede generar rentabilidad a través de inversiones, está el de mayor riesgo, moderado, conservador y especial de retiro programado, lo más recomendable para un joven es poner su dinero en uno de mayor riesgo, ya que el retorno es más alto. Si es joven, no vale la pena que invierta en un fondo conservador, según los expertos, por qué va a tener tiempo de recuperar las pérdidas.

“Varios estudios recomiendan que los jóvenes estén siempre en fondos de pensiones privados, porque en la medida que empiezan a ahorrar, esas inversiones que hacen, se van a reinvertir, lo cual genera más dinero y rentabilidad”, agregó Jorge Llano, exvicepresidente técnico de Asofondos.

A pesar de esto, se recomienda que 10 años antes de la finalización de las pensiones, que es el tiempo límite para cambiarse de fondo, el afiliado realice una doble asesoría, para averiguar si es conveniente quedarse o trasladarse al sistema público.

La moneda local fue la que más retrocedió frente al dólar en el último mes, ante movimientos en fondos de pensiones, ola de impuestos y el conflicto geopolítico

Manuel Alemán, ceo de kala, dijo que lograron en 2025 desembolsos de $160.000 millones con un enfoque en las personas que no están atendidas por la banca tradicional

Los futuros del crudo brent se situaban en US$80,89 el barril, con un alza de US$3,15 dólares, o un 4,1%. El lunes, el contrato se disparó hasta los US$82,37