MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La oferta pretende entre 5% y 15% de las acciones disponibles. Cada título se pagará a $293, muy cerca del precio de referencia

Ayer, Luis Carlos Sarmiento Angulo presentó una Oferta Pública de Adquisición (OPA) por la recién llegada a la Bolsa de Valores de Colombia (BVC), BAC Holding International. Si bien el empresario es el mayor accionista de esta empresa, la compra pretende entre 5% y 15% de las acciones. Cada título se pagará a $293, muy cerca de su precio de referencia anunciado, el cual asciende a $291.

Para adelantar la compra, en la tarde de este miércoles fue radicado el proyecto de garantía bancaria por Rendifin S.A., empresa propietaria de 3,6% del mismo Grupo Aval. Dicha transacción se da luego de la separación del Banco de Bogotá y Grupo Aval de su filial Leasing Bogotá S.A. Panamá, entidad accionista de BAC Credomatic, la cual buscaba desligar los negocios en El Salvador y Colombia.

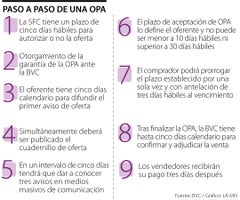

Ahora la decisión se encuentra en manos dela Superintendencia Financiera de Colombia (SFC), que si no realiza requerimientos adicionales al oferente, daría a conocer la aprobación de la oferta el próximo miércoles, siempre y cuando sean radicadas y certificadas las garantáis necesarias.

Luego de que se dé luz verde por parte del órgano regulador, el dueño de entidades como el Banco de Bogotá, Av Villas, Banco de Occidente, Banco Popular y Corficolombiana tendrá que publicar simultáneamente el cuadernillo de oferta y el primer aviso del proceso a través de medios masivos de comunicación.

En un rango de cinco días calendario tendrá que mover tres avisos de oferta, en donde además debe incluir el plazo de aceptación de OPA. Este lapso no puede ser menor a 10 días ni superior a 30 días hábiles.

No obstante, el oferente podrá prorrogar el plazo inicialmente establecido para la aceptación de la oferta, por una sola vez, y con antelación de al menos tres días hábiles al vencimiento del plazo inicial. Dicha extensión no podrá superar el plazo máximo señalado.

Esta prórroga se deberá comunicar a los interesados mediante aviso publicado en el mismo medio en el que se difundió el aviso de oferta inicial y mediante los canales oficiales.

Tras finalizar la oferta, la BVC tiene hasta cinco días calendario para confirmar y adjudicar la venta. Cumplido este debido proceso, quienes decidieron vender recibirán el pago tres días después.

En contraste, quien quiera presentar una OPA competitiva tendrá hasta tres días antes de vencer el periodo de aceptación de ofertas para presentar una nueva propuesta, la cual tendrá que mejorar en 5% lo ofrecido inicialmente, por lo que, lo vendido hasta ese momento, pasa a ser del nuevo comprador.

Desde Bancolombia se pidió tener en cuenta que el detalle de las transacciones realizadas en oficina tomará un tiempo en ajustarse

Grupo Cibest reportó utilidades por $3,8 billones, impactadas por la venta de Banistmo y un deterioro de crédito mercantil; sin ese efecto, la ganancia habría crecido 16,09%