MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

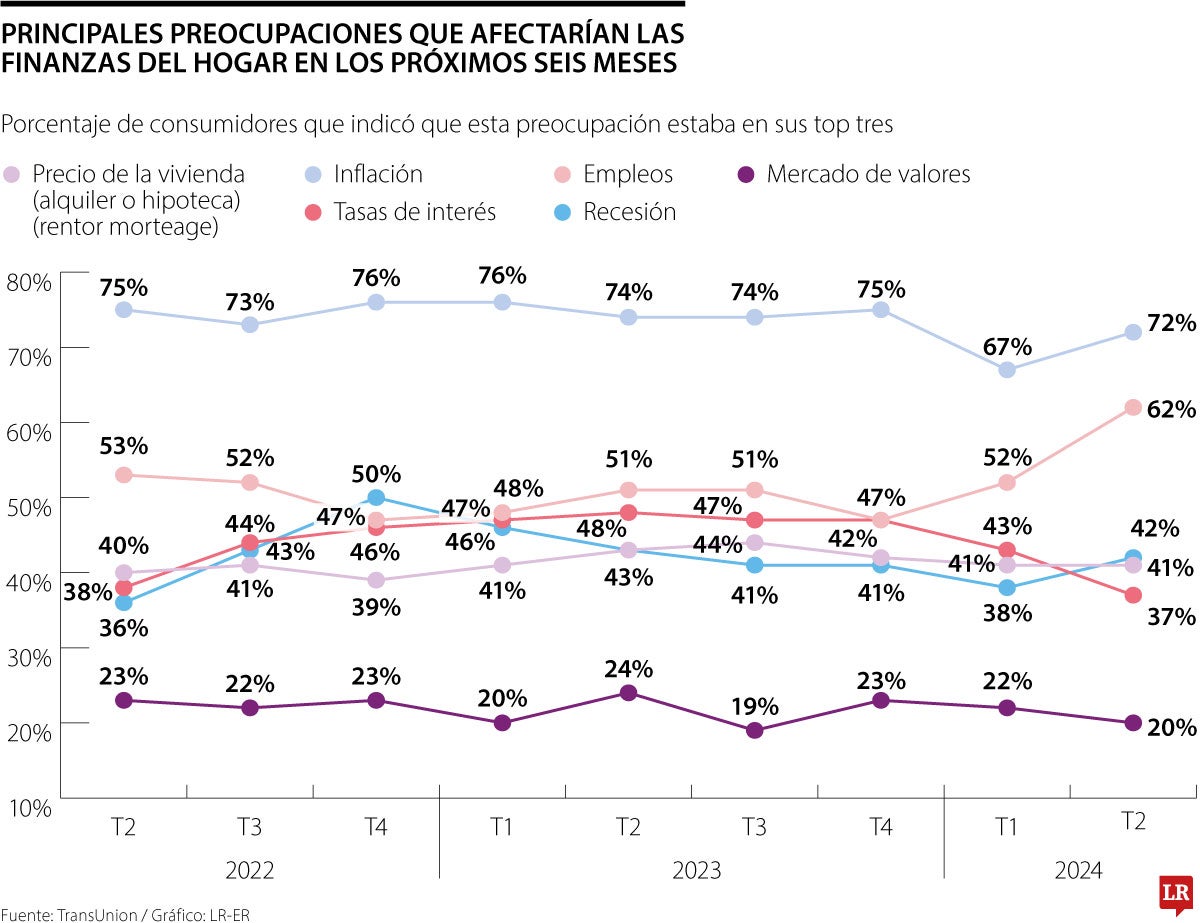

El aumento de la preocupación por empleo e inflación inciden en pago de los créditos

En el segundo trimestre, 62% puso el tema de empleo dentro de sus tres principales preocupaciones, el primer trimestre fue de 52%

TransUnion publicó el Consumer Pulse del segundo trimestre del año, en que reveló que aumentaron las preocupaciones de los colombianos con respecto a temas laborales y el costo de vida, siendo dos variables que siguen incidiendo para que una tercera parte de las personas considere que tendrá problemas para pagar al menos una de sus obligaciones crediticias en su totalidad.

En el segundo trimestre del año, 62% puso el tema de empleo dentro de sus tres principales preocupaciones, ese porcentaje aumentó desde 52% del primer trimestre. A este le siguió inflación, que pasó de 67% a 72%.

También se observa preocupación de las personas con otros temas macro como la posibilidad de una recesión (42%), los precios de la vivienda (41%) y las tasas de interés (37%).

Dichas preocupaciones por dinámicas macroeconómicas e ingresos, se traducen también en preocupaciones por la capacidad de pago, pues en el segundo trimestre 33% de los consumidores encuestados indicó que esperaba no poder pagar al menos una de sus obligaciones actuales en su totalidad.

Algo que llama la atención allí es que, 27% indicó que espera poder refinanciar o renegociar los pagos o tasas actuales, mientras que 24% indicó que planeaba pagar montos parciales, pero no el saldo total.

Lo anterior tiene que ver también con la disminución de ingresos que aquejan los encuestados. A su vez, un menor porcentaje indicó que los ingresos de sus hogares habían aumentado (33%, frente a 37% del primer trimestre), mientras que 37% indicó que sus ingresos se mantuvieron igual.

En línea con esto, un mayor porcentaje indicó que sus finanzas familiares estaban peor de lo planeado, (35%, frente a 30% del primer trimestre). Sin embargo, la mayoría de los consumidores encuestados continuó siendo optimista sobre las finanzas de sus hogares en los próximos 12 meses. En contraste, 55% de los encuestados indicó que redujo gastos discrecionales.

TransUnión explicó en el estudio que 96% de los consumidores colombianos considera importante el acceso a crédito para alcanzar sus objetivos financieros; sin embargo, solo 42% de los encuestados cree tener acceso suficiente a esos productos.

“Dentro de la Generación Z, el porcentaje que cree tener acceso suficiente fue el más bajo de todas las generaciones, con 32%”, explicó Virginia Olivella, directora senior de investigación y consultoría de TransUnion Latinoamérica.

De todos los colombianos encuestados, 50% indicó que consideraron solicitar nuevos créditos o refinanciar créditos existentes, pero finalmente decidieron no hacerlo por razones como los altos costos (37%), el refinanciamiento no haría suficiente diferencia en sus pagos (25%), encontrar una fuente de financiamiento alternativa (22%) y creer que sus solicitudes serían rechazadas debido a su situación de ingresos o empleo (22%).

La entidad informó mediante sus redes sociales que ya los servicios están disponibles, luego de los ajustes que hicieron la noche del lunes

Con tasas que van desde 4% hasta 30% efectivo anual, ambas modalidades ofrecen créditos para estudiantes con plazos que van desde los seis hasta los 12 meses

El cambio viene acompañado de mejoras continuas en procesos, servicios y experiencia del cliente