MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Aval realizó este jueves una emisión de bonos ordinarios por un total de $400.000 millones

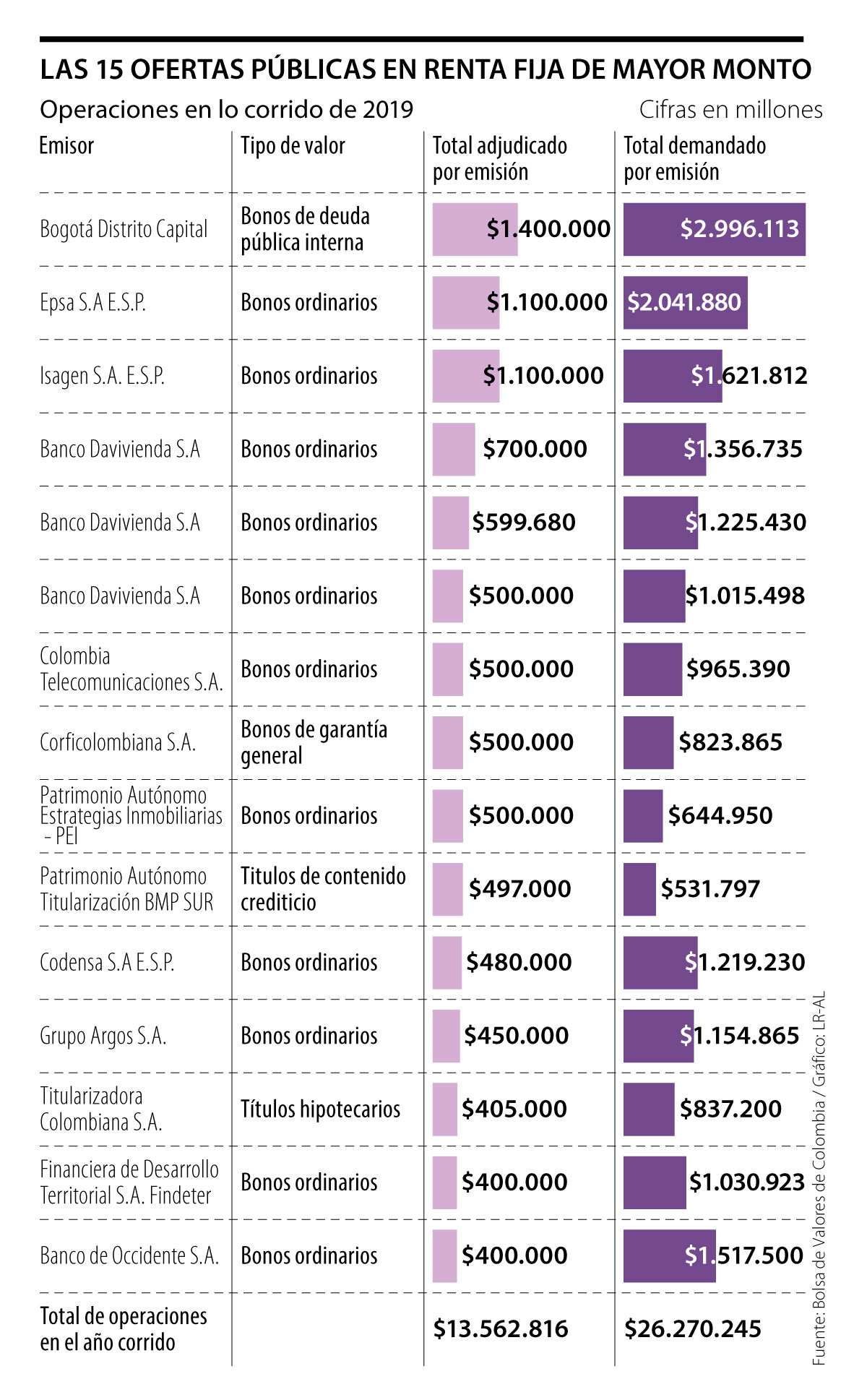

En lo corrido del año, a través de ofertas públicas de renta fija en la Bolsa de Valores de Colombia (BVC), se han adjudicado $13,56 billones para financiación de empresas tanto del sector financiero como del no financiero. Davivienda, Titularizadora Colombiana, el Distrito de Bogotá, Epsa e Isagen son, hasta la fecha, los mayores emisores de deuda y títulos por monto adjudicado.

“El año ha sido bueno para el país, y en mi recorrido por todas las regiones me he encontrado con empresarios con planes de expansión y una necesidad de hacer una inversión nueva. Esto se ha reflejado, por ejemplo, en la llegada al mercado de renta fija de cinco nuevas empresas y que los bonos alcancen un registro histórico por encima de $13 billones”, dijo Juan Pablo Córdoba, presidente de la Bolsa de Valores de Colombia (BVC).

En el caso de Davivienda, a lo largo de estos 11 meses ha realizado tres emisiones de bonos ordinarios. En la primera el monto adjudicado de la emisión fue $500.000 millones, en la segunda fue $599.680 millones y en la tercera fue $700.000 millones. En total, el valor emitido por estas colaciones fue de $1,80 billones, mientras que el monto demandado ascendió a $3,60 billones.

Titularizadora Colombiana ha realizado cinco emisiones de títulos hipotecarios y no hipotecarios de créditos de vehículos en lo que va de 2019, en las que en total se adjudicaron $1,48 billones. El monto demandado por estos títulos fue $2,84 billones, es decir, 1,92 veces lo adjudicado.

El distrito capital de Bogotá es el tercer emisor con mayor monto adjudicado en total, así como el primero en mayor monto adjudicado en una sola emisión, que fue de $1,4 billones. En esta colocación de bonos de deuda pública interna, el valor demandado llegó a cerca de $3 billones.

En el cuarto y quinto lugar están Epsa e Isagen, con un total de $1,1 billones adjudicados cada una. El monto demandado por los bonos ordinarios de la primera fue $2,04 billones, mientras que por los de la segunda fue $1,62 billones.

Para Diego Franco, presidente de Franco Group, estos buenos resultados se deben a la coyuntura actual, que ha permitido que la captación de recursos en Bolsa sea económica.

“A diferencia de lo que está ocurriendo en los mercados de otros países, donde hay tasas negativas, en Colombia todavía se pueden obtener ganancias de emisiones privadas. Las empresas deben aprovechar que la demanda casi que dobla lo ofrecido para satisfacerla con bonos y títulos atractivos”, dijo.

En lo corrido del año, se han realizado 65 emisiones de bonos y títulos. La más reciente la realizó ayer el Grupo Aval, en la que colocaron bonos ordinarios por $400.000 millones, aunque la demanda fue por $752.000 millones.

A pesar de que este año se ha logrado un monto de adjudicación en renta fija histórico, Córdoba mencionó que se debe “impulsar desde el lado de la demanda, las bancas de inversión y los fondos, la llegada de empresas no tradicionales, aquellos con una calificación diferente a triple A o A+. Hay inversionistas dispuestos a tomar esos riesgos y la oferta ahí se queda corta. Así mismo impulsar las colocaciones de menos de $100.000 millones en el segundo mercado, el cual ha demostrado que es posible”.

Las colocaciones de Aval durante el año

Si bien la colocación que se hizo el jueves es la primera que el Grupo hace como holding este año, sus entidades, Banco Popular, Banco de Occidente y Corficolombiana han realizado emisiones en estos 11 meses. En el caso de Banco Popular, se emitieron bonos ordinarios por $346.824 millones y su demanda fue de $637.064 millones; Banco de Occidente colocó bonos ordinarios por $400.000 millones y su demanda llegó a $1,52 billones, mientras que Corficolombiana emitió bonos de garantía por $500.000 millones y la demanda fue de $823.865 millones.

La elegibilidad ante DTC agiliza el proceso de negociación al permitir la liquidación electrónica de las operaciones

Los precios del petróleo cotizan cerca de sus máximos de siete meses este martes, mientras los operadores evaluaban los riesgos para el suministro derivados de una posible escalada militar

Mientras que la sentencia de la Corte Suprema de Estados Unidos contra los aranceles del presidente Donald Trump provocó una caída del dólar