MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Luego de que en febrero se anunciara la venta de la empresa de sándwiches, llegó un comprador que se quedará, además, con las 219 tiendas que posee en Colombia

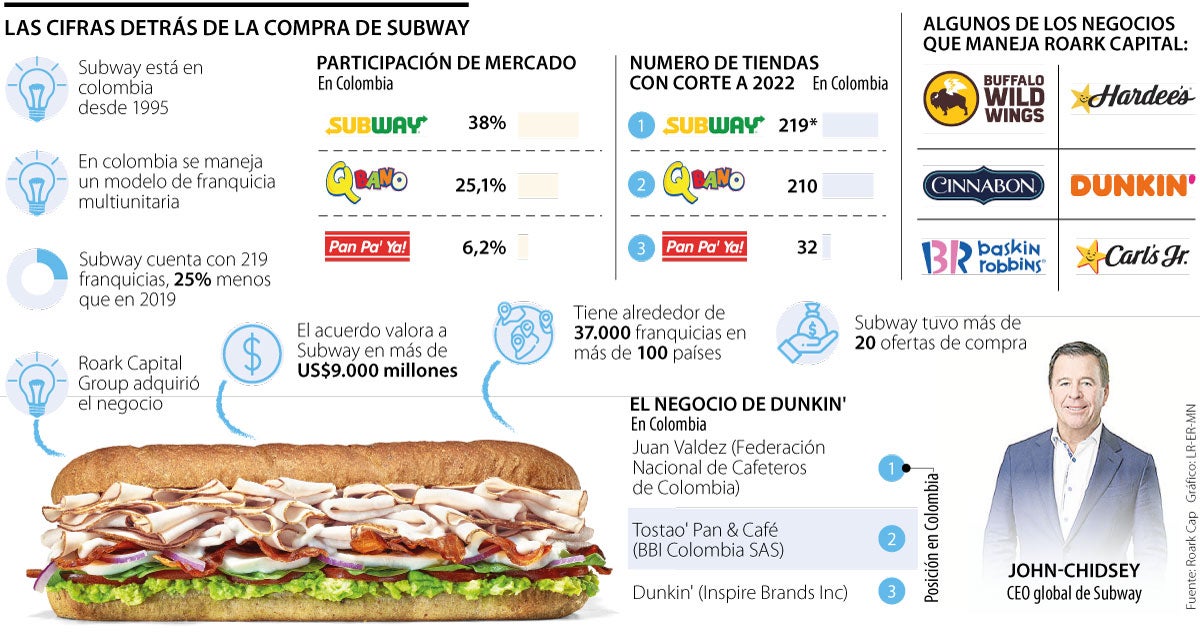

Tras seis meses de negociaciones, la multinacional Subway, con operación directa en Colombia, ya encontró un nuevo dueño. Se trata de Roark Capital, que apostó por quedarse con una empresa que tiene bajo su poder 37.000 franquicias en más de 100 países. De paso, se quedará con los más de 200 puntos de venta que tiene la marca de sándwiches en Colombia.

Roark logró quedarse con la empresa, en medio de una puja con 20 oferentes, por un precio de compra de US$9.600 millones. Con esto, Subway se une al portafolio de franquicias que tiene la firma estadounidense en el mundo. En ese sentido, será hermana de empresas como Dunkin’ Donuts, Baskin Robbins, Carl’s Jr., Buffalo Wild Wings, Hardee’s y Cinnabon, esta última se fue de Colombia en 2020 y volvió recientemente al país con una cocina oculta.

De estas, en Colombia, las dos marcas con mayor presencia que ahora pasarán a facturar bajo un mismo holding son entonces Subway y Dunkin’ Donuts, esta última posee 220 puntos físicos en el país. En términos de participación de mercado, Subway, luego de Sandwich Qbano, es la segunda con más cuota, con 25,1%, según Euromonitor; mientras que Dunkin’, después de Juan Valdez y Tostao’ Pan & Café, es la tercera en Colombia.

“No creo que se produzcan grandes cambios en Colombia, seguramente vendrá una nueva organización. Subway es una marca apreciada por los colombianos y ya llevan entre 26 o 27 años (...) Lo que hubo fue una compra de la franquiciante, no de los franquiciados. La operación de Colombia la coordinan directamente desde la oficina internacional de Subway en Miami, así que vienen buenos cambios para seguir acrecentando la presencia nacional de Subway Colombia”, dijo Luis Felipe Jaramillo, presidente de Colfranquicias.

Con todo esto, Roark Capital se queda con una de las franquicias con mayor expansión en el mundo, por encima de McDonald’s y Burger King, según Bloomberg. Además, lo hace en un momento en el que Subway se encuentra pasando por un plan de remodelación de muchas de sus tiendas y potenciando sus capacidades online.

Por lo mismo, Roark, como se dijo, no estaba solo en la puja, también figuraban otros posibles compradores como TDR Capital y Sycamore Partners.

Pero, ¿quién es Roark Capital? Lo que se sabe es que es una firma de capital privado con sede en Atlanta (EE.UU.) que gestiona US$35.000 millones en activos. Roark se centra en inversiones en empresas de servicios empresariales y de consumo, con especialización en franquicias y modelos de negocio similares a franquicias, de ahí, su jugada por hacerse con Subway. Por esta razón, el presidente ejecutivo de Subway, John Chidsey, dijo que la experiencia de Roark en franquicias, estrategias de pedidos digitales y desarrollo internacional, beneficiará a la compañía. Al inicio, la compañía de sándwiches planeaba ser vendida por US$10.000 millones a otros interesados, según informó The Wall Street Journal.

Los detalles del acuerdo

El acuerdo, según Reuters, marca la conclusión de una prolongada subasta que comenzó en febrero, impulsada por un “año récord” en ventas durante 2022, lo cual atrajo el interés de varias firmas de capital privado. “Para que se pague el precio total del acuerdo, el flujo de caja de Subway necesitaría alcanzar ciertos hitos durante un período que abarca dos o más años después del cierre del acuerdo, según las fuentes. Sin las ganancias, el acuerdo vale US$8.950 millones”, dice Reuters. Además, agrega que “Roark, que posee otros operadores de restaurantes y franquicias, incluida la cadena rival de sándwiches Jimmy John’s, pagará a los propietarios de Subway una tarifa de ruptura equivalente a 4% del valor del acuerdo en caso de que los reguladores antimonopolio frustren el acuerdo”. Lo que se sabe, es que el acuerdo permite 12 meses para que se complete la transacción.

La empresa señaló que identificó posibles conflictos de interés frente al ingreso de asesores externos no vinculados al marco institucional

Mineros, que compartió su informe el miércoles de la semana pasada, reportó ingresos por $3,2 billones para el ejercicio de 2025

Al cierre de 2025 la entidad registró una utilidad neta de $592.108 millones, más de 10 veces superior a la registrada en 2024