MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El viceministro Juan Londoño anuncia que la primera devolución del IVA se haría en el último trimestre de próximo año

Al cierre de esta edición, la Cámara de Representantes se alistaba a votar los últimos artículos de la Ley de Crecimiento Económico, por lo que la nueva reforma tributaria del Gobierno de Iván Duque está cada vez más cerca de volver a ser una realidad. Detrás del trabajo que se ha hecho desde que la Corte Constitucional tumbó la Ley de Financiamiento ha estado el viceministro Juan Alberto Londoño, el funcionario más activo en los debates del Congreso. En entrevista con LR, habló sobre los beneficios de este proyecto.

¿Cuáles son las diferencias numéricas entre la Ley de Financiamiento y la Ley de Promoción al Crecimiento?

Las nuevas disposiciones que se han incluido en la Ley de Promoción al Crecimiento y que no estuvieron contenidas en la Ley de Financiamiento, hasta la ponencia para segundo debate, tienen de forma agregada un impacto fiscal aproximadamente neutro en 2020. Esto se debe principalmente a que las disposiciones que más van a contribuir a incrementar el recaudo (normalización y sobretasa financiera) compensan los efectos negativos sobre las finanzas públicas del resto de disposiciones.

Para los años de 2021 en adelante, las nuevas disposiciones de la Ley de Promoción al Crecimiento tienen de forma conjunta un efecto negativo sobre las finanzas del Gobierno Nacional Central de entre 0,2 y 0,3 puntos porcentuales del PIB. Esto se debe fundamentalmente a las medidas del paquete social que se incluyó en la reforma durante su trámite. Estas medidas buscan darle un alivio económico muy necesario a la población, buscando así que mejoren sus condiciones de vida. Dentro de estas medidas, las más destacadas corresponden a la devolución de IVA para los segmentos más vulnerables de la población y la reducción de la cotización a salud para los pensionados con mesadas de 1 salario mínimo. Debido a la importancia y el impacto que tendrán estas medidas sobre las condiciones de vida de la población, se considera que sus beneficios son superiores a sus costos (impacto fiscal directo).

¿Cómo van a ser los mecanismos de devolución del IVA y desde cuándo se efectuará?

La herramienta clave para la focalización de esta transferencia será el Sisbén IV, y se espera que a mediados de 2020 ya se cuente plenamente con su información para el nivel nacional. Lo anterior será determinante para iniciar esta importante medida social, y para que se pueda asegurar que estos recursos efectivamente lleguen a los que más los necesitan. De esta forma, el Gobierno trabajará arduamente con el objetivo de lograr llevar a cabo la primera compensación de IVA en el último trimestre del próximo año.

¿Esta vez sí nos olvidamos de más reformas tributarias?

No tenemos pensado presentar más reformas tributarias o leyes de financiamiento. El sistema tributario aún tiene varias cosas por corregir. Sin duda, esta Ley de Crecimiento contribuye a eliminar errores y avanzar para tener un sistema tributario más eficiente y equitativo, pero seguramente en el futuro se presentará otra reforma o ley buscando corregir o implementar algo para seguir avanzado y así sucesivamente, somos una sociedad en constante cambio y modernización.

¿Qué van a hacer en contra de la evasión?

La Ley de Financiamiento y la actual Ley de Crecimiento introdujeron mecanismos para fomentar la legalidad mediante mayores sanciones contra la evasión. Adicionalmente, se introduce un mecanismo para normalizar activos no declarados y pasivos inexistentes. Por último, se implementaron medidas que permitirán la modernización y fortalecimiento de la DIAN, otorgándole herramientas eficaces para luchar contra la evasión.

Asimismo, la Ley sienta las bases para la total implementación de la factura electrónica en Colombia, que tendrá un efecto importante y estructural en el recaudo tributario del país. El principal efecto de esta herramienta será la reducción de la evasión tributaria, que se estima en niveles cercanos al 30% del recaudo total actualmente. En efecto, la experiencia internacional de países pares en América Latina respalda estas perspectivas ya que, la obligatoriedad en el uso de la factura electrónica en Brasil y México, tuvo unos rendimientos sustanciales en recaudo, por la vía de la menor evasión.

¿Está inhabilitado el ministro de Hacienda para competir por la gerencia del Emisor?

No por su calidad de Ministro de Hacienda y Crédito Público. Sin embargo, cuando la Junta Directiva del Banco de la República lleve a cabo el proceso de selección de Gerente General, deberá considerar la elegibilidad de todos los candidatos a la luz de las demás incompatibilidades, inhabilidades y calidades requeridas de conformidad con la normatividad vigente, en particular la Ley 31 de 1994 y el reglamento interno de la Junta Directiva.

La calidad de haberse desempeñado como Ministro de Hacienda y Crédito Público no está incluida como una de las inhabilidades o incompatibilidades para ser Gerente General del Banco de la República establecidas en los artículos 31, 32 y 37 de la Ley 31 de 1992. Adicionalmente, de acuerdo con el artículo 9 de la Resolución Interna No. 1 de 2000, en principio todos los miembros de la Junta Directiva son elegibles para el cargo de gerente general.

Finalmente, cabe aclarar que el parágrafo del artículo 10º de la Resolución Interna No. 1 de 2000, con respecto al análisis del perfil de los candidatos a Gerente General, señala que “[no] participan en el análisis de su propio caso los miembros de la Junta sujetos de selección”.

¿Puede el viceministro Técnico pasar a ser ministro habiendo sido codirector del Emisor?

El actual viceministro técnico Juan Pablo Zárate Perdomo, no puede desempeñar el cargo de Ministro, Director de Departamento Administrativo o Embajador durante el año siguiente al cual cesaron sus funciones como miembro de dedicación exclusiva de la Junta Directiva del Banco de la República. De acuerdo con el artículo 31 de la Ley 31 de 1992.

¿Quedan debilitadas las arcas de los municipios y los departamentos luego de la última tributaria?

De ninguna manera. En la Ley de Promoción al Crecimiento no se modifican los impuestos territoriales, y se sigue asegurando, tal y como ocurría con la Ley de Financiamiento, que los municipios obtendrán los recaudos de impuesto de industria y comercio que les corresponda que se paguen a través del régimen simple de tributación.

¿Por qué las millonarias exenciones al sector farmacéutico?

Los medicamentos importados son, en la práctica, exentos de IVA en la medida que el país exportador le permite descontar los costos de pago de impuesto. Los medicamentos producidos localmente, al ser excluidos, no pueden descontar esos costos de pago de IVA.

Por tanto, mantener excluidos los medicamentos producidos localmente implica un tratamiento desfavorable. Al pasarlos a exentos se igualan las condiciones.

¿Cómo garantizar que esta Ley de Promoción no se vuelva a caer en la Corte?

Tenemos la tranquilidad de haber procedido bajo todas las instancias legales como lo ordena la Constitución. Seguramente habrá demandas, pero como en toda reforma tributaria o ley de financiamiento que se presente, no se puede evitar.

¿Cómo hacerle seguimiento a que los empresarios sí generen el empleo prometido ante la rebaja de impuestos?

Para que las empresas accedan a las deducciones sobre el impuesto de renta por concepto de la contratación de jóvenes menores de 28 años en su primer empleo deben obtener un certificado del Ministerio del Trabajo que acredite que se están cumpliendo a cabalidad todas las condiciones para que se aplique el beneficio. Así, en este caso dentro de la Ley se incluyen mecanismos que aseguran que se genere el empleo que se busca impulsar con este beneficio.

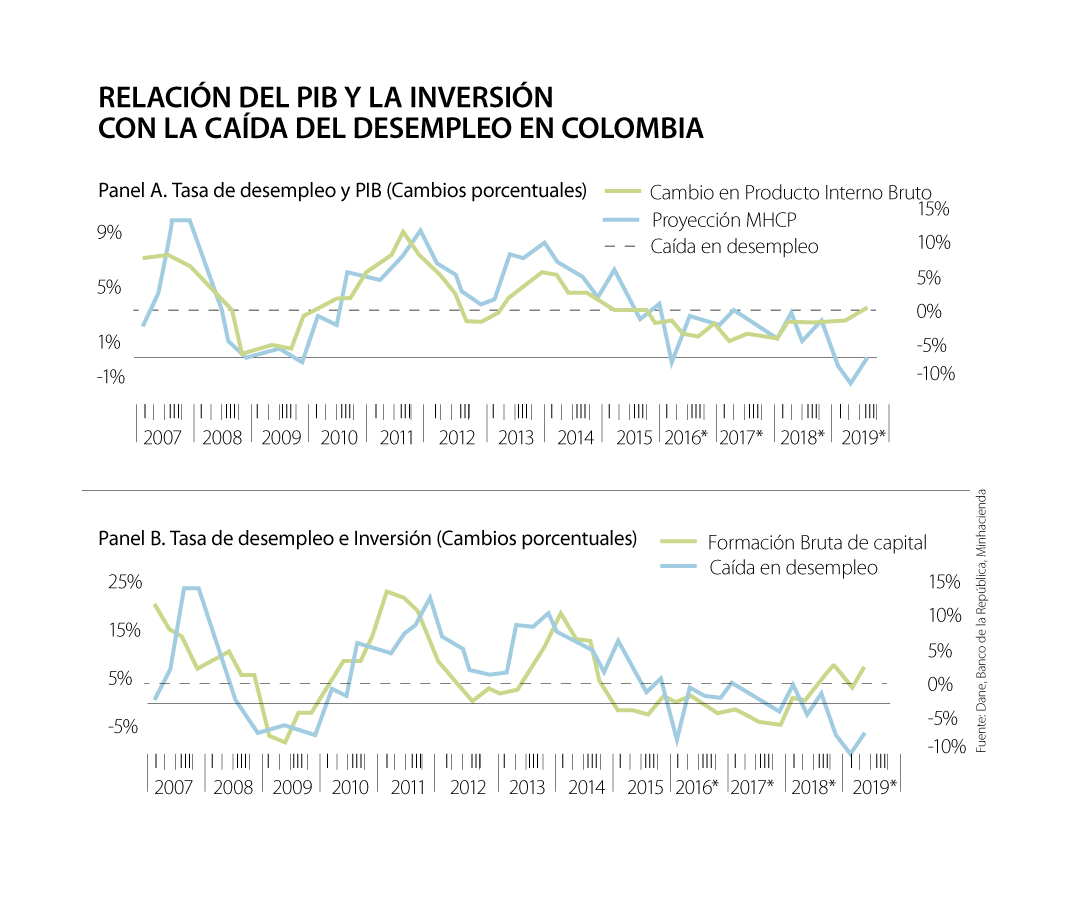

En cuanto a las demás medidas que generan una reducción en la carga tributaria empresarial de forma transversal para todas las empresas nacionales, es importante tener en cuenta que estas disposiciones impactarán positivamente el crecimiento de la inversión y de la economía. Esto ocurre debido a que una menor carga efectiva de tributación reduce el costo de invertir que tienen las empresas y aumenta su competitividad en los mercados internacionales. Cómo me muestra en la gráfica 1, aumentos en la inversión y en el crecimiento de la economía vienen acompañadas de caídas en la tasa de desempleo.

Para el gremio, las tarifas diferenciales abren un debate técnico sobre equidad tributaria y estabilidad de las reglas de juego

En suma a este decreto se expidieron cuatro más sobre medidas ambientales, créditos y reubicación de las comunidades

Aunque reconocen la necesidad de atender los efectos de fenómenos climáticos, piden que se respete la Constitución Política