MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Con la colaboración de Nelson Vera y Juan Sebastián Joya

A lo largo de 2018, la economía de Estados Unidos ha mostrado signos de recalentamiento, tanto en su sector real, como laboral y en el mercado de capitales (ver Comentario Económico del Día 27 de agosto de 2018). De allí los retiros de liquidez por parte del Fed, habiendo elevado su tasa repo a niveles del 2.25% (+175pbs en los dos últimos años) y elevándola segu- ramente a niveles del 3.5% al finalizar 2019 (según el más reciente dot-chart).

Históricamente, estas alzas de tasa del Fed han im- plicado elevada volatilidad financiera para los mer- cados emergentes. Así ocurrió en la década de los años ochenta cuando Volcker le “rompió el espina- zo” a la inflación en Estados Unidos, desencade- nando la crisis de deuda externa de América Latina. Después ocurriría durante los años noventa cuan- do las alzas de Greenspan detonaron los “efectos Tequila-Tango” en 1994-1995 y, posteriormente, la crisis de emergentes de 1997-1999. Ahora los mercados se aprestan a una nueva turbulencia financie- ra, con ajustes drásticos en los mercados de renta variable emergente (cayendo 15% en lo corrido del año) y señales de correctivos en desarrollados que implican ganancias cuasi-nulas en renta variable, a medida que crece el apetito por la renta fija como resultado de las alzas del Fed.

A lo largo de 2018, las economías más afectadas han sido las frágiles de Turquía, Argentina y Brasil. Ahora deben evaluarse los riesgos de posible contagio de aquellas economías que, como Colombia, muestran problemas de sostenibilidad en sus déficits gemelos externos-fiscales. Hasta el momento, los mercados le vienen dando el beneficio de la duda a Colombia, a la espera de la calidad de las Reformas que impulse la Administración Duque en los frentes tributario, laboral y pensional.

El riesgo para Colombia es que el alza de 42% en el precio Brent (US$73/barril en 2018 vs. US$54 en 2017) termine siendo un “somnífero” que adormile los ánimos reformistas que había anunciado la Administración Duque. Postergar las reformas es- tructurales a la espera de que “este maná del cielo” sirva para cerrar las brechas fiscales sería claramente irresponsable y podría costarle a Colombia su grado de inversión durante 2020.

El grueso del ajuste en el frente externo ha provenido de mejores términos de intercambio y de la con- tracción en las importaciones (2014-2016), pero poco se ha visto de diversificación exportadora o de in- crementos en sus volúmenes. De hecho, el valor de las exportaciones no tradicionales continúa estancado en niveles de los US$12.500 millones/año desde hace un quinquenio.

Si bien la IED ha logrado financiar el grueso de esos faltantes, habría que descontar los efectos de “una sola vez” de la privatización de Isagen (US$2.500 millones en 2016) y de las multas de la telefonía celular (US$1.600 millones en 2017).

Apoyado en la liquidez global (que ahora inicia su retracción), Colombia se ha visto particularmente beneficiada por la duplicación del capital offshore durante 2015-2018, alcanzando ahora US$25.000 millones (cerca del 26% del merca- do de TES). Incluso así, el stock de la deuda-externa de Colombia bordea el 36% del PIB y computada a PPP es de 40% del PIB (récord histórico tan solo equiparable al período 2002-2003, pos-crisis hipote- caria de Colombia).

Esta delicada coyuntura de tensión global resulta pro- picia para evaluar la sostenibilidad de la deuda externa en función del llamado “Esfuerzo Exportador”. En particular, usaremos la metodología propuesta por Simonsen (1985) para estimar dicho Esfuerzo Exportador requerido para lograr reversar los men- cionados desbalances externos y estabilizar la rela- ción deuda externa/PIB.

Evolución de la deuda externa de Colombia

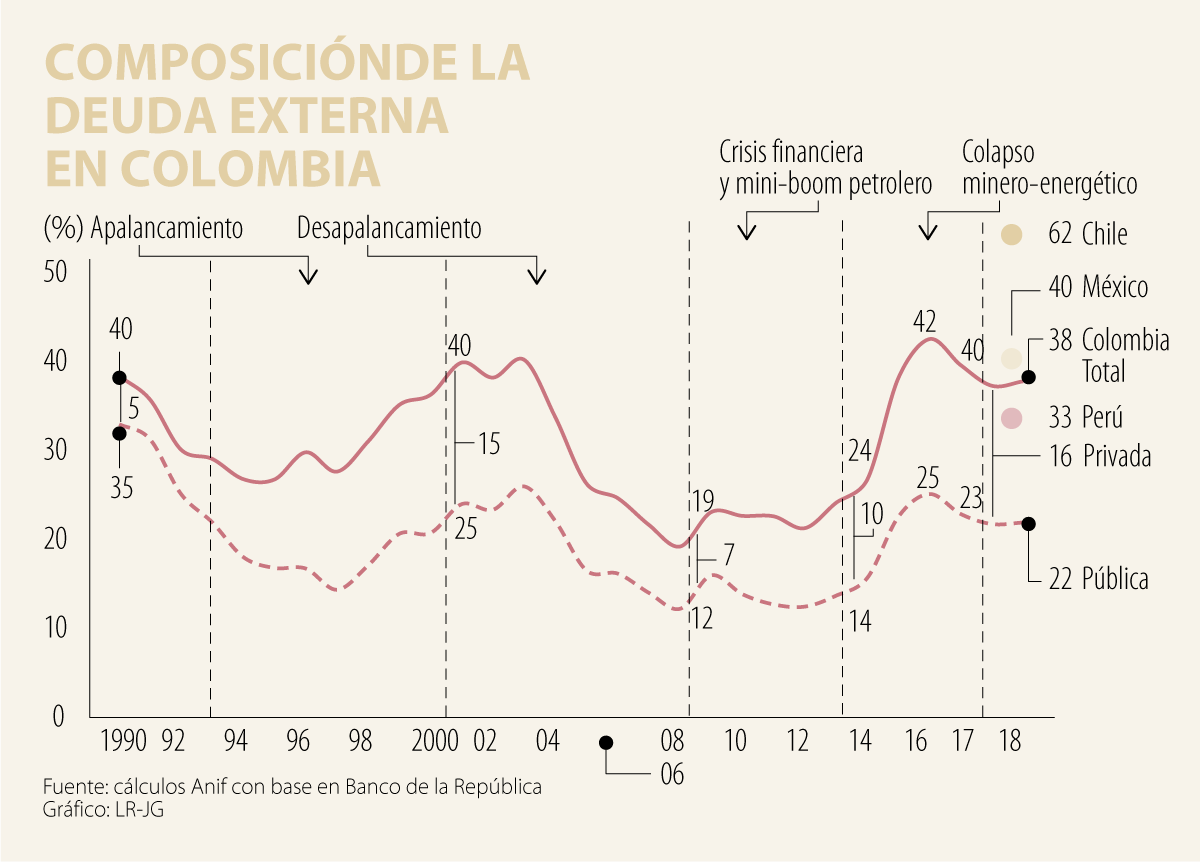

El gráfico 1 muestra la evolución de la deuda-externa de Colombia durante las últimas tres décadas, evi- denciándose cuatro grandes ciclos: i) el apalancamiento de la década de los años noventa (1993-1997), ver detalles en Informe Semanal No. 1372 de 2017; ii) desapalancamientos durante 2002-2008, una vez hecho el ajuste poscrisis-financiera de 1999 y refor- zado por la fase ascendente del ciclo de commodities de 2002-2008; iii) la relativa estabilidad del “mini- boom” petrolero de 2009-2013; y iv) nuevos apalancamientos durante 2014-2017, tras la destorcida del sector minero-energético.

Desapalancamiento (2002-2008)

Después del apalancamiento de 1990-1998, y el consi- guiente estallido de la crisis hipotecaria de 1998-1999, la economía colombiana tuvo un período de desapalan- camiento externo durante 2002-2008. Allí se observa- ron descensos en el stock de deuda externa-desde el pico del 40% del PIB en 2002 al 19% en 2008, eviden- ciándose tendencias descendentes tanto en su compo- nente público (del 25% al 12%) como privado (del 15% al 7%).

Allí se contó con efectos a favor provenientes de crecimientos del PIB-real del 5.5% (promedio), incluso con evidentes recalentamientos durante los excesos crediticios de 2006-2007 (llegando a necesitar contro- les de capital-requerimientos de permanencia en la IED, ver Informe Semanal No. 962 de febrero de 2009).

En el frente público, dichos descensos en la deuda externa implicaron una reducción en su participación en el stock de deuda pública-total, pasando de una mezcla 30%/70% (interna/externa) en 2003 a una del 70%/30% en 2010. En el frente privado, los excesos provinieron del apalancamiento interno, donde se evi- denciaron claros recalentamientos crediticios durante 2005-2008, llegando a picos de expansión del 30% real en la cartera (requiriendo la adopción de medidas prudenciales por parte del BR y la Superfinanciera).

Crisis financiera y “mini-boom” petrolero (2009-2013)

Durante dicho período se observó relativa estabilidad en la deuda externa-total alrededor del 20% del PIB. Sin embargo, allí se observaron efectos encontrados. Por un lado, la deuda externa-pública descendió desde el 16% en 2009 al 14% del PIB en 2013, don- de el crecimiento del PIB (4.5% promedio) permitió reducir los déficits del SPC como proporción del PIB del -3.3% en 2010 al +0.3% en 2013. Por el contra- rio, la deuda externa-privada se incrementó del 7% al 10% del PIB, impulsada por la abundante liquidez mundial (dados los programas de compras de activos de los principales bancos centrales) y la apreciación cambiaria de ese entonces (propia de la Enfermedad Holandesa, en parte causada por el exceso de IED minero-energética).

Colapso minero-energético (2014-2017)

Los mencionados desafíos externos del fin del auge minero-energético explicaron el marcado incremen- to en la deuda externa-total desde el 24% del PIB en 2013 hacia niveles preocupantes del 42% del PIB al cierre de 2016 y 38% en 2018 (solo comparables con los picos de estrés de la deuda de 1990 y 2002).

Ello es consistente con elevados niveles tanto en la deuda-privada (16% del PIB) como en la pública (22% del PIB). En este último caso, preocupa que ello implica un nuevo deterioro en la composición in- terna/externa de la deuda-pública hacia niveles cercanos al 60%/40% interna/externa (vs. el 70%/30% de cinco años atrás).

Cabe destacar que dicho in- cremento en la deuda externa pública ocurre preci- samente cuando entra en operación la Regla Fiscal (2014), pues ella no mira las variables clave de la trayectoria de la deuda pública o el déficit primario, focalizándose en las llamadas brechas de petróleo y PIB potencial, ver Comentario Económico del Día 28 de junio de 2017.

Dicho descenso del endeudamiento externo hacia el 38% del PIB durante 2018 ha obedecido al efec- to apreciación (a ritmos del 2%) del “denominador” durante la primera mitad del año. Enhorabuena, el Ministro Carrasquilla ha mantenido la meta de volver a la mezcla deuda interna-externa del 70%/30% de años atrás, buscando limitar dichas vulnerabilidades externas. Sin embargo, nótese cómo dichos niveles de deuda externa del 38% del PIB superan los ob- servados en Perú (33% del PIB), se encuentran al nivel de México (40% del PIB) y, solo son superados por Chile (62% del PIB, aunque allí la mayoría co- rresponde al sector privado).

Esfuerzo Exportador requerido para estabilizar la deuda externa (a manera de conclusión)

Según la metodología propuesta por Simonsen (1985), la trayectoria de la deuda externa neta (de Reservas Internacionales) “D” depende de: i) el déficit comercial no financiero (M-X); y ii) la tasa de interés cobrada sobre dicho endeudamiento externo (i x D), según lo descrito en la ecuación (1).

(1) ∆D=(M-X)+iD

Si adicionalmente se define Z = D/X, como la razón deuda externa neta/exportaciones, se puede conver- tir (1) en (2) y de allí se pueden elaborar una serie de pruebas de solvencia-financiera.

(2) ∆Z=(i-x)Z-H

La ecuación (2) indica que si la tasa de interés (i) co- brada sobre la deuda externa excede la tasa de cre- cimiento de las exportaciones (x), la razón Z (deuda neta/exportaciones) terminará por incrementarse, incluso si no se incurre en nuevos déficits en la cuenta corriente, o sea, incluso si H = (X-M)/X = 0.

En este sentido cabe interpretar los valores positivos de (i-x) como ‘la carga dinámica’ que se tiene sobre la deuda externa y los valores positivos de H como el “Esfuerzo Exportador” requerido para desacelerar (o frenar) el ritmo de crecimiento de la razón Z de deuda neta/exportaciones.

Todo ello nos conduce a analizar el “Esfuerzo Exportador (H)” requerido para frenar el crecimien- to de la deuda externa neta a cinco años vista. Desarrollando el modelo teórico es posible demos- trar que dicho H está dado por la ecuación (3), ver Clavijo 2001.

Adicionalmente, el modelo permite establecer que la diferencia entre el crecimiento de la economía en dólares (g) y la tasa de interés (i), multiplicada por la relación deuda externa/PIB, resulta ser un buen indi- cador del superávit requerido en la cuenta corriente no financiera para mantener inalterados los niveles de la deuda externa/PIB.

Dado dicho marco-teórico, el gráfico 2 muestra la magnitud del desafío externo del período 2015-2018.

Nótese cómo la crisis exportadora de 2014-2017 im- plicó elevados niveles de “carga dinámica” (i-x) so- bre la deuda total, dada la magnitud de las contracciones en las exportaciones no financieras. Durante 2018 se han venido presentando menores niveles de carga dinámica, dado el moderado repunte exporta- dor (aunque ya mencionamos cómo ello está focali- zado más en el incremento del precio del petróleo y no en la diversificación exportadora agro-industrial).

De manera similar, la relación deuda externa neta/exportaciones ha mejorado recientemente, pero bordea el Z=1.4 en 2018 (aún superior al 0.7 de 2013), lo cual refleja los persistentes desafíos en el frente ex- portador. En cuanto a la relación de deuda neta, se estarían manteniendo valores del 23% del PIB (=38% deuda bruta - 15% RIN), todavía inferiores al 29% del período pos-crisis financiera 1999-2001 (=40% deuda externa bruta - 11% RIN), dado el incremento de las RIN durante las dos últimas décadas.

Ahora bien, la deuda neta de RIN podría descender du- rante el período 2019-2020, dado el reciente plan de acumulación “gradual” de RINs, por parte del Banco de la República (BR). Este programa tiene un doble carácter precautelativo al: i) operar como un “colchón” frente a esos riesgos de contagio (especialmente si la Administración Duque no logra aprobar una reforma tributaria de buen calado durante 2018); y ii) ayudar a compensar el riesgo de no renovación de la “línea flexible” de crédito contingente con el FMI, hoy vigen- te hasta por US$11.000 millones.

Todo lo anterior implica que el Esfuerzo Exportador (H) requerido para estabilizar la deuda externa en el mediano plazo bordeaba niveles récord del 21% en 2015, pero se redujo al 4% al cierre de 2017. Sin em- bargo, el valor observado se situó en valores negativos del -33% en 2015, y aún del -10% en 2017. De ahí los mencionados incrementos en la deuda externa.

Nótese que Colombia nunca ha logrado sostener los esfuerzos requeridos para estabilizar dicha deuda externa durante las tres últimas décadas. En 2017 se estuvo cerca de alcanzar el nivel requerido de equilibrio en la cuenta corriente sin transferencias (-2.7% del PIB requerido vs. -3.1% observado). No obstante, esto ocurrió gracias a la reversión cambiaria de 2015-2016, acercándose a niveles de PPP (ver gráfico 3). Así, el saldo de la deuda externa se mantuvo.

Prospectivamente, preocupa la mala calidad del ajuste externo y su presión sobre la deuda externa, lo cual se refleja en un alza del “Esfuerzo Exportador” requerido para estabilizarla a niveles del 5.5% durante 2018-2019. En particular, estamos proyectan- do: i) una menor dinámica exportadora (con un creci- miento de 6.8% en 2019 vs. 14.6% en 2018); y ii) una tasa de interés-efectiva más elevada sobre dicha deuda externa, dada la menor liquidez global.

Todo lo anterior ilustra la urgencia de que Colombia adelante sus reformas estructurales (arriba señala- das), en vez de caer en la complacencia del “balo- to-petrolero”, que bien puede desvanecerse rápida- mente.

El propio BR mencionó recientemente que el déficit externo de 3.6% del PIB del primer semestre de 2018 luce todavía muy elevado, lo cual preocupa también a inversionistas externos (ver Credit Suisse, 2018, “Colombia: neither here nor there”). Lo que está en juego es ni más ni menos que la preservación del grado de inversión para Colombia.

Ver a quien gobernó Venezuela durante 13 años aterrizar esposado en Nueva York demuestra que la soberanía no puede convertirse en refugio del narcotráfico, la corrupción y el crimen organizado

La prioridad del país debe ser otorgar un mandato democrático claro y confundente a partir de las elecciones parlamentarias, pues si el congreso y la justicia siguen comiendo nube y no se ocupan de destituir a un presidente promotor de la ilegalidad, nos van a capar parados a todos los que damos empleo y pagamos los impuestos