MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

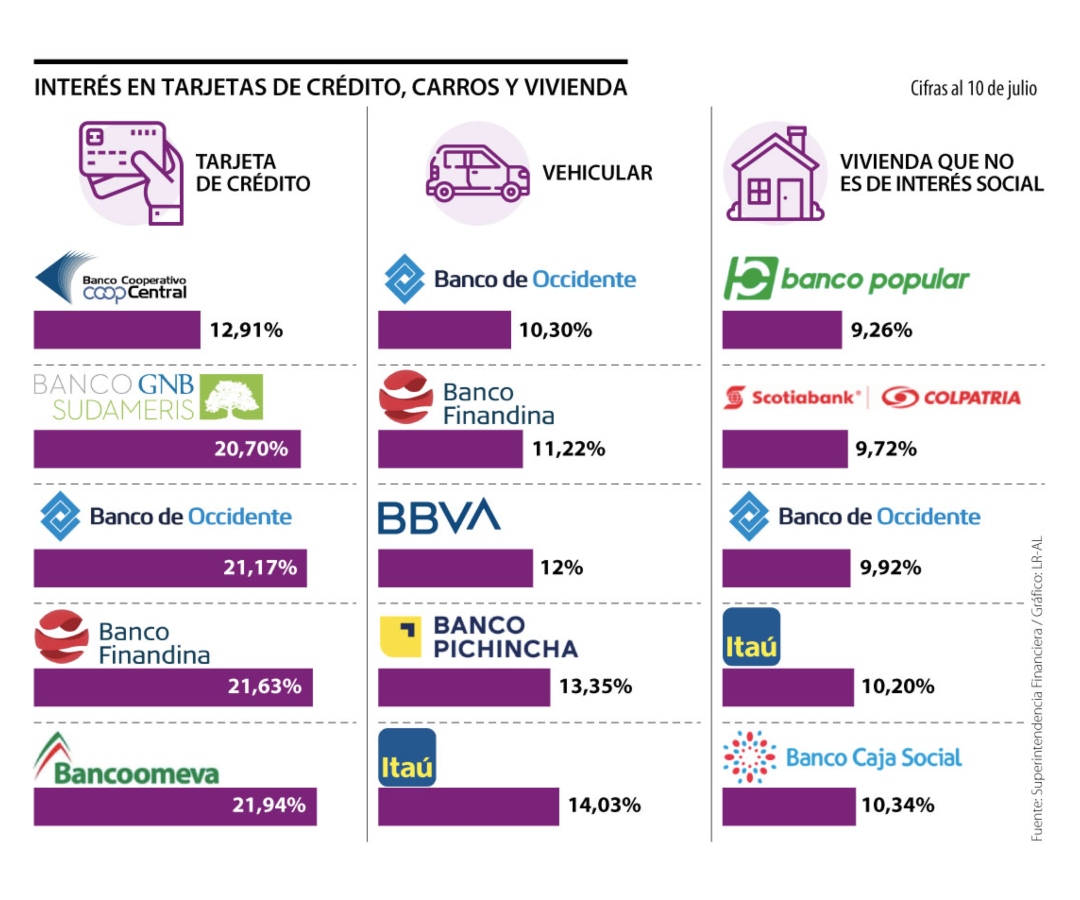

Según la Superfinanciera, al 10 de julio, el promedio de cobro de intereses de la banca para una tarjeta de crédito es de 25,20%

Debido a la emergencia económica, el Banco de la República redujo a mínimos históricos las tasas de interés de referencia para la economía nacional a 2,50%, medida que, paulatinamente, se ha transmitido en los créditos de consumo, como tarjetas de crédito, préstamos hipotecarios y vehiculares, entre otros.

Por eso, LR le expone los bancos con menores y mayores intereses en estos tipos de financiación pues, a pesar de la falta de liquidez actual y las cargas financieras, puede ser un buen momento para tomar un crédito siempre y cuando cuente con la capacidad adecuada de pago y no exponga su estabilidad financiera.

Por ejemplo, según la Superintendencia Financiera, el promedio de cobro de las 18 entidades que prestan el servicio de tarjetas de crédito es de 25,20%, 1,98 puntos porcentuales por debajo de la tasa de usura (27,98%). Coopcentral, con un interés de 12,91%, es la compañía con la tarifa más barata para este tipo de financiación.

El segundo banco en donde un usuario pagaría menos intereses en plásticos es GNB Sudameris, con una tasa de 20,70%. Continúan Banco de Occidente, con 21,17% (que se ubica en el top tres de los más económicos en las tres modalidades comparadas); y Finandina, con 21,63%.

Al respecto, el presidente de esta entidad financiera, Orlando Forero, mencionó que la compañía continúa atendiendo las solicitudes que se tramitan, pero advirtió que la demanda sí ha disminuido por la coyuntura.

“Mantenemos esa originación, pero hemos visto tres cambios: menos gente está pidiendo créditos porque cuidan su historial y disminuyen sus gastos; los solicitantes han perdido sus fuentes de ingreso y acceden al sistema a ver si pueden conseguir préstamos, lo que significa mayor riesgo; y las personas de actividades menos afectadas siguen con una dinámica normal de solicitudes que venimos atendiendo normalmente”, puntualizó.

En el listado, siguen Bancoomeva, con 21,94%; Pichincha, con 22,15%; AV Villas, con 23,27%; Caja Social, con 23,40%; e Itaú, con 23,84%.

Entre tanto, la tasa promedio para créditos de vivienda nueva o usada que no sea de interés social (No VIS), es decir, que su precio sea superior a $118,5 millones, es de 10,45%. Los bancos más baratos son Popular, con 9,26%; Scotiabank Colpatria, con 9,72%; Occidente, con 9,92%; Itaú, con 10,20%; y Caja Social, con 10,34%. El listado para este segmento lo completan el banco Davivienda (10,35%); BanBogotá (10,47%); Bbva (10,74%); Bancolombia (10,74%); AV Villas (11,10%); y Bancoomeva (12,82%).

Según Comparabien.com, para un préstamo vehicular, el cobro promedio es de 15%. El Banco de Occidente (del Grupo Aval) es la entidad con la mejor oferta, con una tasa de 10,30%.

Continúan el Banco Finandina (11,22%); Bbva, (12%); Pichincha (13,35%); Itaú (14,03%); Banco de Bogotá (15,35%); Serfinanza, con 15,38%; y Bancompartir, con 25%.

Financiación directa en tarjetas de crédito

La Superintendencia Financiera destacó que, durante la semana del 4 y 10 de julio, los bancos comerciales otorgaron de forma directa, es decir, sin la amortización o solicitud de préstamos a través de las líneas de garantías del Gobierno, 4,7 millones de tarjetas de crédito nuevas por un saldo de $1,03 billones.

Vale recordar que, desde el inicio de la emergencia económica y hasta el 15 de julio, el sector brindó periodos a 5,97 millones de colombianos, con 9,5 millones de tarjetas de crédito por un saldo de $18,29 billones.

La evolución tecnológica y el posicionamientos de las monedas digitales estarán en la vanguardia el resto de 2026, según Accenture

La entidad aseguró que mantendrán el compromiso con los jubilados y hasta que no se decida un nuevo porcentaje seguirán pagando a 23,7%

La empresa anunció la creación de la Vicepresidencia de Desarrollo de Negocios de Bancolombia, cargo que tendrá conexión con la presidencia