MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Entidades financieras como Bancolombia, Banco de Bogotá y Davivienda se encuentran entre los principales colocadores de estos papeles

Dentro del mercado de capitales se encuentra la emisión de bonos, comprendidos como valores que representan una deuda de quien los emite y busca financiarse con los inversionistas, a quienes el emisor les devuelve el monto adjudicado, además de un interés pactado en el momento de la negociación; algo así como un préstamo a plazos.

Entre estos se encuentran los bonos verdes, cuyos fondos se destinan exclusivamente a financiar o refinanciar proyectos verdes con impacto ambiental directo.

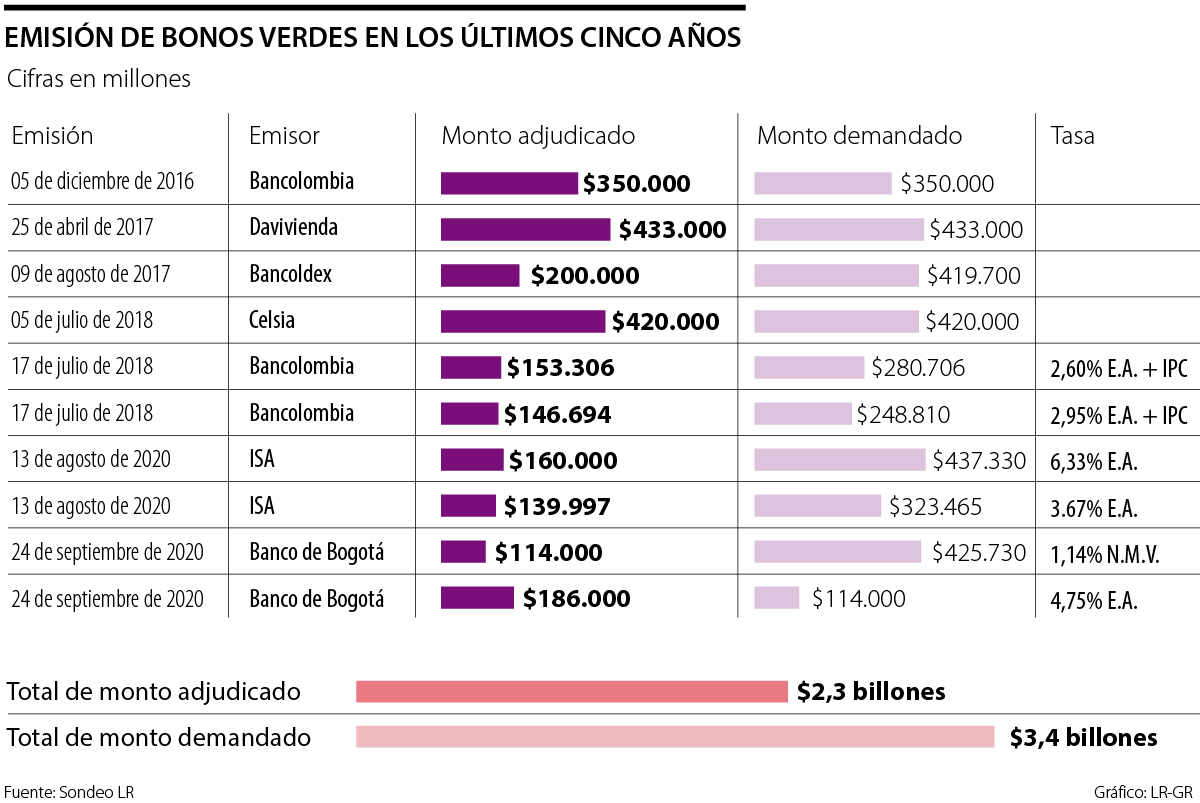

Durante los últimos cinco años, en Colombia se han realizado al menos siete emisiones de este tipo para un total de diez bonos que representan $2,3 billones otorgados y $3,4 billones demandados en el proceso de subasta.

Cada negociación suele dividirse en diferentes subseries que son marcadas por tasas fijas mensuales y anuales, algunas atadas al Índice de Precios del Consumidor (IPC).

Catalina Pinilla, especialista en mercado de capitales y socia de Dentons Cardenas & Cardenas, aseguró que uno de los objetivos de este tipo de emisión es mitigar efectos medioambientales negativos y de los cuales “se derivan ventajas como: apetito de ciertos inversionistas, tasas de interés más favorables, mejores periodos de gracia, una especial reputación del deudor y, entre otros, un elevado nivel de transparencia, sobre todo, en relación con el uso de los fondos”.

Entre los emisores se encuentran Bancolombia, que ha colocado un total de $650.000 millones, siendo una de las primeras entidades en incursionar en este tipo de emisión en 2016 y repetir en 2018 en la Bolsa de Valores de Colombia (BVC). En 2019, el banco logró una emisión privada por $657.000 millones adquirida por BID Invest.

En estos procesos también han participado compañías como Celsia, con emisiones por $420.000 millones, e Interconexión Eléctrica S.A. (ISA), con un monto desembolsado de $299.997 millones.

La colocación más reciente se dio el pasado 24 de septiembre de 2020 por parte del Banco de Bogotá, entidad financiera que entregó $300.000 millones tras una demanda por $539.730 millones.

Juan David Ballén, director de Investigaciones Económicas de Casa de Bolsa, destacó que “lo que muestran las estadísticas es que las inversiones en este tipo de papeles son más grandes que si uno emitiera un bono tradicional; incluso, dependiendo de las condiciones del mercado, la tasa puede llegar a ser inferior. Lo positivo para quien lo emite es que al final está utilizando los recursos en proyecto que generan la sostenibilidad a largo plazo”.

El experto añadió que Colombia viene avanzando en el tema desde hace varios años. “Para el sector, ya no es un tema nuevo y cada año más emisores se la juegan por estos títulos, incluyendo al Gobierno que emitirá TES verdes”, concluyó.

Según datos de Casa de Bolsa, quienes más invierten en este tipo de bonos son los fondos de pensiones, con 27% de participación; servicios financieros, con 16%; sector real, con 16%; aseguradoras, con 13%; comisionistas de Bolsa, con 10%; otros, con 6%; y carteras colectivas, con 5%.

Marco normativo de la SFC

La Superintendencia Financiera de Colombia (SFC) publicó en 2020 la ‘Guía de Buenas Prácticas para la emisión de bonos verdes’, siendo Colombia uno de los pocos países con este tipo de normativa.

El cambio viene acompañado de mejoras continuas en procesos, servicios y experiencia del cliente

Según los reportes expuestos por la entidad, los ingresos del grupo fueron mayores a US$6.000 millones en el año y US$1.900 millones en el trimestre