MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Las movidas que habrá en el Grupo Nutresa

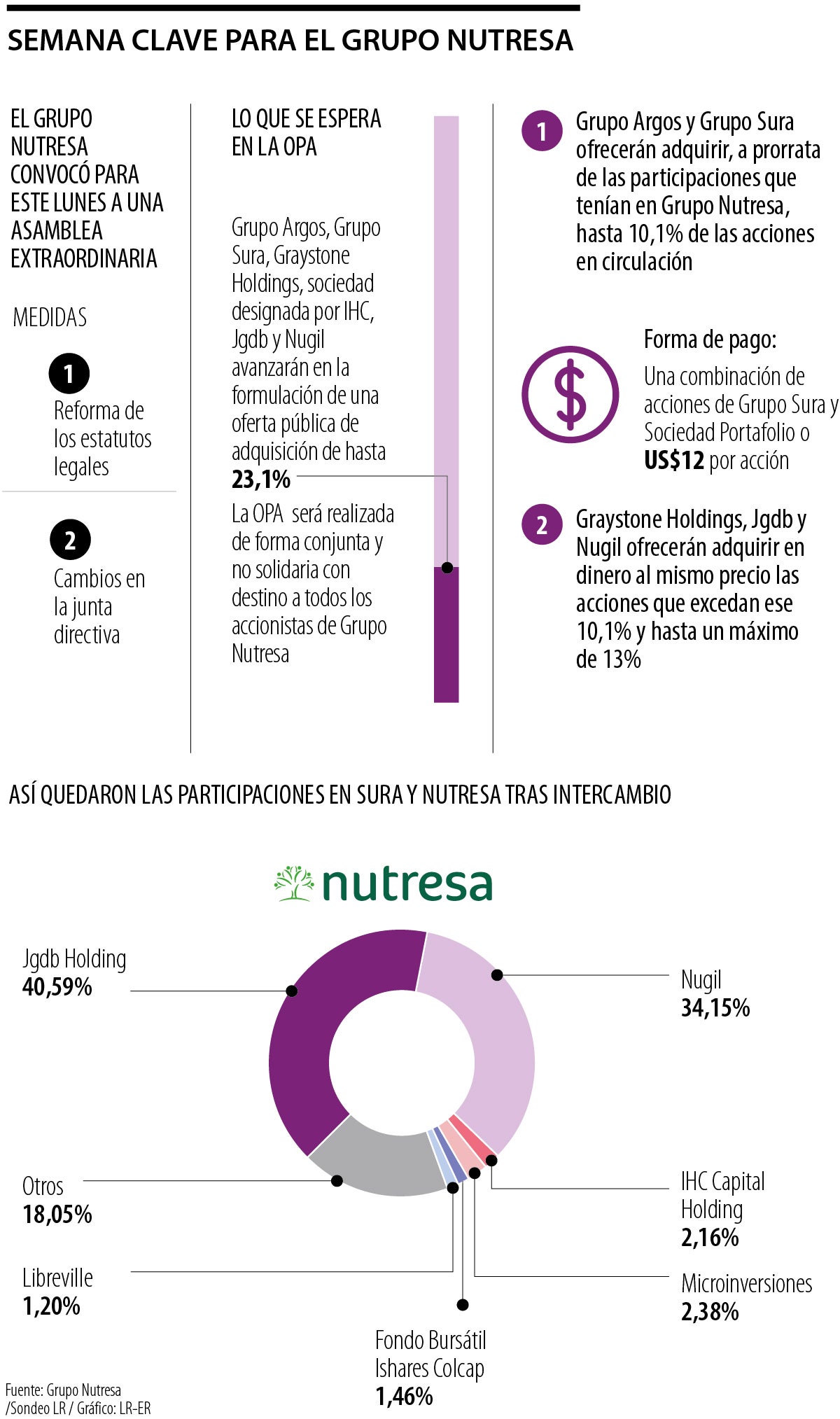

La compañía se reunirá hoy en Medellín para elegir una nueva Junta Directiva. El Grupo Gilinski ya tiene 76,9% de participación tras los intercambios con el GEA de la semana pasada

El Grupo Nutresa enfrenta el inicio de los cambios que traerá la llegada a la administración del banquero Jaime Gilinski y sus socios árabes como los accionistas mayoritarios de la compañía. El primer paso se dará esta mañana, con la asamblea extraordinaria de accionistas que se citó para cambiar la Junta Directiva y reformar parte de los estatutos que tiene la empresa.

La reunión se tendrá luego de que se cumplió uno de los pasos del Acuerdo de Madrid, con el que las compañías del Grupo Empresarial Antioqueño, GEA, pactaron su salida de la multilatina de alimentos a cambio de que lo que se conoce como el Grupo Gilinski saliera de sus participaciones en el Grupo Sura.

Tras el intercambio de acciones que concretó la semana pasada, Gilinski y sus socios quedaron con 76,9% de participación, mientras que el porcentaje restante está en manos de una serie de minoritarios, incluido el paquete de la empresa Microinversiones, de la familia Palacio.

Con este porcentaje, llegarán a la Asamblea citada a las 8 de la mañana en el Hotel Intercontinental de Medellín. En la propuesta que llevarán, los miembros patrimoniales estarían conformados por Jaime Gilinski Bacal, Gabriel Gilinski Kardonski y Ricardo Díaz Romero.

Además, los miembros independientes serían María Ximena Lombana y Christian Murrle. De acogerse estos nombres, marcaría la salida de los Gilinski de la Junta de Sura, de donde renunciaron la semana pasada, y su llegada a Nutresa.

Germán Cristancho, gerente de investigaciones económicas de Davivienda Corredores, destacó que con la llegada de los nuevos dueños, se podrían buscar más inversionistas, uno de los puntos de los que ya se hablaron durante las OPA que se lanzaron desde 2021.

“Consideramos que lo más probable para materializarse serán las desinversiones de activos y optimización de la estructura de capital para poder rentabilizar la inversión realizada, junto con aumentos en los dividendos decretados”, aseguró el analista.

En la propuesta de reforma de estatutos está realizar cambios como reducir el tiempo de antelación para la presentación de candidatos a la Junta, con el propósito de facilitar la elección.

Además, se propone eliminar la función de aprobar la política de sucesión que tiene actualmente la Asamblea de Accionistas, al considerar que se trata “de un asunto que se encuentra regulado, no solo a nivel de la ley mercantil, sino también a través de los estatutos y el Código de Buen Gobierno de Grupo Nutresa”. En la propuesta, también se discutirá reducir el número de miembros de la Junta Directiva de siete a cinco miembros, de los cuales dos serán independientes.

Wilson Tovar, gerente de investigaciones económicas de Acciones & Valores, consideró que tras la llegada de los nuevos directivos a la multilatina “es probable que los cambios no sean tan veloces, puesto que la gestión financiera de la compañía de alimentos parece sólida, o al menos lo suficiente como para no realizar cambios significativos en periodos menores a seis meses”.

Sumado a los cambios que tendrán los estatutos y la Junta Directiva de la compañía, los accionistas también están pendientes al lanzamiento de la OPA que se convino en el Acuerdo de Madrid, para aumentar la participación que tiene el Grupo Gilinski en la empresa.

El año pasado se pactó que tras lograr en el intercambio 76,9% de la empresa, se buscaría que tuviera al menos 87% de la participación accionaria. Para esto, Grupo Argos, Grupo Sura, Graystone Holdings, que es una sociedad designada por IHC, Jgdb y Nugil harán una Oferta hasta por 23,1%.

La OPA será realizada a todos los accionistas de Nutresa. En el caso de Argos y Sura ofrecerán adquirir hasta 10,1% de las acciones en circulación, con una forma de pago que incluye una combinación de acciones de Sura y de la llamada Sociedad Portafolio o recibir US$12 por acción.

Las otras firmas del Grupo Gilinski ofrecerán adquirir a US$12 los títulos que excedan el mencionado 10,1% hasta un máximo de 13%.

Según los resultados al tercer trimestre de 2023, el Grupo Nutresa acumuló ingresos por $14,2 billones, un incremento de 17,5% en comparación con el mismo periodo del año anterior. De esto, 58,7% de las ventas se produce en Colombia, mientras que el porcentaje restante viene de mercados internacionales.

A esto, se suma una serie de alianzas estratégicas que amplían su presencia. Por ejemplo, tiene 40% de Bimbo Colombia y 30% de Estrella Andina, el operador de la cadena Starbucks en el país .

La elegibilidad ante DTC agiliza el proceso de negociación al permitir la liquidación electrónica de las operaciones

Los precios del petróleo cotizan cerca de sus máximos de siete meses este martes, mientras los operadores evaluaban los riesgos para el suministro derivados de una posible escalada militar

Mientras que la sentencia de la Corte Suprema de Estados Unidos contra los aranceles del presidente Donald Trump provocó una caída del dólar