MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El reporte de situación de crédito del Banco de la República dice que servicios, industria y exportadores son los de más oportunidades

El acceso al crédito en Colombia ha presentado grandes desafíos, entre ellos, la falta de información que respalde la capacidad de pago de algunos sectores y empresas, y la poca educación financiera con la que se cuenta.

Según el reporte del Banco de la República sobre la situación del crédito en Colombia, con corte a diciembre de 2022, dentro de los sectores económicos que presentan más dificultades en el acceso al crédito está el agropecuario y, en cuanto a las empresas, son las micro y pequeñas las que están accediendo en menor medida a estas obligaciones.

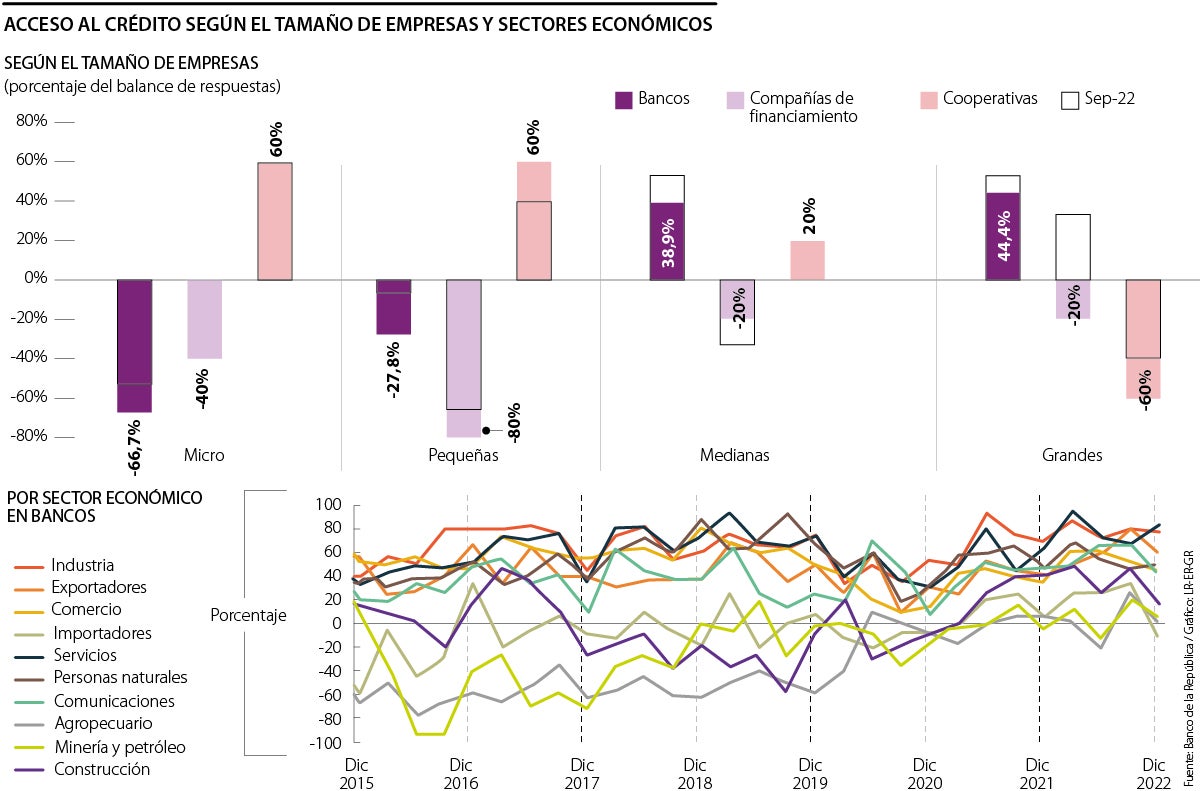

Para llegar a los resultados que presenta el reporte, los establecimientos de crédito respondieron cómo consideran el actual acceso de los sectores económicos y empresas al crédito nuevo, en un rango de uno a cinco, en el que uno es acceso bajo y cinco acceso alto al crédito.

Con esto se determinó el balance, que es la diferencia entre quienes respondieron alto y bajo, concluyendo que un resultado positivo equivale a un acceso alto al crédito.

El reporte destaca que el indicador se ubica en terreno positivo cuando se analizó la consecución de nuevos créditos, según el sector económico. La única excepción fue el sector agropecuario, que registró un balance neutro, y los importadores, que presentaron un balance negativo con -11,11%.

En contraste, las cooperativas mostraron resultados más variados, ya que se evidenció un bajo acceso al crédito para los sectores agropecuario (-40%), importadores (-60%), construcción (-20%), minero (-60%) y exportadores (-20%), y buen acceso en los restantes, donde destaca el sector de industria con un balance de 60%.

En cuanto a las compañías de financiamiento, el reporte indica que registraron buen acceso para la mayoría de los sectores, a excepción del agropecuario (-60%), importadores (-20%), minería (-60%) y exportadores (-20%).

Con estas cifras, el informe concluyó que los sectores con mejor acceso al crédito en las distintas entidades son industria y servicios, y los de menor son agropecuario, minería y el importador. Además, estableció que los más rentables son las personas naturales, seguidas de comercio y servicios, y los menos rentables son construcción y agropecuario.

Este comportamiento es explicado por los expertos por la falta de educación financiera en el campo. “Esto tiene que ver un poco con la falta de información, porque es un sector que tiene mucha informalidad, y en la medida en que no tiene buenos datos, de alguna manera es complejo que el sistema financiero le brinde crédito”, destaca Camilo Pérez, director de investigaciones económicas del Banco de Bogotá.

A su vez, el experto indica que esto se puede deber al riesgo ambiental. “Temas como el climático tienen un impacto aleatorio sobre el sector agropecuario que puede afectar de manera notoria los cultivos, y esto genera un riesgo adicional para las entidades financieras”, concluye Pérez, indicando que de igual forma aunque está siendo difícil el acceso, no significa que no lo estén teniendo.

Por su parte, David Cubides, director de investigaciones económicas de Alianza Valores, dice que “los niveles de informalidad en el campo colombiano y en el agro son bastante altos, eso genera que los costos de los créditos sean mayores y que a los prestadores les resulte más costoso evaluar el crédito y el nivel de riesgo”.

Frente a esto, las entidades aquejaron en el reporte que los sectores agropecuario y personas naturales, son los que tienen más problemas de información para identificar buenos clientes.

Por tamaño de empresas

Si se analiza el acceso al crédito por tamaño de firmas, lideran las grandes empresas que suelen tener una mejor acogida por parte de las entidades financieras, tal como lo demuestra el reporte.

Las grandes empresas mostraron un buen acceso al crédito en bancos con 44,4%, y un acceso reducido en las compañías de financiamiento con -20% y cooperativas con un balance de -60%. Sin embargo, la situación cambia en gran medida para el caso de las micro y pequeñas empresas.

Los resultados fueron similares a los de tres meses atrás, ya que se encontró un buen acceso en las cooperativas con 60% para ambos tipos de empresa, y un acceso reducido en bancos con -66,7% en las micro y -27,8% en las pequeñas empresas. En las compañías de financiamiento presentaron un acceso bajo con -40% en el caso de las microempresas y -80% en las pequeñas.

El cambio viene acompañado de mejoras continuas en procesos, servicios y experiencia del cliente

Según los reportes expuestos por la entidad, los ingresos del grupo fueron mayores a US$6.000 millones en el año y US$1.900 millones en el trimestre