MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Teniendo en cuenta los propietarios de los títulos en las empresas del GEA, Gilinski necesitaría 44% adicional del capital flotante para lograr su 87% de Nutresa

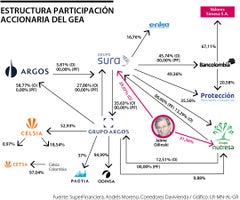

El Grupo Empresarial Antioqueño (GEA) es uno de los principales actores productivos del país. Se creó en 1978 como un modelo de participaciones cruzadas con el fin de proteger el patrimonio de los socios de las compañías que lo conforman.

Actualmente, tiene nueve grandes empresas en diferentes sectores productivos y las principales fichas son Bancolombia, Grupo Sura, Nutresa y Grupo Argos.La historia del grupo también está ligada a la de sus empresarios que han establecido por años diferentes prácticas organizacionales que los ha hecho distinguir en términos de gobierno corporativo.

Una de sus principales características es el enroque empresarial que han consolidado, nombre con el cual se ha denomina a las participaciones cruzadas que tiene el Grupo Sura, Grupo Argos, Grupo Nutresa y Bancolombia, pues cada uno de estos grupos tiene acciones en los demás.

Llegan los cambios

Pero con el anuncio que realizaron estas compañías este miércoles 24 de mayo, parece que esta estructura tal como se conoce llegará a su fin.

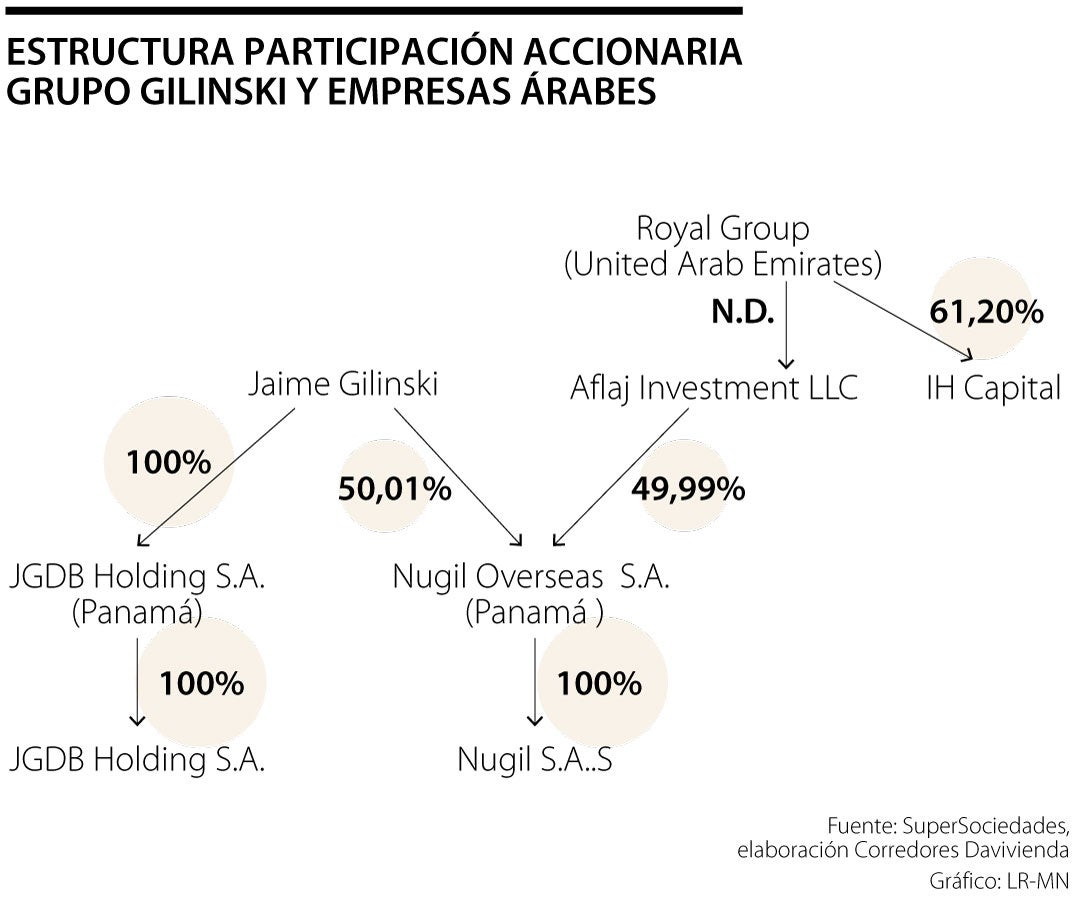

El conglomerado antioqueño le informó a la Superintendencia Financiera acerca de la suscripción de un Memorando de Entendimiento (MOU) con IHC Capital Holding, Aflaj Investment, JGDB Holding y Nugil, empresas propiedad de Grupo Gilinski y de sociedades árabes de que acompañaron con financiación a Jaime Gilinski.

En los términos del acuerdo se determina que ahora el Grupo Gilinski controlará mínimo 87% del Grupo Nutresa y la empresa de alimentos dejará de ser accionista del Grupo Sura y del Grupo Argos; y a su vez estos dos últimos dejarán de ser accionistas del Grupo Nutresa.

Con este acuerdo, se daría la salida de Nutresa del GEA, y esta empresa multilatina de alimentos valorada en US$7.000 millones quedaría en manos del empresario caleño Jaime Gilinski, quien desde noviembre de 2021, inició una compra de acciones de las empresas antioqueñas a través de ocho OPA, en compañía de socios árabes.

Para el docente de la Universidad Javeriana y Ph.D. en Finanzas Aplicadas, Julio Sarmiento Sabogal, con este suceso de gran relevancia nacional al tratarse de dos grupos empresariales muy importantes y con compañías que están en el índice Colcap, no significa que necesariamente se haya acabado el enroque, sino que lo que sucederá al hacerse efectivo lo acordado, es que una de las cuatro aristas o nodos del enroque desaparezca de la ecuación, pero las participaciones cruzadas de las demás compañías seguirán.

Los porcentajes

De acuerdo con la participación accionaria registrada ante la Superintendencia Financiera (ver gráfico), hasta el momento, Grupo Argos tenía 9,88% de participación en Nutresa, y esta a su vez esta tenía 12,51% en el brazo industrial del GEA.

En el caso de Grupo Sura, Jaime Gilinski ya había logrado 39,07% de participación, de tal forma que este porcentaje regresaría al control del GEA gracias a lo acordado en memorando,lo cual ubica a este grupo empresarial como la piedra angular del grupo, pues aún con los cambios establecidos, mantiene participaciones en Grupo Argos (35,63%), en Enka con 16,76%, en Bancolombia con 45,74%, y 49,36% del fondo de pensiones, Protección.

Por ahora, Grupo Argos tiene 27,86% de participación en Grupo Sura, y su filial Argos también participa con 5,81%.

Un informe de BTG Pactual, calculó que para que el Grupo Gilinski alcance 87% de participación, las empresas del GEA tendrían que ofertar su 45,9% de participación, que está incluido en el acuerdo de entendimiento. “Si esto ocurre, Grupo Sura y Grupo Argos recibirían por lo menos US$2.400 millones y hasta US$680.000 millones, respectivamente. El Grupo Gilinski, por su lado necesitaría 44% adicional del capital flotante para alcanzar la participación mínima de 87% en Nutresa”.

Aunque no se conoce la forma hasta la que llegaron para lograr el acuerdo, sobre el porqué el GEA permitió ceder la participación mayoritaria de Nutresa al Grupo Gilinski con la condición de que este entregara lo que había obtenido en Grupo Sura; el docente Sarmiento señala que esto se debe a que, “ellos no querían tener un socio incómodo tratando de tomar control de todas sus compañías, entonces dijeron, le entrego Nutresa, y usted me entrega sus participaciones en Sura y en Argos de manera que ya no estará ese socio incómodo”.

Tal como lo señaló Sarmiento, el gerente de Investigaciones Económicas de Davivienda Corredores, Germán Cristancho, también recalcó que estas movidas son de gran relevancia para el mercado local de acciones por el nivel de relevancia de estos emisores en el Msci Colcap, e indica que esta transacción en específico significará “una reducción importante del flotante de Nutresa en el índice local”, aunque destaca que aún no es posible anticipar los impactos en las acciones de Grupo Sura y Grupo Argos.

Pero el mercado ya ha reaccionado y de hecho. “Algo que hemos evidenciado el día de hoy, es la caída de la acción Ordinaria de Bancolombia (8,2%) debido a que con esta transacción se disipa la posibilidad de una transacción vía OPA sobre esta compañía, que era algo que estaba anticipando el mercado en su momento por ciertos anuncios del Grupo Gilinski”, mencionó Cristancho.

Y a raíz de lo sucedido la BVC decidió suspender la negociación de las acciones de estos emisores hasta el 15 de junio, considerando también que hasta el momento las compañías no han hecho público el memorando de entendimiento, ni los detalles de la transacción de intercambio.

Respecto a si habrá otro episodio de esta disputa, y si Gilinski realizaría una nueva OPA, Sarmiento señala que aunque no se puede asegurar que ya no vuelve a dar una OPA hostil como las que hubo por los grupos, es poco probable porque tendrían que volver a empezar de ceros en participación.

“Es improbable porque el ambiente es diferente, hay unas tasas de interés más altas y estas compras tienen cierto nivel de apalancamiento, segundo porque los precios de las acciones ya están más ajustadas a la realidad, pues cuando arrancaron las OPA las acciones de las compañías estaban por debajo o casi al nivel de su de su valor de mercado, y esto se da usualmente porque las compañías tiene problemas financieros (pero en ninguno de los tres casos era la realidad) o porque están demasiado subvaloradas”.

Dado estas condiciones, concluye que con este nuevo escenario de tasas altas y precios más altos de acciones, ve muy poco probable que vuelva a suceder algo como lo que sucedió con las OPA que hizo el Grupo Gilinski.

Se espera que una contraoferta sea presentada por Grupo Sura o Argos. Existe la opción de aliarse con compañías externas internacionales

Ayer, Grupo Sura decidió no participar en la segunda oferta de adquisición. Argos ya había hecho lo propio en la noche del martes

Esta nueva oferta está planteada por, mínimo 5% y máximo 6,25% de las acciones ordinarias en circulación. Gilinski quedaría con 31,5%