MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Para los expertos es necesario entender el modelo de las startups que en los primeros años registran pérdidas

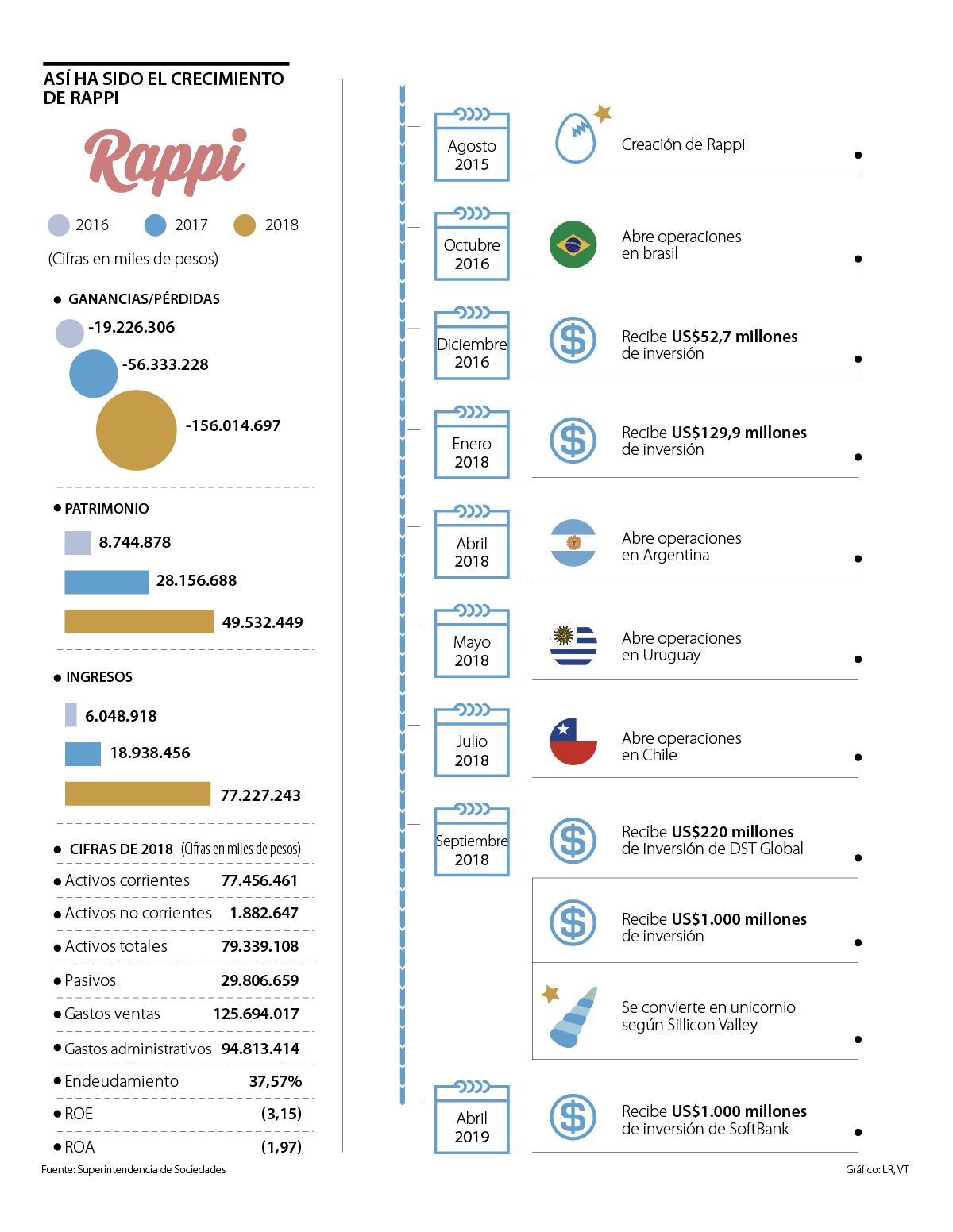

La startup de domicilios Rappi fue creada en 2015 y no ha dejado de crecer a doble y triple dígito en ingresos, además de que ha logrado expandir su operación a seis países de la región y ha recibido fuerte capital de varias rondas de inversión, que le permitirán en unos años alcanzar el equilibrio financiero.

O por lo menos así lo esperan los analistas consultados para leer el estado financiero de la compañía que explican que la mayoría de las startups hacen parte de un modelo de negocio denominado de ‘capital de riesgo’, que en promedio retornan la inversión después del quinto año de operaciones ya que la apuesta es por un crecimiento de largo plazo.

Según los expertos Rappi no es el único caso de Colombia que a pesar de sus altos ingresos y crecimientos tiene altas pérdidas. En el país hay una lista de apps que siguen el mismo modelo.

En el caso de esta aplicación, los números demuestran que casi con la misma velocidad que se multiplican sus ingresos, crecen sus pérdidas.

Mientras en 2016 sus ingresos ordinarios alcanzaron los $6.048 millones, tuvo pérdidas por $19.226 millones y dos años después se observa que los ingresos llegaron a $77.227 millones, con un alza de 307% frente a 2017, a la vez que las pérdidas se incrementaron hasta $156.014 millones con alzas de 176%. Con estas cifras el acumulado en pérdidas desde que el emprendimiento está activo es de $238.000 millones.

Sobre este punto Rappi explicó que “no optimiza por utilidad en el corto plazo, es decir la compañía soporta pérdidas que hacen parte del ciclo inicial de un startup con vistas a un crecimiento acelerado, que permita llegar a escala para generar rentabilidad a futuro. Aun así, como lo demuestra la última ronda, los inversionistas confían en este modelo a largo plazo en América Latina”.

Para los inversionistas que deciden apostar a estos negocios, el resultado es normal, pues en este modelo el punto de equilibrio no suele alcanzarse sino hasta después del quinto año e incluso más. El ejemplo más notable es Amazon, cuya rentabilidad empezó 15 años después.

Otra opinión señala que este tipo de inversiones empieza a entregar rentabilidad a sus accionistas cuando llegan a las bolsas de valores, como le ocurrió a Uber hace poco, o cuando son lo suficientemente grandes para estabilizar su operación y reducir los costos de mercadeo, lo que tiene un impacto en sus cuentas.

Además, la llegada a la Bolsa de Valores de alguna de estas empresas es lo que las hace realmente asequibles a cualquier inversionista, ya que antes de esa etapa, los capitales que se requieren son tan altos que solo firmas como DTS Global o SoftBank -que invirtieron en Rappi- tienen la capacidad financiera de invertir en empresas que no les entregarán utilidades en el corto plazo.

Ahora, es precisamente este grupo, de las que llegan a cotizar en el mundo bursátil, sin importar su sector o los servicios que ofrecen, las que mayor probabilidad tienen de un futuro promisorio, ya que acá logran el plan de fidelización o el formato de suscripciones con el que garantizan la permanencia de sus clientes.

Es decir, aunque la empresa tiene pocas cuentas por pagar, ya tiene accionistas que han demostrado que están dispuestos a apoyar sus movimientos. Y en efecto, hasta el momento para Rappi una de sus principales fuentes de ingresos en 2018 fue la prima de emisiones, que con $286.036 millones ha crecido más de cinco veces desde 2016, cuando alcanzó $528 millones.

Por otro lado, en el caso de los activos de Rappi, el 90% está concentrado entre las cuentas por cobrar que representan a su vez 45% y el dinero en efectivo el restante 45%.

Acá, los analistas señalan que las cuentas por cobrar mostrarían una ineficiencia en el sistema de la startup: ya que tardan más en cobrar a sus deudores que en pagar a sus acreedores. Es decir, mientras la aplicación le paga a sus proveedores en un promedio de 105,86 días, se tarda un promedio de 169,52 días para cobrar el dinero que le deben.

Como resultado, el ciclo de efectivo le deja a la empresa 63,66 días en los que debe apalancarse con sus recursos.

En todo caso, la cifra ha mejorado. En 2016, Rappi se tardaba 306,15 días en cobrar sus cuentas y 135,71 días en pagar a sus proveedores. En ese momento, el ciclo de efectivo era de 170,44 días.

Otra virtud en el manejo de la app es su razón de liquidez. Por cada peso de deuda corriente, la empresa tiene $2,6 para cubrirlo y en total suma $47.660 millones en capital de trabajo.

Nicolás Fernández, emprendedor, destacó que Rappi “demostró poder de ejecución y crecimiento combinado con visión a largo plazo de fusiones bajo una sola marca que genera recordación en el público y permite monetización, lo que la hace atractiva a los inversionistas. Si bien da pérdidas hoy, es un activo significativo para la región”, y agregó que “en Latinoamérica el nivel de monetización es más bajo, eso hace que las startups de acá sean más adversas al riesgo y tiendan a buscar capital más rápido. Cualquier buena idea se puede desarrollar en Colombia o la región, pero las posibilidades de salir al mundo hacen que sea difícil por falta de liquidez”.

Esta cifra fue influenciada por el pago de los intereses de la deuda y un efecto contable asociado a la reversión de un reconocimiento de impuesto diferido

La decisión, según la entidad, se fundamenta en un análisis integral de la estructura de costos, las economías de escala

La compañía chilena adquirió 70% de los derechos de la franquicia en ese país, mientras que Procafecol S.A. mantendrá 30% de participación.