MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Resulta algo sorprendente que, tras el fracaso de los Beneficios Económicos Periódicos (BEPs) del período 2015-2018, la Administración Duque insista en dicho esquema. Es bien sabido que dicho fracaso radica en un problema estructural de falta de capacidad de ahorro de aquellos cotizantes que no alcanzaron la masa crítica (de tiempo y/o dineros) para acceder a una pensión. Esto continuará ocurriendo independientemente de si les prometen subsidios a tasas del 20% o del 40%. Simplemente, en esos estratos bajos no existe tal “elasticidad del ahorro a dicho subsidio” debido a sus exiguos ingresos.

En efecto, no tiene mucho sentido económico que se proponga en el artículo 117 del PND 2018-2022 que estos cotizantes que se quedan cortos en alcanzar el derecho a una pensión deban expresar taxativamente (en el curso de los cuatro meses siguientes a su cumplimiento de requisitos de edad) que no se quieren vincular a dichos programas BEPs. Según ese articulado, de no reclamar su “devolución de saldos”, los ahorradores quedarían automáticamente vinculados al esquema de los BEPs. No faltarán quienes después reclamen haberse visto “forzados” al esquema de BEPs, en vez de recibir sus dineros de forma inmediata.

Se estima que actualmente los “matriculados” a los esquemas BEPs se acercan a los 1,1 millones. Empero, es bien sabido que muchos de ellos han sido “enganchados” a través de múltiples programas (incluyendo monotributos, etc.), pero sin realmente calcular su capacidad de ahorro para hacerse a dichos BEPs-subsidiados.

De allí, el resultado de que solo unas 200.000 personas (18% del total de inscritos) estén ahorrando. Más aún, se sabe que el ahorro promedio mensual tan solo asciende a unos $18.000/mes/persona. En este sentido, continúa siendo una falsa ilusión pensar que a través de los BEPs se podrá llegar a comprar “Rentas Vitalicias-RV” para asegurar una vejez lejos de la pobreza (que es en últimas el objetivo del programa).

Anif ha señalado que el sistema de pilares pensionales ya ha venido operando en Colombia. Una taxonomía sencilla lo puede clasificar en cinco pilares: 1) no contributivo (Colombia Mayor dedicada a atender a ancianos indigentes); 2) contributivo básico (hasta de 2SML); 3) contributivo complementario (superior a 2SML); 4) contributivo voluntario (manejado hoy vía AFPs); y 5) contributivo-Beneficios Económicos Periódicos (BEPs), para estimular el ahorro en estratos bajos (ver Informe Semanal No. 1424 de agosto de 2018).

La discusión se ha venido centrando en el “relanzamiento del pilar contributivo básico”, el cual hoy cobija a cerca del 80% de los cotizantes al sistema Pila. En esta franja se concentra el tema de la garantía de pensión mínima, actualmente establecida en el 100% de 1SML. Anif ha venido proponiendo que dicha garantía se reduzca (por vía constitucional, a 75% de 1SML, tal como está vigente en Chile) para así poder expandir la cobertura desde el actual 30% hacia 64% de la población mayor de 60 años, pues de lo contrario los recursos fiscales serán claramente insuficientes.

Pero como estas políticas estructurales no parecen estar en la agenda de reformas de la Administración Duque, resulta pertinente estudiar alternativas que permitan al menos incrementar el acceso a pensiones de forma temporal.

Como veremos, nuestra propuesta estriba en utilizar ahorros por cerca de $20 billones (2% del PIB) disponibles en el Fondo de Garantía de Pensión Mínima (Fgpm) que maneja el sector privado a través de las AFPs, creado precisamente para tal fin.

¿Cómo mejorar la gestión y cobertura del Fgpm? (en vez de continuar con la ilusión de los BEPs)

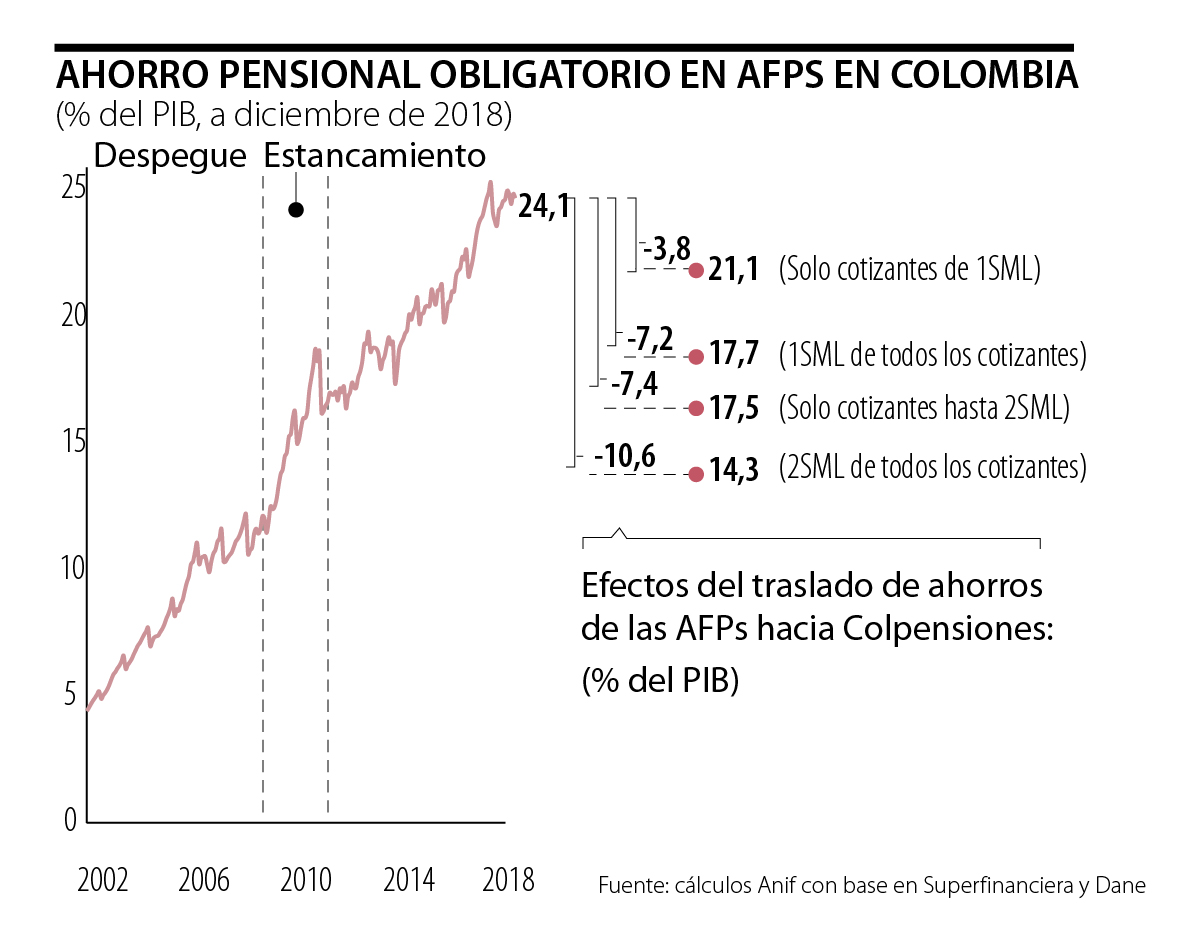

Es evidente que se requiere urgentemente asegurar una mejor cobertura pensional en las pensiones de menor monto (digamos de 1-2SML). La postura de Anif a este respecto ha sido que no se requiere inventar un esquema diferente al ya existente en materia del Fgpm, pues alternativas que busquen monopolios a favor de Colpensiones en lo que tiene que ver con trasladar allí forzosamente a todos los cotizantes en un pilar básico de 1SML pondrían en serio riesgo el crecimiento del ahorro privado de las AFPs.

Más aún, dicho monopolio no resuelve el problema del faltante pensional, pues lo ahorrado al reducir los subsidios de las pensiones altas (-28% del PIB) se pierde dándole un subsidio a todos los afiliados hasta por 1SML (+24% del PIB). Así, el VPN del Pasivo Pensional se mantendría cerca de 110% del PIB.

No se puede gobernar bajo la lógica de que las instituciones son confiables cuando me favorecen y corruptas cuando no

La autoridad también se desgasta cuando no deja aire. A veces se habla mucho por responsabilidad: para dar claridad, para sostener control, para evitar que el silencio parezca duda. Pero liderar no es ocupar todo el espacio con certezas