MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Gracias a la “desinflación fortuita” de la crisis hipotecaria de 1998-2002 y a la aplicación del esquema de Inflación Objetivo, finalmente se logró “quebrarle el espinazo” a la inflación, reduciéndola del 30% hacia el rango 2%-4% anual durante 2009-2016.

A ello contribuyeron diversos factores: i) la independencia del Emisor lograda en la Constitución de 1991 y su credibilidad institucional; ii) “la desinflación fortuita” (ver Clavijo, 2001) y la crisis internacional 2007-2012; y iii) el apuntalamiento del esquema de Inflación Objetivo-Comprensiva (IO-C), con excepción de los años de activismo cambiario 2005-2007.

Esta consecución de niveles de inflación bajos y estables ha propiciado la discusión sobre la posibilidad de hacer una reforma monetaria que elimine los inoficiosos tres ceros de más con que transamos y contabilizamos nuestra moneda local.

De eliminarse esos tres ceros, resultaría más fácil hacer las conversiones y compararnos con igual número de dígitos respecto de las “monedas duras” a nivel mundial (dólar, euro) y con las de algunos pares de la región (real brasileño, peso mexicano o sol peruano).

Este tipo de reforma monetaria se ha intentado en varias ocasiones durante las últimas dos décadas. En el 2000, a través del Proyecto de Ley No. 074, el senador José Nicholls (q.e.p.d) puso gran empeño en eso de eliminar los tres inoficiosos ceros.

En aquel entonces, se estimaba que dicho cambio costaría $50.000 millones (del 2001). Infortunadamente, el Congreso del momento no entendió que el balance beneficio/costo era positivo y ese proyecto de Ley se hundió.

Posteriormente, en 2006-2007, se hizo un nuevo intento, pero también fracasó. Ya en la Administración Santos, el ministro Echeverri lanzó una nueva propuesta en 2011, pero también fracasó en convencer al Congreso.

En particular, pesó mucho que se dijera que el costo de reemplazo de billetes-monedas ascendería a $220.000 millones (del 2011), precisamente en momentos en que el balance cuasi-fiscal del Banco de la República (BR) era negativo.

El último intento ocurrió en 2016. Con ocasión del lanzamiento del billete de $100.000, el ministro Cárdenas apoyó el Proyecto de Ley No. 156 de Senado. Sin embargo, tuvieron prioridad las afugias generadas por una nueva reforma tributaria.

De cara a la internacionalización del país ante su eventual ingreso a la Oecd en 2018, vale la pena retomar este tema, donde Anif ha estimado que esto podría inclusive hacerse sin necesidad de una Ley ante el Congreso, requiriéndose probablemente tan solo una “resolución externa del Banco de la República”, previamente acordada con la “Contaduría de la Nación”, con el Procurador y la Contraloría General de la República, pues a fin de cuentas se trata simplemente de un tema puramente contable.

Dentro de los beneficios de hacer esta reforma aparecen: i) mayor facilidad para hacer transacciones comerciales entre los diferentes agentes económicos, implicando una reducción de los costos de transacción de la economía y elevando la productividad (sobre todo de las MiPyme); ii) menores costos de almacenamiento electrónico de información y de despilfarro de recursos físicos, y iii) manejo contable-presupuestal más sencillo. Además, indirectamente hace visibles recursos de actividades ilegales, que deberían hacer la conversión, aunque esto ya se estaría logrando con la impresión reciente de billetes.

Se ha mencionado excesivamente el supuesto costo de la producción de nuevos billetes. En realidad, estos van rotando rápidamente y su sustitución por nuevas denominaciones ocurre de forma natural en horizontes tan cortos como de dos años. Así, el costo marginal de dicha reforma se limita a la acuñación de nuevas monedas.

Dicho de otra manera, los costos de cambio de planchas de billetes, de su software y las campañas educativas son mucho menores frente a los beneficios. Si actualizamos los costos estimados en 2011, se tiene que el costo bruto no supera los $300.000 millones de 2017 (0,03% del PIB), muchos de los cuales (repetimos) corresponden al costo de la misma rotación que genera el deterioro de la rotación.

De hecho, la nueva denominación de billetes (circulando desde 2016) ya ha eliminado los tres ceros finales del peso, al cambiarlos por la palabra “mil” (... y nada de eso requirió Ley explícita, pues la Ley 31 de 1992 ya habilitaba al BR para actuar de tal forma). En consecuencia, bastaría proseguir por el mismo camino.

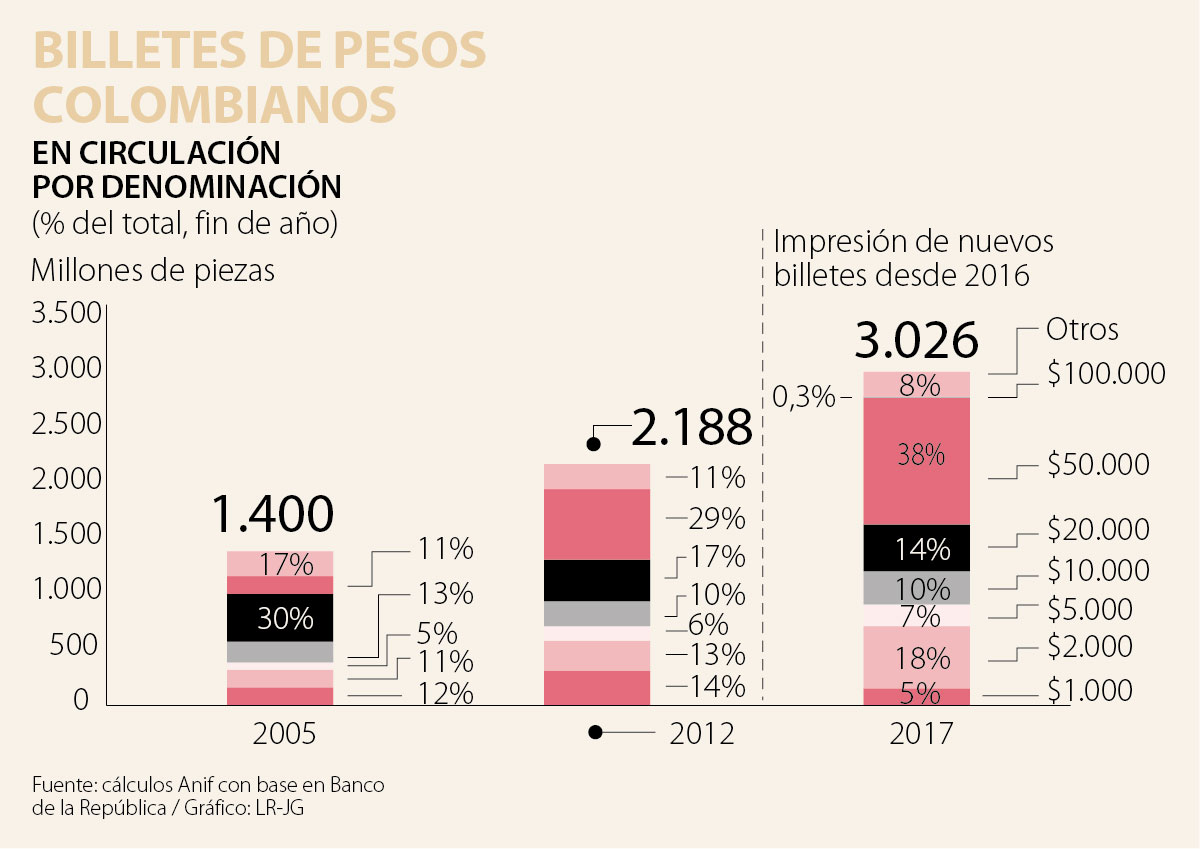

El BR debe hacer simplemente una buena pedagogía. Según Vargas (2002), los billetes de más baja denominación ($1.000 y $2.000) tienen una vida útil de solo 6 meses. Esto implica que el 23% de los billetes circulando en 2017 se transan solo un semestre.

El 77% restante tiene una vida un poco mayor (cerca a 18 meses). Así, con un período de transición para el cambio de hasta 24 meses, se reduce a cero el costo marginal de cambiar los billetes por sus nuevas denominaciones sin los tres inoficiosos ceros.

Finalmente, los costos educativos de tal cambio se han ido reduciendo en la medida en que dentro de la “psiquis” de la población ya empieza a ser “normal” usar la moneda sin los tres ceros. Un ejemplo es la práctica contable de poner la palabra mil al inicio de los estados financieros para simplificar las cuentas.

El asunto constitucional radica en determinar si las inversiones forzosas forman parte de la política de regulación de la actividad bancaria o de la política crediticia

El día que la sostenibilidad necesite jurado, dejó de ser convicción