MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

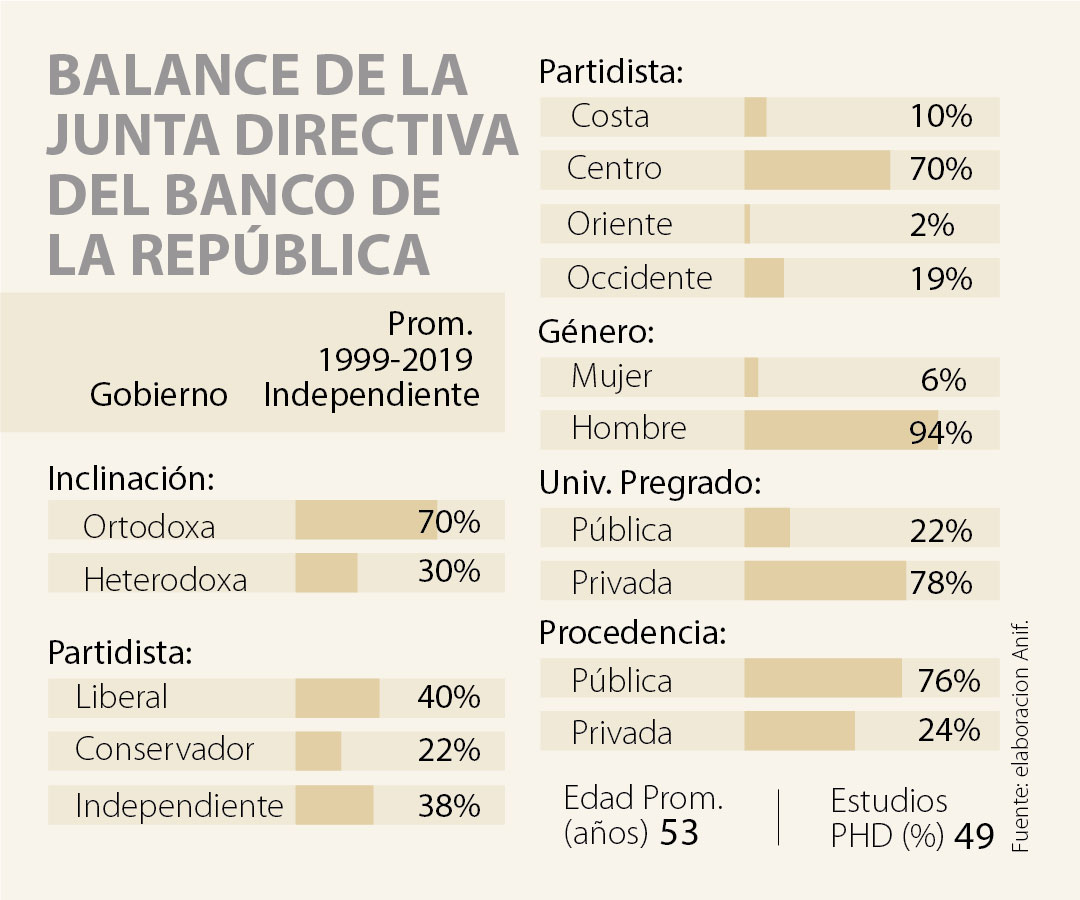

En los inicios de la administración Duque ha ocurrido un nuevo cambio en la composición de la Junta Directiva del Banco de la República (Jdrb). Esto como resultado de la renuncia del codirector Adolfo Meisel (cubriendo el período 2013-2018), quien jugó un im- portante papel en la renovación de la representación Caribe y en el interés por los temas regionales. Salió el Dr. Meisel hacia la rectoría de la Universidad del Norte en Barranquilla, desde donde podrá reforzar la relevancia de esos intereses regionales. Su labor académica y de banquero central siempre nos recordará cuán importante es esa diversificación regional, tal como ocurre al interior del Banco Central de Alemania o en el propio Fed de Estados Unidos.

Ha llegado en su reemplazo Carolina Soto, tras haber desempeñado diversos cargos públicos bajo la administración Santos, incluyendo el Viceministerio General del Mhcp y, más recientemente, la Consejería de Competitividad de la Presidencia de la República. A ella le deseamos éxitos en su tarea como banquera central y también aplaudimos el hecho de haberse reforzado la presencia femenina, quedando ahora con dos de los cinco cupos en la Codirección de la Jdrb.

Recordemos también que, en 2017, dicha Jdrb había experimentado cambios significativos en su composición. De una parte, se había elegido como gerente a Echavarría en reemplazo del gerente Uribe, quien ha- bía cumplido su máximo de doce años en el cargo. En segundo lugar, en reemplazo de los salientes codirectores Cano y Vallejo, el presidente Santos había nombrado a Hernández (ex Superintendente Financiero) y a Ocampo, proveniente de la Universidad de Columbia.

Decíamos entonces que esos codirectores recién nombrados tenían la importante tarea de afianzar la independencia del Banco de la República (BR), en momentos en que la Administración Santos (2010-2018) había terminado nombrando prácticamente a todos los miembros de dicha Junta por cuenta de la indeseada reelección presidencial inmediata. Hoy constatamos con satisfacción que, durante 2017-2018, esa independencia institucional se ha preservado.

Echavarría, Hernández, Ocampo y ahora Soto (58% de la Junta) han llegado al BR en una desafiante coyuntura económica global y local, donde la pérdida de potencial de crecimiento de Colombia hacia solo 3% (vs. 4,5% histórico por quinquenios) está haciendo más difícil aplicar efectivas políticas monetarias contracíclicas. También han tenido que enfrentar los riesgos reputacionales de haber perdido la meta de inflación de largo plazo del 3% durante tres años consecutivos (2015-2017). Afortunadamente, ahora el BR (al unísono) ha redoblado su compromiso con el anclaje de las expectativas de inflación en el rango 2% al 4% para el período 2018-2019, con una alta probabilidad de éxito.

Sin embargo, la brecha de producto ha continuado de forma preocupante en el rango negativo. Además, se ha incrementado la llamada “dependencia fiscal”, la cual representa un desafío adicional, pues Colombia se ha quedado sin herramientas contracíclicas (mo- netarias o fiscales). Durante 2015-2018, el país está teniendo dificultades para acelerar el crecimiento y recuperar el recaudo tributario, piezas vitales para evitar la degradación en nuestro Grado de Inversión durante 2019-2020 (ver Comentario Económico del Día 5 de julio de 2018).

Las opciones para pensar en manejar esquemas de “tasa de interés natural-neutral”, en vez de la conocida Regla de Taylor, se han disipado, debido a los riesgos de alta inflación-inercial y de alta dependencia fiscal (ver Informe Semanal No. 1355 de marzo de 2017). Un año atrás se pensaba que el BR podría guiarse por una tasa real “natural-neutral” del orden del 1% en vez del 2% (deflactada por la inflación subyacente), dada la caída del crecimiento potencial hacia el 3% anual (vs. el 4,5% anual de décadas anteriores). Si bien actualmente se tiene una tasa repo cercana al 1% real (medida contra inflación subyacente), su prevalencia está en duda por cuenta de las presiones inflacionarias globales y de las alzas que concomitantemente deberá realizar el Fed, cerrando su repo probablemente en un 2,5% en 2018 y en un 3,25% en 2019.

En general, Anif considera que el manejo monetario- cambiario (flotación) por parte del BR ha sido acer- tado durante esta difícil coyuntura 2017-2018. Además, la tasa repo del BR fue bajando del 7,75% en noviembre de 2016 hacia el 4,75% al cierre de 2017, y probablemente llegará al 4% al cierre de 2018 (vs. el 4,25% actual). Empero, el crecimiento del PIB- real del presente año seguramente estará en la franja 2,3%-2,5% y el desempleo promedio continuará escalando hacia un 9,6% (vs. el 8,9% de 2015), de- jando claro que el efecto de los impulsos monetarios contracíclicos es más bien moderado (aunque ello no desdice para nada de las acertadas políticas aplica- das por el BR en años recientes).

Pero las economías que lideran no se limitan a preservar sus aciertos; los actualizan antes de que se vuelvan obsoletos

Jamás me imaginé que iba a poder escribir una columna como esta. Una donde le voy a agradecer públicamente a un sindicato de izquierda casi radical