MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Agregue a sus temas de interés

Definir la población con la que se trabajará y el origen de las donaciones es clave para estructurar los estatutos como una asociación considerada sin ánimo de lucro

Crear una fundación se ha convertido en una de las acciones preferidas por las compañías para devolver a la sociedad civil un poco de lo que les ofrece en manera de retribución, al tiempo que ayuda a disminuir en algo el importe del impuesto sobre la renta.

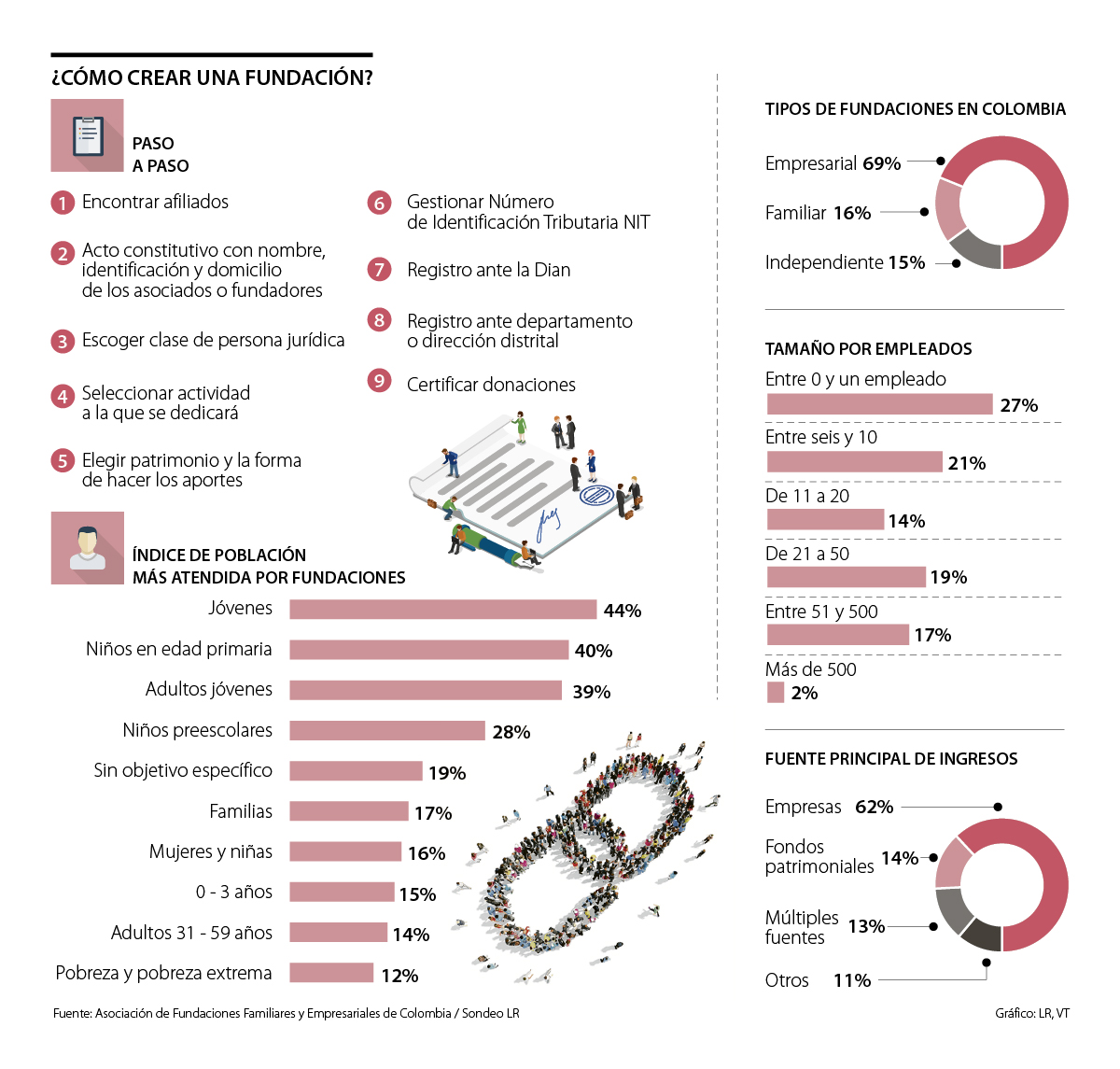

Prueba del auge que han tenido este tipo de organizaciones es que 40% de las que se han creado en el país iniciaron después del año 2000, mientras el origen de las mismas es 69% empresarial, 16% familiar y 15% independientes, de acuerdo con los datos del reciente informe ‘Las Fundaciones en Colombia: características, tendencias y Desafíos’, de la Asociación de Fundaciones Familiares y Empresariales de Colombia (AFE).

Las fundaciones están incluidas en el grupo conocido como “entidades sin ánimo de lucro” (Esal) que, de acuerdo con la Cámara de Comercio de Bogotá (CCB), “son personas jurídicas que se constituyen por la voluntad de asociación o creación de otras personas (naturales o jurídicas) para realizar actividades en beneficio de los asociados, de terceras personas o de la comunidad en general y no persiguen el reparto de utilidades entre sus miembros”.

Por lo anterior, el camino para crear una fundación, tiene varias aristas y entidades involucradas.

En un primer punto, antes de iniciar la gestión de papeles, se recomienda encontrar los afiliados a la fundación previo a crear su constitución; esto en parte ayudará a definir con prelación el tipo de fundación y su objetivo, según el abogado Juan Giraldo, experto en tributación.

Tras esto, se podrá llevar a cabo el acto constitutivo con el que se comienza a dar forma a la organización. Para ello es necesario crear una persona jurídica compuesta por los asociados, en donde debe constatar el lugar, fecha y hora de la asamblea; identificación de los asociados; relación entre los temas discutidos y aprobados; firmas de quienes se asocian, del presidente y secretario de la reunión.

Estos estatutos son como reglas de juego, por lo que deben contener objeto de la asociación, naturaleza jurídica de entidad sin ánimo de lucro; reglas para los afiliados; estructura y funciones de órganos de dirección y demás condiciones generales de una compañía normal.

Alcides Peña, tributarista de la Universidad San Buenaventura, destacó que es clave que en este proceso “se logre la revisión de una persona con conocimiento”, pues no son pocos los casos de las entidades que, aun con las mejores intenciones no logran obtener los beneficios legales de las fundaciones por cuenta de una mala tramitología.

Acá la diferencia radica en que es en una Entidad Sin Ánimo De Lucro (Esal), por lo que máximo el 20% del dinero que ingresa a la entidad puede ser destinado a los gastos administrativos y el otro 80% debe ser invertido en el objeto social de la fundación.

“Junto a esto se debe presentar el pre RUT, el cual se genera en la página de la Dirección de Impuestos y Aduanas Nacionales (Dian), para esto la Cámara de Comercio presta asesorías sobre cómo hacer el trámite”, explicó María Paula Neira, cofundadora de Fundación Caminos Conectando Sueños.

“Lo más importante es tener claro el objetivo principal de la fundación y el tipo de población con la que se va a trabajar, para poder conformar el equipo base y definir roles”.

Según la Cámara de Comercio de Bogotá, el documento puede realizarse de varias formas: por acta de constitución y por escritura pública, la cual debe refrendarse ante una notaría, o por documento privado. En cualquiera de los casos, la información debe contener redactados los estatutos por los que se constituye la fundación.

Para este efecto es importante verificar si no existe otra entidad registrada bajo la identificación que se desea utilizar, e incluso uno similar. La homonimia puede revisarse en línea en el sitio web del Rues (Registro Único Empresarial y Social).

La inscripción de documento de constitución ante la Cámara tiene un impuesto de registro en una tarifa de 0,7% sobre el valor del patrimonio de la entidad.

Así mismo, debe solicitarse ante la Dian la asignación del número de Identificación Tributaria (NIT) para la entidad. Para quedar formalizado en la Dian, esta debe generar el certificado original del RUT (Registro Único Tributario).

Los tipos de fundación

Hay diferentes tipos de fundación según la naturaleza de la entidad. Por ejemplo, una fundación familiar es una entidad privada independiente, establecida por una familia con fondos que provienen de ella.

Los familiares hacen contribuciones al patrimonio y también pueden ser miembros de su máximo órgano de gobierno.

Otro tipo son las fundaciones independientes, las cuales funcionan como una entidad jurídica sin fines de lucro que no tiene socios ni accionistas y cuenta con su propio consejo de administración. Tiene su propia fuente de ingresos establecida, a veces pero no de manera exclusiva, a través de un fondo de dotación, del cual al menos 50 % proviene de una fuente privada, según explica la Asociación de Fundaciones Familiares y Empresariales de Colombia (AFE).

Las fundaciones de tipo empresarial son aquellas privadas que derivan sus bienes y fondos de una empresa o grupo empresarial y aunque tiene afiliación con la empresa, es independiente de ella.

Por último, una fundación comunitaria cuenta con su propio consejo de administración y tiene la misión de trabajar para el bien de los ciudadanos en un área geográfica determinada. Sus fondos provienen de múltiples donantes y también ofrecen aportaciones filantrópicas a otras entidades sin fines de lucro.

Los beneficios tributarios

En cuanto a beneficios tributarios, al donar, las empresas adquieren un descuento del impuesto sobre la renta del 25% del valor donado, de acuerdo al artículo a la Ley 1819 de 2016.

Según el artículo 125 sobre deducción por donaciones, las asociaciones podrán recibir una deducción no superior a 30% de la renta líquida del contribuyente, determinada antes de restar el valor de la donación.

Sin embargo, Neira resalta que “más allá de los beneficios económicos que puedan obtener las empresas, hay un sentido de responsabilidad social que hace que ese apoyo que están dando a una fundación para que pueda desarrollar su objetivo y logre generar cambios”.

Las claves para certificar donaciones

Un certificado debe cumplir con algunas condiciones: la primera, que el valor a deducir de la renta no podrá superar 30% de la renta líquida; además, los ingresos por donaciones deben ser manejados a través de depósitos o inversiones en entidades financieras; las donaciones realizadas en dinero deben realizarse a través de cheque, tarjeta de crédito o intermediario financiero; para donaciones en otros activos el valor será el costo de adquisición; y el documento debe ser firmado por el revisor fiscal. Este ingreso puede ser deducido del impuesto de la renta.

El proceso de retiro de productos por vencimiento permite la donación de excedentes para la atención de población vulnerable

Se pronostican pérdidas de 34% a 2030 y de más de 40% a 2070 si no se aplican medidas que limiten la huella climática que afecta al medioambiente

Las organizaciones focalizaron sus esfuerzos en diferentes frentes como: Formación y empleabilidad, economía local y sostenibilidad, y voluntariado y acompañamiento social