MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Los mercados financieros iniciaron con una caída de casi 3%; sin embargo, cerraron recortando dichas pérdidas y sumando ganancias

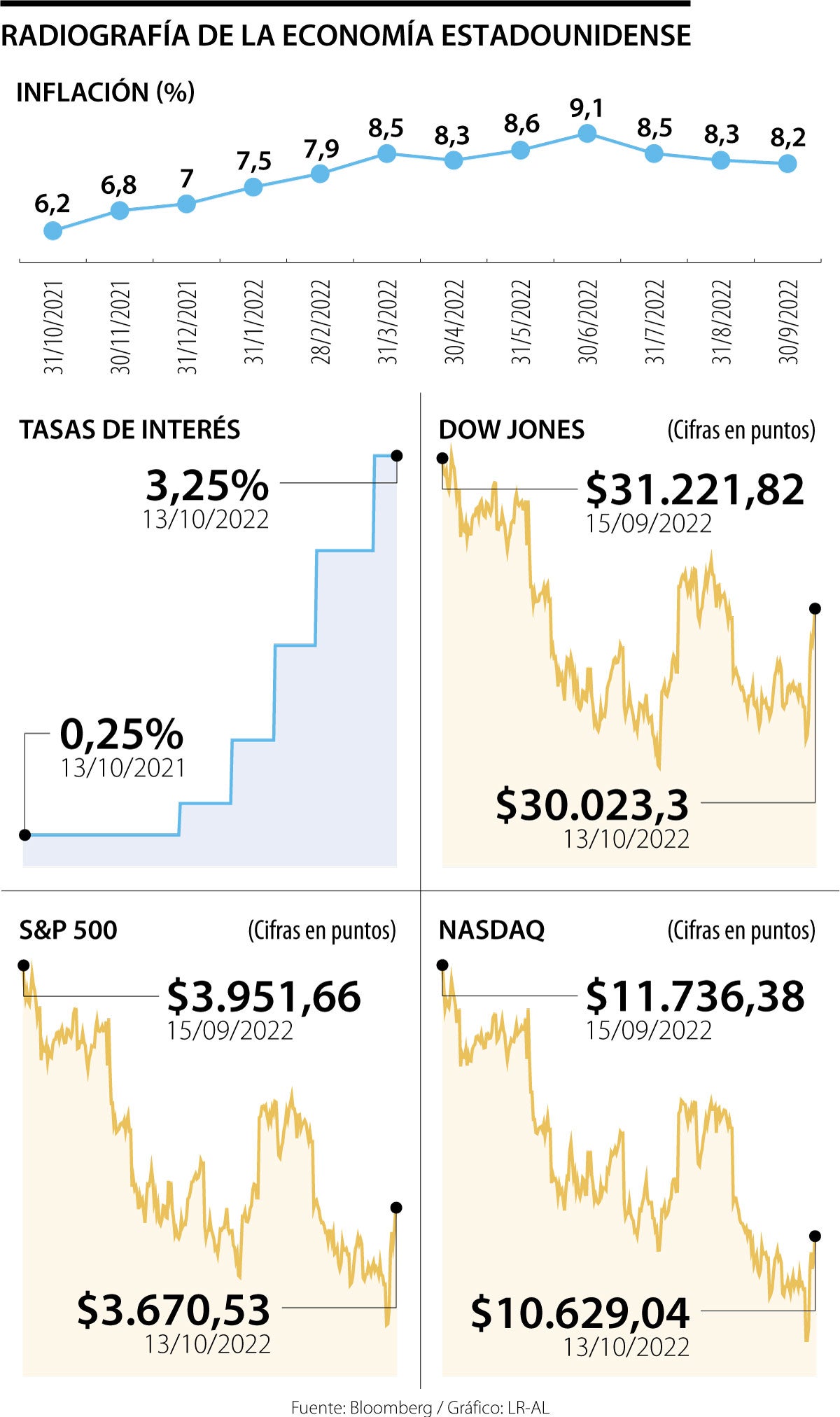

El Departamento de Trabajo de Estados Unidos dio a conocer que el Índice de Precios al Consumidor (IPC) general aumentó 0,4% el mes pasado y subió 8,2% respecto al año anterior. Las previsiones medianas en una encuesta de economistas de Bloomberg habían previsto un aumento mensual de 0,4% en el núcleo y un aumento de 0,2% en la medida general, que cayó menos de lo que se esperaba y que evidenció un retroceso frente al mes pasado, cuando registró una tasa de 8,2%.

Un indicador clave es el de los precios al consumidor subyacente, que avanzó a un máximo de 40 años en septiembre, lo que subraya una inflación elevada y persistente que está presionando a los hogares. Dicho índice, que excluye alimentos y energía, aumentó 6,6% respecto al año anterior, el nivel más alto desde 1982. Desde un mes antes, el IPC subyacente subió 0,6% por segunda vez.

Se prevé que estos datos consoliden un aumento adicional de la tasa de interés de la Reserva Federal en 75 puntos básicos en la reunión de política monetaria de noviembre. De hecho, finalizando septiembre y tras una reunión de dos días, el banco decidió aumentar en 75 puntos básicos la tasa de intervención hasta 3,25%, lo que sitúa el nuevo techo de la política monetaria en 4,4% para el cierre del año, devolviendo los tipo del país norteamericano a niveles de la crisis de 2008, que desencadenó un efecto domino en todo el mundo.

Los funcionarios esperan que la tasa de referencia aumente a 4,6% durante 2023, según la estimación mediana en las proyecciones trimestrales. Eso indica que, un cuarto aumento consecutivo de 75 puntos básicos, podría estar sobre la mesa para la próxima reunión en noviembre, aproximadamente una semana antes de las elecciones de mitad de período.

“Las presiones inflacionarias siguen siendo obstinadamente altas. La realidad es que, en el futuro previsible, la Fed está encerrada en una postura de línea dura inequívoca. Esto respaldará los rendimientos de los bonos y el dólar estadounidense”, destacó James Athey, director de inversiones de Abrdn.

El informe destaca cómo la alta inflación se ha generalizado en toda la economía, erosionando los cheques de pago de los estadounidenses y obligando a muchos a depender de los ahorros y las tarjetas de crédito para mantenerse al día. Si bien se espera que el crecimiento de los precios al consumidor se modere en los próximos meses, será un camino lento hacia la meta de la Reserva Federal.

Los formuladores de políticas han respondido con la campaña de ajuste más agresiva desde la década de 1980, pero hasta ahora, el mercado laboral y la demanda de los consumidores se han mantenido resistentes. La tasa de desempleo volvió a su nivel más bajo en cinco décadas en septiembre y las empresas continúan aumentando los salarios para atraer y retener a los empleados necesarios para satisfacer la demanda.

En respuesta, las acciones estadounidenses se desplomaron y los rendimientos del Tesoro se dispararon. El S&P 500 se hundió más de 2%, cotizando en un mínimo de dos años mientras se cree que el banco central estrangula agresivamente la economía en un esfuerzo por controlar la inflación. Sin embargo, sobre el final de la jornada se terminaron por revertir estas caídas y se registraron ganancias de alrededor de 3%.

“Puede haber algo de cobertura de cortos, pero también se incluyó mucho en el precio. Probablemente ha habido una buena cantidad de posicionamiento defensivo últimamente en acciones y en el lado de las tasas de política más altas significan una mayor probabilidad de un aterrizaje forzoso”, explicó Michael Contopoulos, director de renta fija de Richard Bernstein Advisors.

Los activos de riesgo han estado bajo presión durante todo el año, ya que los bancos centrales de todo el mundo intentan controlar los precios galopantes. Los últimos datos agregados para evidenciar que la dura medicina monetaria aún no se ha afianzado.

Meta comprará chips de AMD y sistemas diseñados para ejecutar modelos de inteligencia artificial durante un período de cinco años

Un grupo de 10 países de la región mantiene una calificación crediticia estable, mientras que Chile es el único en categoría A