MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Los bancos de la región son sólidos, por lo que los analistas dicen que no hay riesgo de una crisis bancaria a nivel regional

El sistema bancario ha jugado un papel crucial en medio de la crisis que afronta la economía. Las entidades de este sector, que tienen como líder en activos a nivel regional a Itaú y Banco de Brasil, han adoptado acciones que han ayudado a mitigar el impacto de que ha dejado la pandemia en los bolsillos de sus ciudadanos.

Pese a que la mayoría de entidades bancarias latinoamericanas han estructurado hojas de ruta que les permitan salir a flote de la crisis, S&P Global señaló que los bancos de la región afrontarán las consecuencias del patógeno, pero a expensas de la calidad de los activos, siendo la banca peruana la que está mejor posición frente al covid.

De acuerdo con un análisis de S&P Global, la mayor rentabilidad de los bancos peruanos en toda la región los ayudará a superar el desafío. “El desempeño operativo de los bancos sigue siendo sólido, y esperamos que su rentabilidad permanezca entre las más altas de la región, aunque es probable que disminuya. Además, el Banco Central está tomando medidas para proporcionar liquidez al sistema y mitigar la depreciación de la moneda”, citó la firma.

A esto se le suma que según Alejandro García, jefe Analítico de Instituciones Financieras para América Latina de Fitch Ratings, “los mercados bancarios que podrían sufrir menos en términos relativos son aquellos donde la caída de la actividad económica este año se espera que sea menor, con una sana recuperación en 2021, los que tengan un marco regulatorio sólido y políticas contra cíclicas robustas (...) En este sentido, países como Perú y Chile parecen estar en una mejor posición relativa dentro de la región, seguidos de cerca por otros como Brasil”.

En línea con esto, el informe de S&P Global proyecta que, debido a la pandemia, el crecimiento del crédito en Colombia se mantendrá en espera, los grandes bancos brasileños están bien preparados, las calificaciones de los bancos argentinos tienen cierto colchón para un deterioro y la crisis exacerbará las perspectivas económicas ya débiles para los bancos mexicanos.

Pese a estos desafíos, García dijo que “en términos generales, la banca latinoamericana está relativamente en buena condición y con indicadores financieros sanos para enfrentar la contracción económica: los niveles de mora son bajos, hay buenas utilidades y las métricas de solvencia son razonablemente sólidas”.

Por lo que para el analista de la firma calificadora “el riesgo de que ocurra una crisis bancaria a lo largo de la región es sumamente bajo, quizás con la excepción de los países que ya enfrentaban una frágil posición aun antes de esta crisis, como Venezuela”.

Medidas a para la banca local

Debido a los retos que enfrenta el sector, Daniel Velandia, Economista Jefe de Credicorp Capital, explicó que se deben adoptar algunas medidas para que el sistema financiero colombiano sobreviva a esta coyuntura. “Desde lo monetario, el Banco de la República deberá seguir implementando medidas necesarias para que el sistema de pagos de la economía funcione normalmente, y de esta manera, las empresas y personas naturales no tengan problemas de liquidez”, añadió.

La segunda estrategia que propone Velandia para que el sistema local salga a flote tiene un fiscal. Según él, se debe garantizar que las empresas y personas tengan los recursos necesarios para sobrevivir, mientras las condiciones sanitarias se normalizan gradualmente. Esto implica medidas para proveer liquidez a las empresas, con el objetivo de mantener la cadena de pagos”.

Conozca algunas características del sistema bancario de América Latina

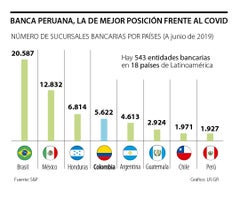

De acuerdo con información de Felaban, hay 543 entidades bancarias en 18 países de Latinoamérica, para un total de 64.048 sucursales. Dentro del total de instituciones bancarias que hay en la región, las más grandes según el valor de sus activos son en su orden Itaú Unibanco Holding, Banco de Brasil, Banco Brandesco, Caixa Econômica Federal y Banco Santander (Brasil), según el ranking publicado por S&P este año con datos de 2019.

Entrevista completa con García García

¿Qué tan preparada está la banca de la región para enfrentar los desafíos de la situación actual?

En términos generales, la banca latinoamericana está relativamente en buena condición y con indicadores financieros sanos para enfrentar la contracción económica: los niveles de mora son bajos, hay buenas utilidades y las métricas de solvencia son razonablemente sólidas y están mejorando, mientras que el riesgo de refinanciamiento es moderado, ante la alta contribución de los depósitos tradicionales. A la vez, los estándares regulatorios y las prácticas internas de gestión de riesgos en la industria han continuado avanzando en la dirección correcta en los últimos años.

Contribuye también el hecho de que en los años previos a esta contingencia, el ritmo de crecimiento crediticio en la región había sido bastante moderado, por lo que los portafolios de préstamos tienen un razonablemente buen grado de maduración. Dicho lo anterior, el alcance, la magnitud y la duración de esta crisis son aún bastante inciertos, por lo que es difícil prever la severidad del impacto que deberán absorber los bancos.

¿Cuáles sistemas bancarias de la región están más robustos para enfrentar esta crisis?

En nuestra opinión, los mercados que podrían sufrir menos en términos relativos son aquellos donde la caída de la actividad económica este año se espera que sea menor, con una relativamente sana recuperación en 2021. También ayuda tener un marco regulatorio sólido, y políticas contra cíclicas robustas para mitigar las implicaciones negativas del shock macroeconómico que estamos viviendo, con gobiernos que muestren una buena posición fiscal y espacio financiero para implementar tales medidas contra cíclicas con relativa comodidad.

En este sentido, pensamos que países como Perú y Chile parecen estar en una mejor posición relativa dentro de la región, seguidos de cerca por otros como Brasil. Los países más pequeños en Centroamérica y el Caribe que son importadores de comoditas y que tradicionalmente se habrían beneficiado de la caída en los precios de la energía, ahora están enfrentando shocks severos en otros frentes, como la calidad del turismo, remesas y otras fuentes de divisas.

¿Cómo se podrían fortalecer los sistemas bancarios en la coyuntura para evitar reducciones en la calificación?

Nuestras calificaciones son opiniones crediticias a mediano plazo, por lo que comúnmente decimos que emitimos opiniones crediticias bajo un enfoque “a través del ciclo”. Por ello, las calificaciones dependen no solo de la solidez actual de los atributos financieros y cualitativos de los bancos, sino también de la sostenibilidad y estabilidad de estos en el tiempo. Las calificaciones de los bancos, por tanto, podrían ser más recipientes en la medida que sus perfiles crediticios sean también más consistentes. Lamentablemente, los resultados de un banco en medio de la crisis están determinados principalmente por las acciones y medidas que se tomaron en tiempos de calma, ya que es difícil hacer un viraje de timón en medio de la tormenta, especialmente en temas como el apetito de riesgo, el ritmo de crecimiento, los estándares de colocación y seguimiento de los créditos, entre otros. Dicho esto, existen algunas medidas más tácticas o de corto plazo que pueden tener un impacto positivo en la preservación del perfil financiero de un banco. Por ejemplo, preservar el mayor capital posible es una medida positiva desde el punto de vista crediticio, lo cual se puede lograr siendo muy prudentes en las políticas de dividendos o los programas de recompras de acciones. La calidad de la gerencia es uno de los temas que incorporamos en nuestros análisis crediticios, y no existe mejor momento para evaluar la solidez del equipo gerencial de un banco, que en medio de una crisis como la actual.

¿Cuál es el papel que juega este sector en la recuperación de la región?

Los bancos juegan un papel fundamental en casi todas las crisis económicas, ya sea como un catalizador de los problemas, o contribuyendo a la recuperación. Afortunadamente, pensamos que en esta ocasión los bancos de la región, así como en la mayor parte del mundo, serán más bien un elemento importante de la eventual recuperación, y no un factor de riesgo adicional en medio de esta compleja crisis.

Percibimos a los bancos, especialmente a los sistémicamente importantes en cada país, en una posición relativamente sana para enfrentar los desafíos del entorno que se avecinan, por lo que pensamos que el riesgo de que ocurra una crisis bancaria a lo largo de la región es sumamente bajo, quizás con la excepción de los países que ya enfrentaban una frágil posición aun antes de esta crisis, como por ejemplo Venezuela.

Por ello, los bancos deben jugar un rol crítico para coadyuvar en la eventual recuperación, una vez que las condiciones del entorno se normalicen, sea cual sea el nuevo normal para esta industria en la región. Primero, como un pilar de estabilidad en los países, y seguramente más adelante como dispersores del crédito que servirá para financiar las actividades que conducirán la reactivación económica a lo largo de la región.

Se trata de una cifra histórica, que tuvo un incremento de US$7.404 millones desde diciembre de 2023, cuando llego Noboa al poder

Nano Banana 2 estará disponible el jueves en la aplicación Gemini y en el modo inteligencia artificial de Búsqueda de Google

Las firmas comerciales Vitol y Trafigura han estado exportando crudo y combustibles venezolano desde enero como parte de un acuerdo clave de US$2.000 millones