MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Este es el producto financiero con la tasa de interés más alta debido a que las entidades bancarias asumen un riesgo mayor al realizar los préstamos

El microcrédito es uno de los productos más importantes para el sistema financiero nacional porque está dirigido al grueso de la población y combate uno de los problemas que más agobia las finanzas de los colombianos: el gota a gota.

Este préstamo se caracteriza por estar dirigido a los emprendedores y microempresarios y suele ser un crédito de bajo monto y corto plazo.

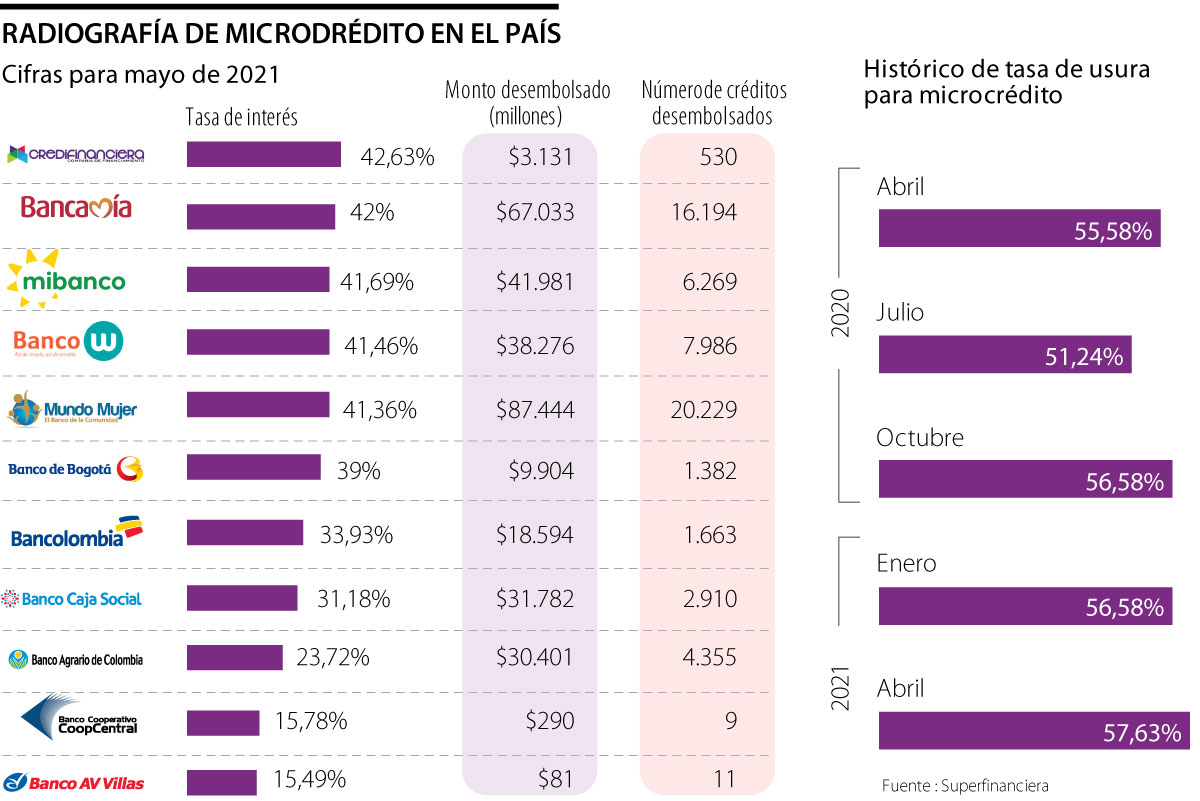

Solo 11 bancos con operaciones en Colombia tienen disponible este producto y, para mayo, el promedio de su tasa de interés de fue de 42,32%.

Según la Superintendencia Financiera de Colombia, las tasas más bajas para microcrédito en mayo estuvieron en AV Villas (15,49%), Banco Cooperativa Coopcentral (15,78%) y Banco Agrario (23,72%).

En contraste, las tasas de interés más altas en el mismo mes fueron las de Credifinanciera (42,63%), Bancamía (42%), Mibanco (41,69%) y Banco W (41,46%). Estas entidades, en general, se caracterizan por ser abanderadas de este producto financiero y sus altas tasas se deben a que asumen un riesgo mucho mayor para atender a la mayor cantidad de clientes posible.

José Alejandro Guerrero, presidente del Banco W, explicó que “otorgamos créditos con una metodología especial, entendiendo la realidad de nuestros clientes y su negocio y con requisitos sencillos y ágiles, solo con la copia de la cédula de ciudadanía y tener un negocio de mínimo un año”.

Miguel Ángel Charria Liévano, presidente ejecutivo de Bancamía, expresó que “hacemos seguimiento al desarrollo de los clientes que atendemos, a través de una medición de impacto social y económico que hemos desarrollado, comprobando que, con el acceso a productos y servicios financieros, de los microempresarios que llegan a nuestra entidad siendo pobres, pasados dos años de acompañamiento, 52% logra superar esta condición. En las microfinanzas la relación con las personas va más allá de la entrega del crédito”.

Algo que se ha evidenciado en el microcrédito es el alza de la tasa de usura, efecto contrario al crédito de consumo, el cual el supervisor financiero ha velado por mantener a la baja.

¿Por qué el crédito para la población más vulnerable tiene la mayor tasa de interés? María Clara Hoyos, presidente de la Asociación Colombiana de Instituciones Microfinancieras (Asomicrofinanzas), explicó que “cuando analizamos las características de los microempresarios, vemos que no tienen ahorros ni activos, a esto se le suma la pandemia y las protestas, lo que ha generado una situación financiera muy delicada. Esto hace que los riesgos sean más altos y que las entidades hayan recogido las deudas vigentes que no se han podido pagar. Como el riesgo incrementó y las deudas no se están pagando, la tasa sube, plazo más largo y más riesgo es igual a una mayor tasa”.

Las mujeres lideran la cartera del segmento de microcrédito

Asomicrofinanzas realizó el evento ‘Microfinanzas para la mujer, mecanismo de desarrollo y reactivación’, un encuentro para la discusión de la inclusión financiera del género femenino. Durante el evento, se estableció que las mujeres lideran el microcrédito. Dentro del sector financiero, es la única modalidad crediticia en la cual la participación de mujeres es más alta que de hombres. La entidad reveló 57,4% de esta cartera está colocada en las mujeres, mientras que 42,6% corresponde a los préstamos dados a hombres.

De acuerdo con la entidad la cifra llegó hasta $63.072 millones en 2025, mientras que para hace dos años el valor era de $87.405 millones

El oro al contado XAU= descendía 1,9% , hasta US$4.898,53 por onza, tras alcanzar US$4.862 por onza anterior, su nivel más bajo en más de una semana