MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Las altas tasas de interés y la lenta recuperación de las microempresas son los factores principales para que las personas se cuelguen en los microcréditos

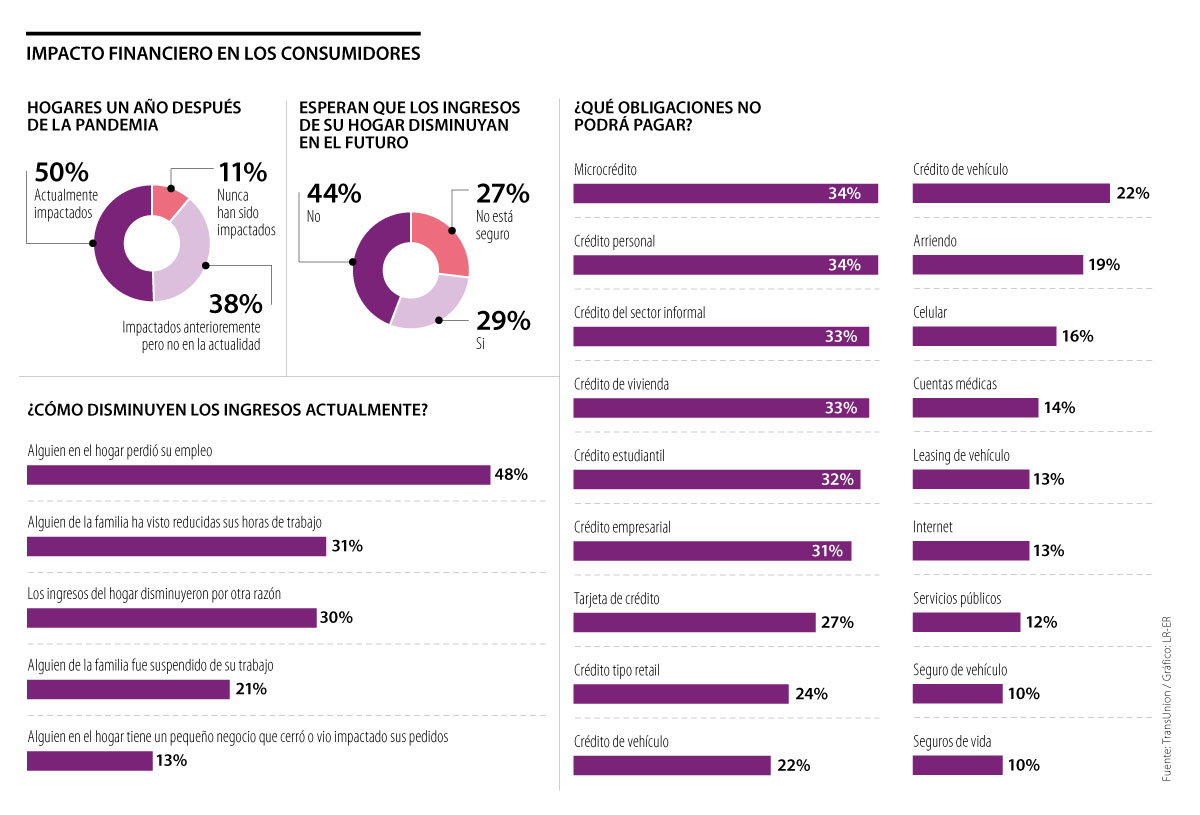

Sin duda, la pandemia afectó de manera importante las finanzas de los hogares colombianos, los cuales aún no se recuperan del todo de este golpe económico. La firma TransUnion publicó un estudio en el que reveló el impacto del covid-19 en los hogares, enfocado en la capacidad de pago de obligaciones financieras.

La investigación reveló que entre los consumidores que sufrieron un impacto en sus ingresos, el tiempo promedio para no poder pagar al menos una de sus obligaciones es de ocho semanas. De hecho, 89% de los colombianos se preocupa por su pagos pendientes.

Sobre los productos financieros que más dificultades de pago presentan, los consumidores manifestaron que son el microcrédito y el crédito personal (34% cada uno). Le sigue el crédito del sector informal y el de vivienda (33%), y, en quinto lugar, el crédito estudiantil (32%), de acuerdo con el informe.

Andrés Moreno, asesor financiero y bursátil, expresó que “el microcrédito tiene las tasas de interés más altas y es enfocado a personas de bajos ingresos; cuando hay una crisis, las personas dejan de pagar algunas deudas, entre ellas, las que representan más intereses”.

Cabe recordar que la tasa de usura para el microcrédito durante el periodo de abril - julio se ubicó en 57,63%, mientras que, para los créditos de consumo, el techo de interés para este mes es de 25,97%, la más baja en una década.

Sin embargo, hay más razones para que se dificulte pagar este producto financiero. El presidente de Costumer Index Value, Juan Pablo Granada, explicó que “el microcrédito, producto financiero donde los clientes son 60% mujeres, está afectando a las personas que son garantes de los préstamos de sus pequeñas y microempresas. Además de las altas tasas, si sus negocios no pueden operar, les es imposible pagar. La cuarentena hace que la gente no pueda avanzar en sus negocios. Pese a los alivios otorgados el año pasado, si no hay una reactivación temprana en 2021, los colombianos no podrán pagar sus créditos”.

Sobre las expectativas de pago, 56% de los consumidores espera no poder cumplir con al menos una de sus obligaciones actuales en su totalidad, 43% espera tener un déficit presupuestal en un mes y 27% espera poder pagar durante más de un mes, pero menos de tres meses.

Sin embargo, 90% dice tener un plan para realizar los pagos. Al menos 33% afirma que tiene previsto pedir un préstamo a un amigo o familiar, 32% indica que refinanciará o renegociará sus pagos y/o sus tasas de interés con su proveedor de servicios financieros y 31% dice que tiene previsto utilizar dinero de los ahorros.

Una de las buenas noticias es que el ahorro parece haber tomado importancia, pues de las personas con ingresos afectados, 93% considera que es extremadamente o muy importante tener ahorros para imprevistos o contratiempos financieros, mientras que 90% afirma que tener ahorros se ha vuelto más importante desde el inicio de la pandemia.

Incluso, los que no se han visto afectados económicamente han ajustado sus presupuestos. La investigación arrojó que 61% de los consumidores ha reducido sus gastos discrecionales y 20% ha cancelado suscripciones o membresías (frente a 16% de diciembre). Además, 27% está ahorrando más, mientras que 31% dice que está pagando su deuda más rápido, lo que indica que los consumidores siguen buscando reducir su endeudamiento y guardar dinero.

Sobre los alivios financieros, que fueron tan importantes para sobrellevar la crisis, el informé manifestó que 36% de los consumidores encuestados indica que en el último año ha recibido algún tipo de ayuda.

En el caso de los consumidores de menores ingresos, esta cifra es de 29%.

Los usuarios indicaron que los alivios se obtuvieron principalmente para créditos de vivienda (33%), créditos personales (34%), tarjetas (27%) y microcréditos (34%). Para 41%, los alivios financieros contribuyeron para salir adelante durante un momento de dificultad financiera.

Mitad de los hogares siguen afectados por la crisis causada por el virus

En marzo de 2021, 50% de los consumidores colombianos dijo que sigue estando afectado financieramente por el covid-19, una disminución de 22 puntos porcentuales desde diciembre del año pasado. Adicionalmente, el estudio publicado por TransUnion reveló que 38% de los encuestados indicó haberse visto afectado negativamente por la pandemia en el pasado, pero ya se recuperó. Mientras que solo 7% afirmó que sus finanzas se han recuperado totalmente, 62% afirmó que se han recuperado parcialmente y 31% dijo que estas siguen golpeadas.

El cobre de referencia a tres meses en la Bolsa de Metales de Londres (LME) Cmcu3 llegó a subir 3,1%, a US$13.487,5 la tonelada

Se sostiene que están a la espera de atender la creciente demanda del mercado empresarial por soluciones ágiles, ligados a los nuevos estándares de interoperabilidad

La entidad destacó que el hallazgo más significativo del informe es la entrada masiva de los estados-nación en el crimen on-chain