MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

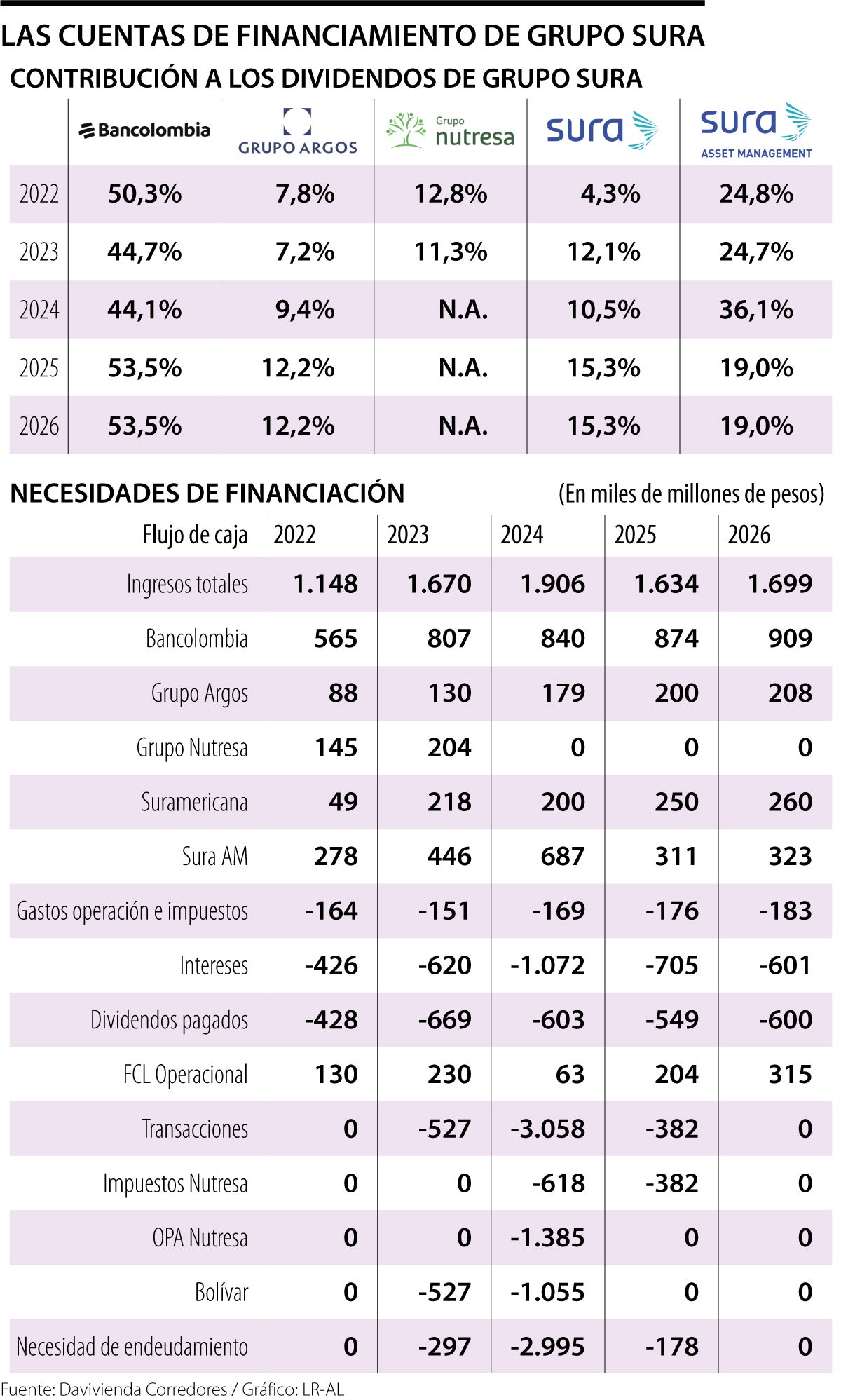

Las cuentas de financiamiento de Grupo Sura

Un informe de Davivienda Corredores dice que estos negocios harán que necesite una financiación cercana a los $3,9 billones en 2024

Un reciente informe de Davivienda Corredores alerta que el Grupo Sura podría enfrentar un aumento del endeudamiento y tener problemas de liquidez, por cuenta de los negocios que viene realizando tanto con Grupo Bolívar, como con el Grupo Gilinski.

El primero, según detalla el informe de Davivienda Corredores, es el acuerdo en el que Grupo Sura comprará la participación de Grupo Bolívar en el negocio de pensiones.

El pasado 30 de noviembre, Grupo de Inversiones Suramericana y Grupo Bolívar suscribieron un contrato de compraventa de acciones mediante el cual Grupo Sura se compromete a adquirir 254.930 acciones ordinarias de Sura Asset Management, equivalentes a 9,74% de las acciones en circulación.

El precio acordado por las acciones es de $1,58 billones, que será pagado en tres cuotas, a la firma del contrato, en mayo de 2024 y noviembre de 2024.

El segundo acuerdo que tiene en aprietos las finanzas de Sura es el que tiene con Gilinski sobre el Grupo Nutresa. Luego de que termine el proceso de escisión de la empresa de alimentos, iniciará la OPA por el negocio de Nutresa Alimentos a US$12 por acción.

En medio de la transacción entre el GEA, Gilinski e inversionistas árabes, se acordó que Grupo Sura debe financiar 78% de la OPA y Grupo Argos, 22%.

Según cálculos de Davivienda Corredores, si el resultado de la OPA es un pago de 80% en efectivo, Sura necesitaría cerca de $2,4 billones para financiar la transacción divididos así: para la OPA necesitaría $1,4 billones y para el pago de impuestos, US$250 millones, que serían alrededor de $1 billón.

El informe concluye que estos dos hechos implican que Grupo Sura se enfrenta a unas necesidades de financiación cercanas a $3,9 billones durante lo que resta del año y 2024.

"Grupo Sura se enfrenta a un escenario retador por el cierre de diferentes operaciones, que implican unas necesidades de capital importantes en el corto plazo. Entre el cierre de este año e inicios de 2025 Grupo Sura deberá financiar alrededor de $3,9 billones entre la compra de la participación en Sura AM de Grupo Bolívar, la OPA por Nutresa y los impuestos derivados de salir de su participación en el negocio de alimentos de Nutresa", dijo Germán Cristancho, gerente de Investigaciones en Davivienda Corredores

"Parte de estas necesidades de caja se van a financiar con los dividendos que recibe Grupo Sura de sus filiales y parte con endeudamiento", agregó.

Además, los dos procesos de Sura también podrían generar una presión en los indicadores de apalancamiento y una alta dependencia de los dividendos de Bancolombia.

Según Davivienda Corredores, la principal fuente de financiación de Grupo Sura son los dividendos, por lo que el nivel de apalancamiento que alcance la compañía dependerá de la distribución de utilidades de sus filiales. Bancolombia es la filial que más aporta dividendos a Sura, seguido por Sura AM. Para 2024, tendría una necesidad de endeudamiento de $2,99 billones.

La propuesta del Gobierno de repatriar cerca de $200 billones invertidos en fondos de pensiones en el exterior ha generado críticas de expertos y de Asofondos

La calificadora aseguró que la empresa tiene fortaleza financiera y capacidad de pago para cumplir con las pólizas y obligaciones contractuales

La entidad destacó que el hallazgo más significativo del informe es la entrada masiva de los estados-nación en el crimen on-chain