MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

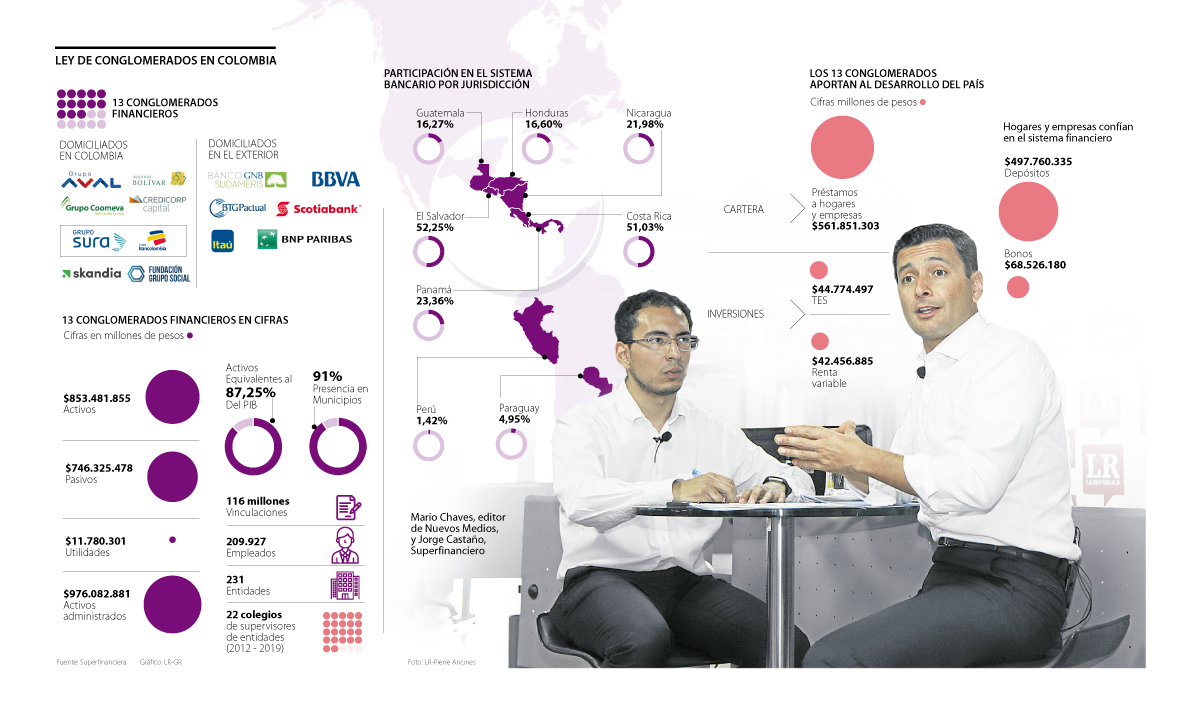

La regulación a los conglomerados financieros ha permitido que la Superfinanciera los dimensione: equivalen a 87% del PIB, 77% del sistema y generan 209.000 empleos

“Hoy el sistema financiero es mucho más potente y trasciende fronteras”. Con esa frase, el superintendente financiero, Jorge Castaño, arrancó la explicación en InsideLR de los resultados de la ley de conglomerados financieros, que permitió optimizar la regulación para las entidades cuyos activos equivalen a 87% del PIB de Colombia.

Según explicó el funcionario, estos grupos, además, ya equivalen a 23% del sistema financiero panameño y la mitad del de El Salvador o Costa Rica. Además, las apps que manejan en el país ya tienen más de 25 millones de descargas y en sus filas cuentan con más de 209.000 empleados.

Castaño agregó que 77% de los activos del sistema financiero proviene de los 13 conglomerados financieros que funcionan en el país. "Tenemos unas 225 subsidiarias que conforman estos conglomerados, de las cuales 135 están fuera del país, con una posición muy fuerte, sobre todo en Centroamérica", dijo.

¿Cuánto pesan los conglomerados en el sistema?

El primer trimestre del año nos muestra unos activos creciendo, estamos llegando a los $1.777 billones en todo el sistema financiero. Principalmente está la cartera, cerca de $477 billones. Un 52% son créditos empresariales, otro cerca de 28% es crédito de consumo y 15% es de vivienda.

En ese contexto, los conglomerados son muy importantes. Este año entró la ley en vigencia, pero el tema va más allá de un formalismo o un tema de supervisión. El sistema financiero colombiano es mucho más grande, potente y trasciende fronteras. Tenemos unas 225 subsidiarias que conforman estos conglomerados, de las cuales 135 están fuera del país, con una posición muy fuerte, sobre todo en Centroamérica.

¿Cómo ha sido el proceso de acreditación para las entidades con domicilio en el exterior?

La ley dice que así su holding esté adentro o afuera, el estándar le tiene que aplicar igual. Hemos anunciado que tenemos 13 conglomerados, siete en el exterior, pero dentro de ese proceso, dos conglomerados pusieron su holding en Colombia. A esos siete les aplica la ley colombiana y de los que están en el exterior, son jurisdicciones a las que les aplican normas homologables, como Brasil, España, Canadá, Francia… Lo que está haciendo nuestro sistema financiero es facilitando un proceso de internacionalización; lo que debe pasar es que todos juguemos con las mismas reglas.

¿Cuáles fueron los dos que se trasladaron a Colombia?

El grupo chino que compró la operación de Old Mutual en la región, que hoy está usando el nombre Skandia, y el otro es el grupo Credicorp.

¿Qué nuevos riesgos surgieron para ustedes?

A la Superfinanciera también le tocó aprender, pero quisiera mencionar solo tres nuevos. El primero es un riesgo de concentración, también hay un riesgo de contagio, y un tercero, que es más difícil de aterrizar, es el riesgo estratégico, que es cómo una entidad decide moverse de una jurisdicción. Antes teníamos hechos cumplidos, lo que hacía más difícil la supervisión; pero hoy podemos anticiparnos. Esto se traduce en más estabilidad para el sistema.

¿Qué cambios como regulador trajo la ley?

La ley de conglomerados le dio tres instrumentos. La primera es que cualquier inversión que se haga directa o indirectamente por la holding requiere una autorización de la Superfinanciera. La segunda es la capacidad de hacer actividades de inspección a la holding como a una entidad vigilada, lo que es una decisión muy importante, porque nos permite interactuar mejor con la cabeza del conglomerado y no solo con sus bases individuales. La tercera está muy relacionada con la capacidad de que la Superfinanciera, si se ve limitada en sus capacidades de vigilancia, puede ordenar cambios en la estructura del conglomerado. Esto fomenta la transparencia. Cierro diciendo que, con la ley de conglomerados, Colombia logra cumplir algunos principios de Basilea que estábamos en mora de cumplir.

¿Cómo la digitalización y las nuevas tecnologías pueden impactar a los conglomerados financieros?

Estamos siendo testigos de una transformación digital de la industria y los conglomerados la facilitarán, ya que permitirán la clarificación de las políticas digitales. Vamos a necesitar trabajar intensivamente en tecnología para que las entidades puedan coordinar sus tareas.

En los conglomerados locales estamos teniendo 25,5 millones de descargas de las apps, estamos haciendo 793 millones de operaciones en esas aplicaciones. En descargas de billeteras virtuales, tenemos más de 490.000 descargas. En productos de débito por fuera de tarjetas, tenemos 130.000 instrumentos como manillas y relojes.

Si voy al mundo de las tarjetas débito, llegan a 22 millones de plásticos. Con códigos QR, que es algo que hemos estado acompañando, ya llevamos 556.000 códigos para pagos. De lo que estamos hablando es de una gran transformación, cerca de 60% de las operaciones de los establecimientos de crédito hoy en día se hacen por internet.

¿Cuánto representan estos conglomerados para la economía nacional?

Si uno ve la cifra aislada, 77% de los activos del sistema son conglomerados financieros. Pero la mejor forma de poderlo entender es qué tanto de esos activos están apalancando el crecimiento del país, gracias al crédito. Además, encontramos que los conglomerados tienen cerca de 209.000 empleados, presencia en 91% de los municipios del país, en términos del PIB, pesan 87%; tienen 116 millones de vinculaciones. Eso es lo que hay que dimensionar muy bien al hablar del peso de los conglomerados, más allá de los activos, los depósitos, los ahorros...

¿Qué opina de la propuesta para regular los criptoactivos?

Llevamos un par de años trabajando en una mesa interdisciplinaria, tratando de entender el mejor arreglo institucional posible, y una de las principales conclusiones de esta mesa es que el mundo no ha logrado decidir cuál es el modelo, sobre la jurisdicción, su uso y otras cuestiones, siguen las discusiones. Estuvimos en la reunión regional del Financial Stability Board y allí se dijo que los criptoactivos no son un riesgo para la economía global, por su tamaño.

Sin embargo, sigue latente la preocupación por la falta de trazabilidad de las operaciones con estos activos. Entonces, el blockchain, bienvenido, pero con los criptoactivos yo haría un estudio mucho más detallado, no hay necesidad de que Colombia sea de los primeros en el mundo en regular estos activos si no hay claridad.

¿El proyecto de ley de Habeas Data afectaría la inclusión financiera?

Uno de los grandes problemas que atentan contra la inclusión financiera es la ausencia de información, porque no puedo gestionar adecuadamente los riesgos. Como la plata que los bancos están prestando es la plata de los colombianos, la gran pregunta que un supervisor se hace es: ¿si usted no tiene forma de gestionar el riesgo, cómo va a prestar la plata? Tenemos un reto importantísimo en inclusión financiera, hoy tenemos un indicador bueno, pero esto parte de la base de que el sistema sea sostenible. Queremos que llegue a toda la población, pero que se mantenga.

Además, 92% de los registros en las centrales de riesgo son positivos; entonces el llamado es a pensar en el interés general. Todo el mundo tiene derecho a una segunda oportunidad, pero no necesariamente borrando los historiales.

¿Y el proyecto de la eliminación de cobros?

Tengo tres activos: inversiones, cartera y otros ingresos. Los ingresos de la cartera son de cerca de 40%. Si yo tengo un componente que afecte los ingresos, en este caso las cuotas de manejo, como regulador lo que tengo que preguntar es cómo se van a remplazar esos ingresos, porque si no están, está en riesgo la estabilidad misma de la entidad. En un análisis preliminar, hemos tasado en $3 billones el impacto, bastante fuerte para el sistema. De llegarse a dar, seguramente las entidades ajustarán en variables como la tasa de interés o los productos que ofrecen y dónde los ofrecen.

Además, creo que la competencia ha logrado regular esa tarifa; aunque hay que decir que pensar que mantener un producto no cuesta nada es irreal.

¿Cómo van las aprobaciones de los negocios del sistema?

La semana antepasada se anunció el negocio entre Seguros Bolívar y Liberty; tenemos un segundo negocio, una compañía de financiamiento va a comprar los activos de un banco, y otros dos negocios en los que dos agentes internacionales logran tener licencias acá. En microcrédito, una entidad del Perú va a llegar gracias a una adquisición, y estamos viendo cómo una entidad no vigilada adquiere los negocios de una vigilada en el sector del microcrédito y especializada en el agro. También va a haber un cambio de control en una compañía de financiamiento.

¿Qué estiman para el crecimiento de la cartera?

Alrededor de 4,5%, con una tendencia positiva en el crédito comercial; con un indicador de calidad de 4,5% o 4,8% si no pasa nada raro, con una economía en crecimiento; y con un indicador de cobertura de 128%. Estamos en un momento muy interesante de nuestro sistema financiero para poder apalancar ese crecimiento que todos estamos esperando.

¿Va a seguir bajando la tasa de usura?

Creemos que todavía hay un poco de espacio para que las tasas sigan cayendo, pero esto va a depender del perfil del riesgo del sistema y de la economía. Si la economía sigue con inflación controlada, desempleo controlado y buen crecimiento, seguramente seguirá cayendo la tasa, pero eso está por fuera del control del sistema.

Los conglomerados en el mundo digital

El superintendente Jorge Castaño destacó que las aplicaciones móviles de los siete conglomerados financieros domiciliados en Colombia tienen más de 25 millones de descargas, y, en los primeros cuatro meses de 2019, en ellas se hicieron 793 millones de operaciones. Además, a sus sitios web llegaron 291 millones de visitantes en el último año, y a partir de esas páginas se han hecho más de 715 millones de operaciones entre enero y abril de este año. Hay 556.900 códigos QR emitidos hasta la fecha, 175 productos se atienden digitalmente, 1.074 servicios son completamente digitales, y todo esto en un entorno en el que las operaciones digitales crecieron 61% el año pasado.

El oro cayó más de 4% el martes, ya que los inversores apostaron por el dólar y las preocupaciones por la inflación empañaron las apuestas por recortes de las tasas de interés

El registro de la Tasa Representativa de Mercado actual está regresando al techo de $3.800, pero el año pasado llegó a estar sobre $4.110

El Brent avanzó US$2,09, o 2,45%, US$87,5 por barril, mientras que el WTI subió US$3,76, o 4,64%, a US$84,77