MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Se siguen barajando más contagios y la baja producción como factores determinantes. La transición energética afectará a largo plazo

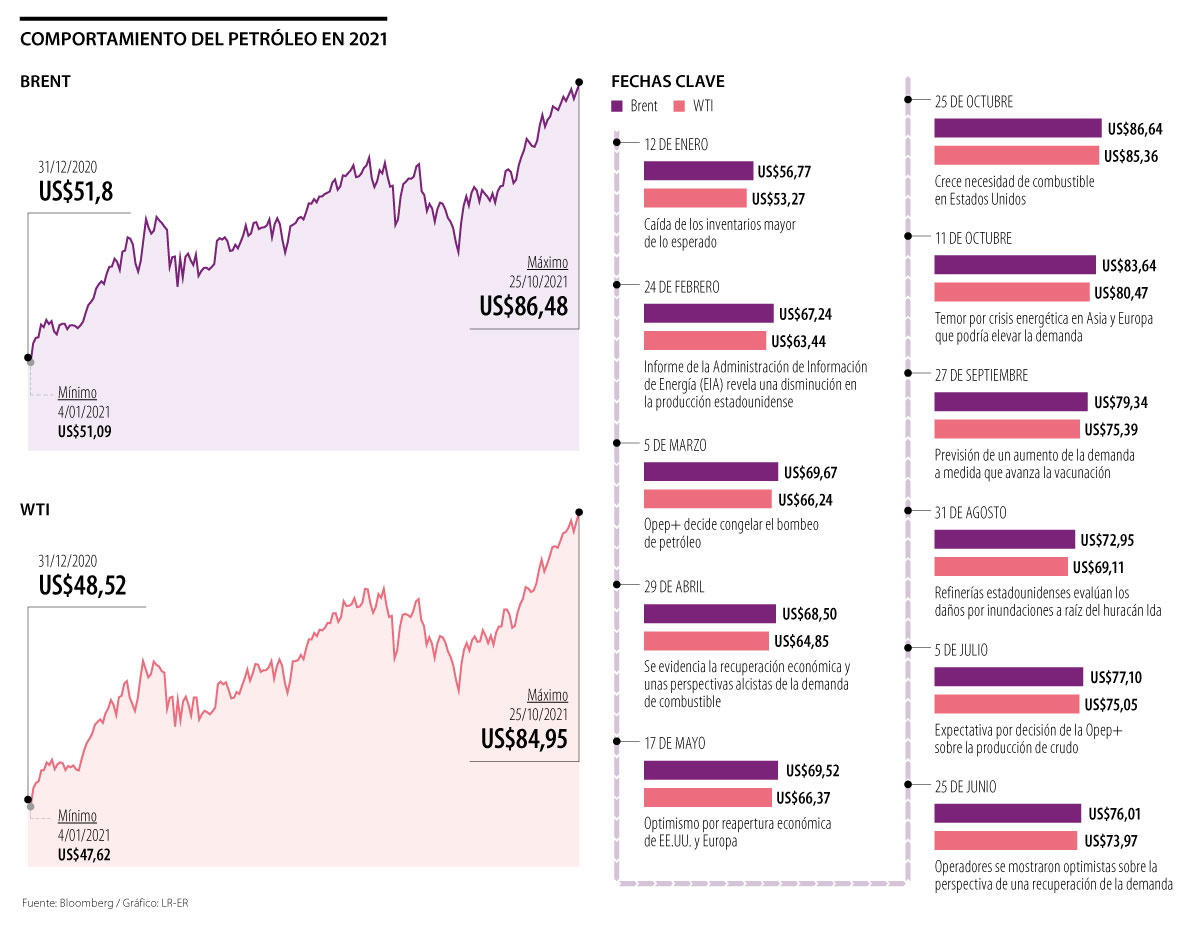

A solo diez semanas de que finalice el año, la cotización del petróleo no cede terreno y continúa tocando máximos de 2021, mientras retorna a niveles de hace siete años. Este lunes, la materia prima comenzó la semana subiendo cerca de 2% con el barril estadounidense West Texas Intermediate tocando US$85,30 y el Brent se encaminó a cotizarse sobre US$87.

Dicho comportamiento se vio apoyado, no solo por una oferta global ajustada y el fortalecimiento de la demanda de combustible en Estados Unidos, sino por la caída sorpresiva en las existencias de la materia primera en dicha región del mundo.

De hecho, la semana pasada, el presidente, Joe Biden, preparó a los estadounidenses para pagar más de US$3 por galón, justo en un momento en el que se avecina la llegada de la temporada invernal en el país norteamericano, época en la que se suele consumir mucha más energía de lo habitual, lo que obligaría a dicha Nación a realizar un mayor pedido de petróleo o emplear sus reservas.

El anuncio del mandatario se dio luego de que el recuento semanal de petróleo de Baker Hughes mostrara una disminución en dos plataformas, lo que evidencia que, aunque la producción estaba recuperándose después del paso del huracán Ida, ahora parece haberse estancado y comienza a generar temores en el mercado.

Para Edward Moya, analista de mercados de Oanda, “las proyecciones que muestran un noviembre frío en varias partes del mundo han hecho que los comercializadores de energía se vayan preparando para un mercado muy ajustado con precios ante la búsqueda de satisfacer la demanda sin precedentes que se vivirá”.

En paralelo, recientemente la Organización de Países Exportadores de Petróleo y sus aliados (Opep+) tomó la decisión de mantener su plan de aumento gradual de la producción de crudo en 400.000 barriles por día cada mes hasta abril de 2022, esto con el fin de eliminar los 5,8 millones de bpd recortados durante la pandemia.

Julio Romero, economista en jefe de Corficolombiana, explicó que “la decisión de la Opep+ suele basarse en los ingresos que reciben. En sus análisis deben estar evidenciando que una recuperación acelerada de la demanda, les va a permitir un aumento gradual de la producción y unas cantidades que mantengan favorables las ganancias”.

Según Guillermo Sinisterra, PhD en Economía de la Universidad de Nueva York y profesor de la Universidad Javeriana, “aunque se espera que la organización no tome decisiones de gran tamaño, si considero que van a aumentar en al menos unos 100.000 bpd debido a la presión constante que han recibido por parte de Europa y EE.UU., aunque indirectamente están ayudado al mismo país a obtener ganancias”.

Sin embargo, Arabia Saudita, el mayor producto de la materia primera en el mundo, ha rechazado los pedidos en favor de un alza adicional de bombeo afirmando que los esfuerzos que están haciendo “son suficientes y sirven para proteger al mercado petrolero de las salvajes oscilaciones de precio vistas en los mercados del gas natural y el carbón”.

Otros factores que han incido en el comportamiento se centran en los posibles aumentos de contagio para final de año, sumado al optimismo por una reactivación del acuerdo nuclear con Irán que parece estar entrando en una fase crítica y que podría insinuar un posible alivio de las sanciones pasado el invierno. No se descartan tensiones que mantengan la producción de dicho país en niveles muy bajos.

Así mismo, Rusia ha manifestado su interés de que la Opep+ se adhiera a un plan de aumento gradual del bombeo el próximo 4 de noviembre.

“Muchas economías están viendo brotes de virus que no permiten descartar confinamientos. Tampoco están evidenciando una gran demanda de combustible por parte de las aerolíneas y es probable que la economía china se enfríe”, dijo Wilson Tovar, gerente de Investigaciones Económicas de Acciones & Valores.

El especialista agregó que no todos los miembros de la organización han hecho el capex (gastos de capital) necesario para garantizar la producción, por lo que se están viendo las cosas desde una visión de largo plazo, lapso en el que podrían ingresar más barriles de Irán y Venezuela.

Según un estudio realizado por el Ministerio de Hacienda, por cada dólar que sube el barril de petróleo Brent, al Estado ingresan US$130 millones.

Cifras reveladas por la Cámara Colombiana de Petróleo, Gas y Energía (Campetrol) señalan que, por cada dólar que sube el barril de crudo, al país entran US$96 millones, aproximadamente.

Caída en la inversión

En medio de acuerdos y planes de desarrollo sostenible para frenar el calentamiento global, la transición energética ha jugado un papel determinante que continúa generando incentivos monetarios para destinar mayor inversión a un tipo de industria más limpia.

“Podemos hablar de una tormenta perfecta ya que, sumado a los factores coyunturales, desde hace años no se vienen generando los mismos niveles de inversión en exploración y producción, lo cual se refleja en una ausencia de yacimientos nuevos que aumenten la oferta de petróleo a nivel mundial, acrecentando la brecha frente a la demanda”, destacó Romero, de Corficolombiana.

La inversión anual de la industria ha caído de US$750.000 millones en 2014 a un estimado de US$350.000 millones este año. Analistas de Goldman Sachs han dicho que, durante el mismo período, la cantidad de años de producción actual, mantenida en reservas en algunos de los proyectos más grandes del mundo, ha caído de 50 a aproximadamente 25 años.

Aun así, para Sinisterra de la Universidad Javeriana, “este es un evento futuro incierto. Lo que se está planeando a nivel mundial es que dicho cambio se dé al mismo tiempo que se acaban las reservas petroleras, pensando en que cada vez se está volviendo más costoso extraer este tipo de materias”.

Muchos de los proyectos y fuentes de generación de energía se siguen considerando experimentales y no terminan de masificarse, principalmente por problemas de implementación que le siguen dando espacio al petróleo para ser la base de gran parte de la economía.

Para Tovar de Acciones & Valores, “hemos dado pasos y el mundo prefiere esa energía, pero no se tiene esa capacidad para desplazar de tajo el petróleo. Es posible que los derivados de este producto se necesiten durante los próximos 30 o 40 años, por lo que sería una mentira pensarlo a corto plazo”.

La cotización de la materia prima llegaría a US$100 en 2022

Goldman Sachs ha asegurado que un fuerte repunte en la demanda mundial de petróleo podría empujar los precios del Brent por encima de su pronóstico para fin de año de US$90 el barril, teniendo en cuenta que el cambio de gas a crudo podría contribuir con un millón de barriles por día. Instituciones como Corficolombiana, Bbva Research, Grupo Bolívar, Casa de Bolsa, Oanda y J.P. Morgan han hecho lo propio, proyectando un costo por carga similar pero que aumentaría a US$100 durante el primer semestre del siguiente año.

Banco Finandina firmó un acuerdo con el BID por $200.000 millones, que se destinaran para la cartera verde y social del banco

Banco de Bogotá realizó emisión de bonos sostenibles para financiar proyectos que concuerden con los criterios de sostenibilidad