MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La empresa de energía ISA hará hoy una nueva colocación de bonos de deuda pública interna en la BVC hasta por $300.000 millones

Por el aislamiento que impuso el Gobierno tras los primeros casos de covid-19 en el país y sus consecuencias, varios de los emisores que tenían programadas colocaciones de títulos en la Bolsa de Valores de Colombia (BVC) debieron posponerlas.

Sin embargo, durante este periodo la búsqueda de financiación a través de ofertas públicas de renta fija en la BVC no ha sido nula, pues se realizaron seis emisiones de diferentes tipos de bonos y hoy se hará una colocación más de bonos verdes.

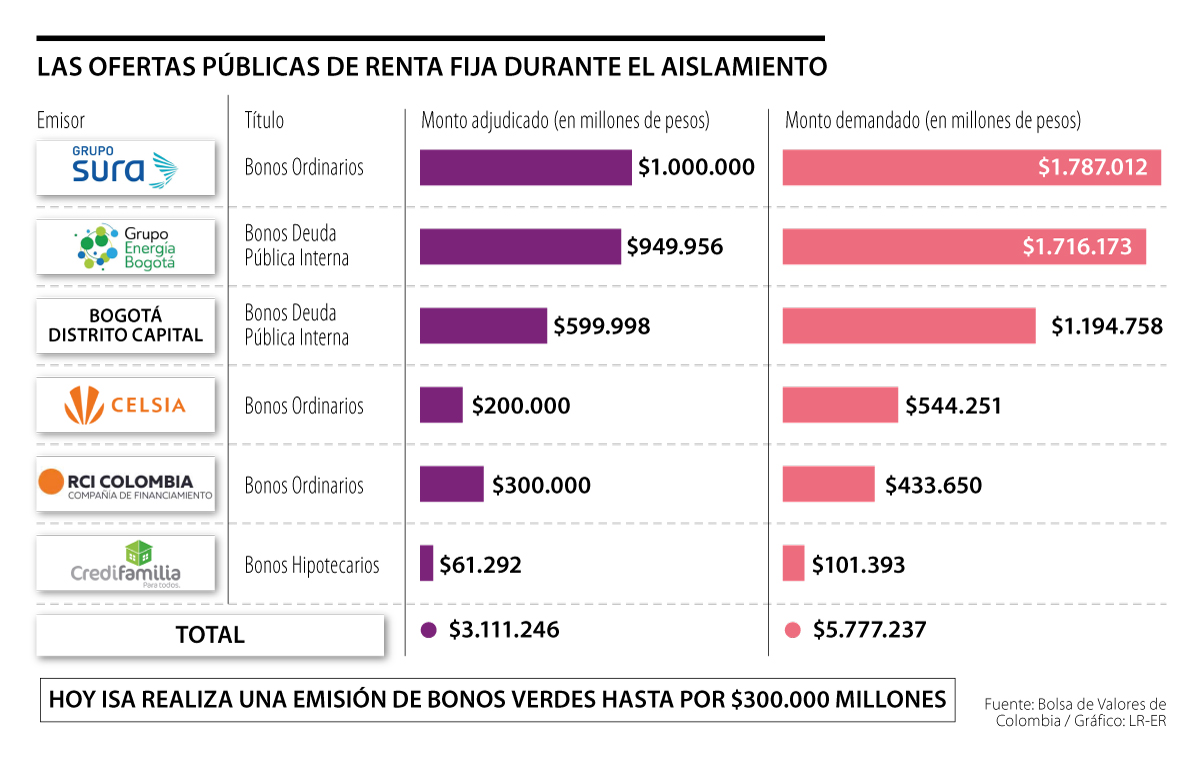

Por medio de estas emisiones, cinco empresas y el Distrito Capital de Bogotá adjudicaron títulos de renta fija por $3,11 billones, aunque la demanda fue 1,9 veces ese monto, ya que llegó a $5,78 billones.

Con la emisión de bonos que ISA llevará a cabo hoy, en la que ofrecerá series a nueve años y a 20 años, el monto adjudicado en las emisiones de bonos durante el aislamiento podría ascender a $3,41 billones, ya que el monto máximo de esta colocación es $300.000 millones.

De las ofertas públicas que se han hecho hasta ahora durante la cuarentena, la más reciente y la del monto adjudicado más alto es la de Grupo Sura, que emitió bonos ordinarios por $1 billón. Cabe mencionar que el monto inicial ofertado fue de $800.000 millones, por lo que se recurrió a la cláusula de sobreadjudicación de $200.000 millones.

“Con esta colocación de bonos locales logramos anticiparnos y contar desde ya con los recursos necesarios para pagar el próximo vencimiento, en 2021, de un bono internacional por US$300 millones”, explicó Ricardo Jaramillo, vicepresidente de finanzas corporativas de Grupo Sura.

La siguiente emisión con el monto adjudicado más alto es la de Grupo Energía Bogotá (GEB), que colocó bonos de deuda pública interna por $949.955 millones. El monto demandado ascendió a $1,72 billones.

Los recursos obtenidos de esta operación se destinarán para el rebalanceo de la deuda que GEB contrajo el año pasado al adquirir un negocio en Perú.

La tercera emisión con mayor monto adjudicado fue la realizada por el Distrito Capital, en la que se colocaron bonos de deuda pública interna por $599.998 millones. El monto demandado fue de $1,19 billones.

Según el secretario de Hacienda de Bogotá, Juan Mauricio Ramírez, estos recursos se utilizarán principalmente para financiar el Plan de Desarrollo.

La siguiente emisión con el monto adjudicado más alto fue la de la compañía de financiamiento RCI Colombia, que adjudicó bonos ordinarios por $300.000 millones y su monto demandado llegó a $433.650 millones.

En el caso de Celsia, la colocación de bonos ordinarios tuvo un valor de $200.000 millones y el monto demandando ascendió a $544.251 millones. Por último, Credifamilia adjudicó $61.292 millones en bonos hipotecarios, cuyo monto demandado llegó a $101.393 millones.

Jaime Humberto López, presidente de Asobolsa, indicó que estas emisiones son muestra del optimismo que ha ido ganando espacio en el mercado.

“Hay liquidez y títulos bien calificados. En el mercado ya hay cierta esperanza de que pronto la economía estará en total funcionamiento”, concluyó.

Las próximas colocaciones de títulos

Entre los emisores que movieron sus emisiones por la pandemia está Barranquilla, que tenía planeado emitir bonos por $650.000 millones para financiar buena parte del plan de desarrollo. Otra es la compañía de financiamiento GM Financial, que iba a emitir bonos ordinarios por entre $200.000 millones y $300.000 millones el 25 de marzo. Así mismo, se está a la espera de una fecha para las colocaciones de Transmilenio y Bancolombia. Dos empresas que solicitaron autorizaciones para emitir títulos fueron la BVC, que colocaría bonos ordinarios hasta por $100.000 millones, y Odinsa, cuya emisión sería por $280.000 millones.

El nivel de satisfacción de los encuestados con los QR llega a ser relevante, frente a cualquier otro método de pago digital

Desde Bancolombia se sostiene que la financiación se llevó a cabo mediante un crédito tipo club deal bajo la estructura de Project Finance

El Brent perdía 1,5%, a US$59,67 el barril, y el West Texas Intermediate en Estados Unidos, WTI, restaba 1,6%, a a US$55,9