MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

De acuerdo con las cifras de Bloomberg, la probabilidad de que la moneda británica cayera a la paridad con el dólar alcanzó 60%

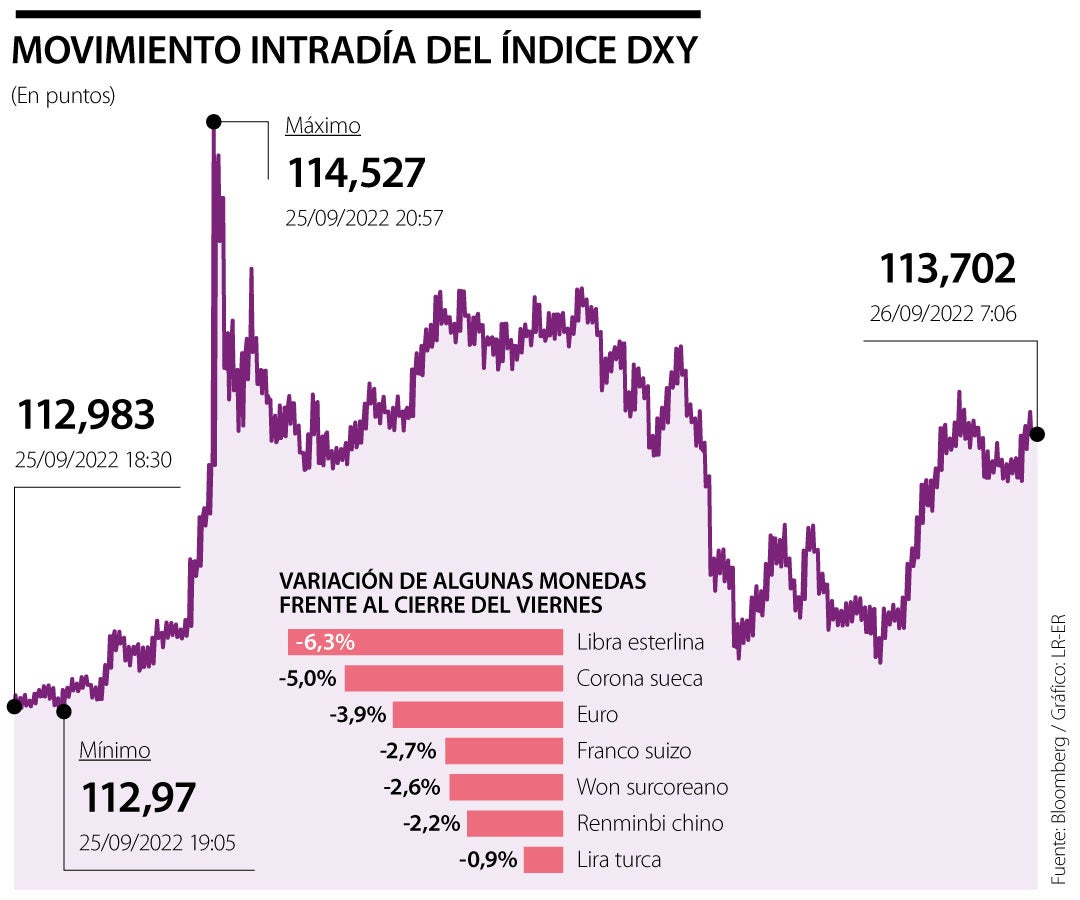

Este lunes, el dólar siguió tomando fuerza frente a sus monedas pares y el índice DXY, que mide el comportamiento de la divisa frente a otras seis: euro, franco suizo, yen japonés, dólar canadiense, libra esterlina y corona sueca, superó los 114,52 puntos, un máximo desde mayo de 2002.

Entre las monedas que pierden valor frente al dólar está la libra esterlina, que hoy llegó a un mínimo histórico de 1,0327. Lo anterior, en medio de la preocupación de que el plan económico del nuevo Gobierno lleve las finanzas británicas al límite. De acuerdo con Bloomberg, la probabilidad de que la moneda cayera a la paridad con el dólar alcanzó 60%.

La divisa del Reino Unido ya había caído el viernes, luego de que el ministro de Finanzas, Kwasi Kwarteng, informara de nuevos recortes fiscales históricos financiados con el mayor aumento del endeudamiento desde 1972.

Los bonos del Reino Unido cayeron el lunes por segundo día y los operadores aumentaron sus apuestas sobre la escala de las tasas de interés por parte del Banco de Inglaterra. La caída de los gilts del Reino Unido envió los rendimientos a 10 años por encima de 4% por primera vez desde 2010.

La caída de la libra esterlina contribuyó a que el dólar, que suele funcionar como activo refugio, alcanzara un máximo de dos décadas frente a una cesta de divisas importantes, mientras que el euro alcanzó un mínimo de dos décadas frente al billete verde.

La fortaleza del dólar continúa con las perspectivas de que la Reserva Federal va a seguir con una postura de endurecimiento de la política monetaria.

"Los mercados siguen interpretando una postura más fuerte por parte del banco central estadounidense y viendo esas perspectivas de tasas de interés que dicen que van a cerrar el año en un nivel de 4,4%, pues se subieron 100 puntos básicos frente a la previsión del último trimestre", dijo David Cubides, director de investigaciones de Alianza.

Otras monedas que pierden valor frente al dólar en la jornada de hoy son corona sueca, euro, franco suizo, won surcoreano, zloty polaco, lei rumano y el yen japonés.

Los precios del oro también operaban el lunes en su nivel más bajo en dos años y medio, lastrados por la fortaleza del dólar y el rendimiento de los bonos del Tesoro estadounidense en medio de la postura agresiva de la Reserva Federal sobre la subida de las tasas de interés.

"Tenemos la fortaleza del dólar y un aumento en el rendimiento de los bonos del Tesoro, que normalmente empujarían al oro a la baja. Sin embargo, en términos generales, el oro no lo está haciendo tan mal tal y como están las cosas", dijo el analista independiente Ross Norman, a Reuters.

El oro ha caído más de US$400, es decir, más de 20%, desde que superó los US$2.000 por onza en marzo, cuando los principales bancos centrales subieron las tasas para frenar la inflación.

El aumento de las tasas reduce el atractivo de lingote, que no devenga intereses, al tiempo que refuerza al dólar y el rendimiento de los bonos.

El cambio viene acompañado de mejoras continuas en procesos, servicios y experiencia del cliente

Según los reportes expuestos por la entidad, los ingresos del grupo fueron mayores a US$6.000 millones en el año y US$1.900 millones en el trimestre