MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El comunicado de la Reserva Federal, la expansión de la variante Delta y las caídas en las acciones tecnológicas han abonado el terreno

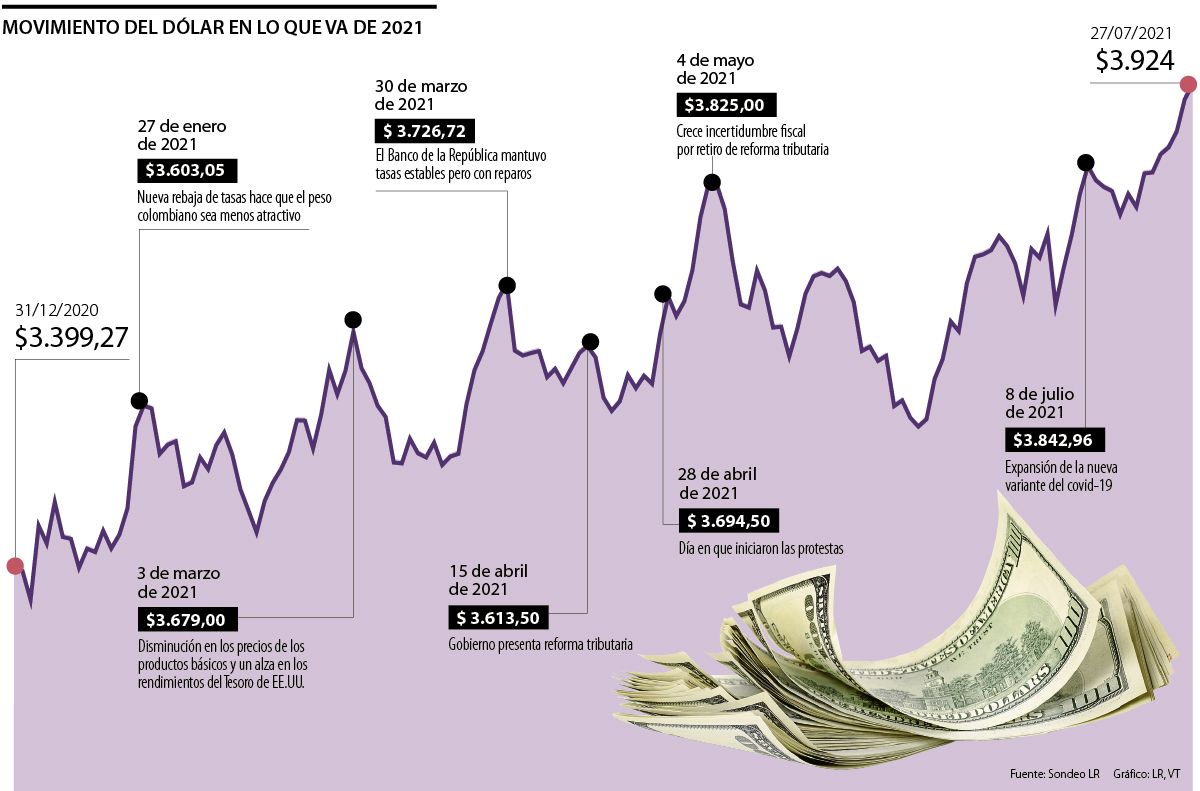

A inicios de 2020, el mercado colombiano veía cómo la cotización del dólar llegaba a máximos nunca antes vistos. En diez años, la moneda pasó de costar $2.044,23 a $4.153,91, un crecimiento de 103,20% y una devaluación del peso colombiano de 47,85%, según estadísticas de Bloomberg. En lo que va de 2021, la moneda estadounidense ha ganado $485,92, es decir, ha aumentado 14,15%.

Para entonces, las principales razones giraban en torno a la expansión del covid-19 por el mundo, hecho que llevó a que gobiernos de todos los continentes decretaran aislamientos y cuarentenas que hicieron detener la economía. Esto impulsó una nueva crisis económica, justo cuando los mercados parecían haber superado la debacle de 2008 provocada por las hipotecas subprime.

Hoy el panorama es diferente. Los países ya no se encuentran bajo la misma presión que surgió entonces; aunque la aparición de la variante Delta ha generado temor en los inversionistas, quienes han decidido ver el dólar como una moneda de refugio.

En el caso de Colombia, han incidido factores como la inestabilidad fiscal, la pérdida del grado de inversión tras decisiones de las firmas calificadoras Fitch Ratings y Standard & Poor’s, así como un aumento en la deuda de la Nación.

Ayer, el dólar tocó un nuevo registro máximo del año por quinta jornada consecutiva y cerró a $3.918,42 en promedio, lo cual representó una ganancia de $14,25 frente a la Tasa Representativa del Mercado (TRM), que para este martes fue de $3.904,17. Con este nuevo pico, se encuentra cerca de igualar el valor de hace más de un año.

Por ahora, dos eventos puntuales siguen marcando el camino alcista de la divisa, no solo en lo que respecta al mercado colombiano, sino a todas las monedas denominadas emergentes.

En el ambiente está la reunión que realiza la Reserva Federal y de la cual surgirán declaraciones que se darán a conocer hoy de la mano del presidente de dicha institución, Jerome Powell. De allí se prevén comentarios sobre cuándo podría comenzar la reducción de las compras de activos en bonos del Tesoro.

Sin embargo, Wilson Tovar, gerente de Investigaciones Económicas de Acciones & Valores, resaltó que “no pasará algo novedoso en ese sentido; aunque, el mercado sí sigue muy atento a sus pronunciamientos sobre el tapering. Quizás en noviembre se dé un anuncio mayor”.

Para Javier Galán, director del Observatorio Económico de la Universidad Sergio Arboleda, “las decisiones de la Fed están sustentadas en la respuesta que debe dar al comportamiento de los precios en Estados Unidos y que han superado las expectativas”.

“Muchos analistas consideran que el organismo va a anticipar su decisión de subir las tasas de interés de referencia y que, por lo tanto, los mercados se están anticipando a estos movimientos”, concluyó el experto.

Desde inicios de 2020, la divisa ha ganado $691,28 frente al peso y durante los últimos 12 meses ha ascendido $227,62. Tan solo en lo que va de julio ha subido $169,92.

Repercusiones chinas

Otro factor que comienza a barajarse es el impacto que va a tener el endurecimiento de la campaña de Beijing contra las compañías tecnológicas para regular mejor el sector, lo cual ha despertado temores de los inversionistas, quienes están tratando de deshacerse de parte de sus posiciones en ese sector para evitar riesgos.

“El nerviosismo se ha visto reforzado por la venta apresurada de las acciones tecnológicas chinas que, al cotizar en Nueva York, implican la venta de esas y otras empresas que cotizan en algún otro mercado relevante”, destacó Tovar de Acciones & Valores.

La campaña del Gobierno provocó que se destruyeran hasta US$570.000 millones del valor de los índices de títulos chinos tanto en Hong Kong como en Wall Street. Fuera del sector tecnológico, también se vivieron pérdidas graves en el sector inmobiliario.

La moneda estadounidense podría terminar el año sobre $4.000

Aunque se cree que en el corto plazo la divisa tocará techo y empezará a corregir su comportamiento alcista, se prevé que para el cierre del año llegará a cotizarse alrededor de $4.000. “Esperamos una suavización de la devaluación en el corto plazo, pero el peso deberá terminar el año cercano a $4.000; el próximo lo veremos superar esta barrera. Confiamos en que le tome más tiempo y que haya episodios de debilitamiento del dólar que sean aprovechados por el mercado colombiano”, destacó Javier Galán, director del Observatorio Económico de la Universidad Sergio Arboleda.

El oro al contado XAU= bajaba 0,2%, a US$4.465,96 la onza, aunque sigue en camino de una ganancia semanal superior a 2%. Los futuros del oro en Estados Unidos para entrega en febrero subían 0,4%

La calificadora fundamentó su decisión en una estrategia alineada con los grupos de interés y respaldada por los directivos de la empresa

El límite para el pago de la prestación social es el 14 de febrero de cada año, mientras que los intereses se deben pagar antes del 31 de enero