MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La BVC informó que Codensa realizó una emisión de bonos ordinarios que alcanzó un monto adjudicado de $500.000 millones

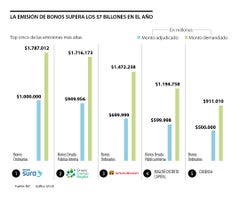

Al cierre del mercado de ayer, se conoció que Codensa realizó una emisión de bonos ordinarios que alcanzó un monto adjudicado de $500.000 millones y un monto demandado de $911.010 millones. Con esta transacción, la emisión de bonos alcanzó un total de $7,3 billones en lo que va del año.

Según información compartida por Codensa, la compañía tiene previsto dentro de su plan destinar 18% de los recursos que obtuviera de la colocación de los bonos para la refinanciación de obligaciones financieras y 82% para financiar las inversiones que se ha trazado.

En esta ocasión, Codensa ofreció dos subseries a plazos de cuatro y siete años. De la primera, el monto adjudicado fue $250.000 millones y el demandado, $374.730 millones. De la segunda la demanda fue de $536.280 millones y la adjudicación fue de $250.000 millones, al igual que la otra serie.

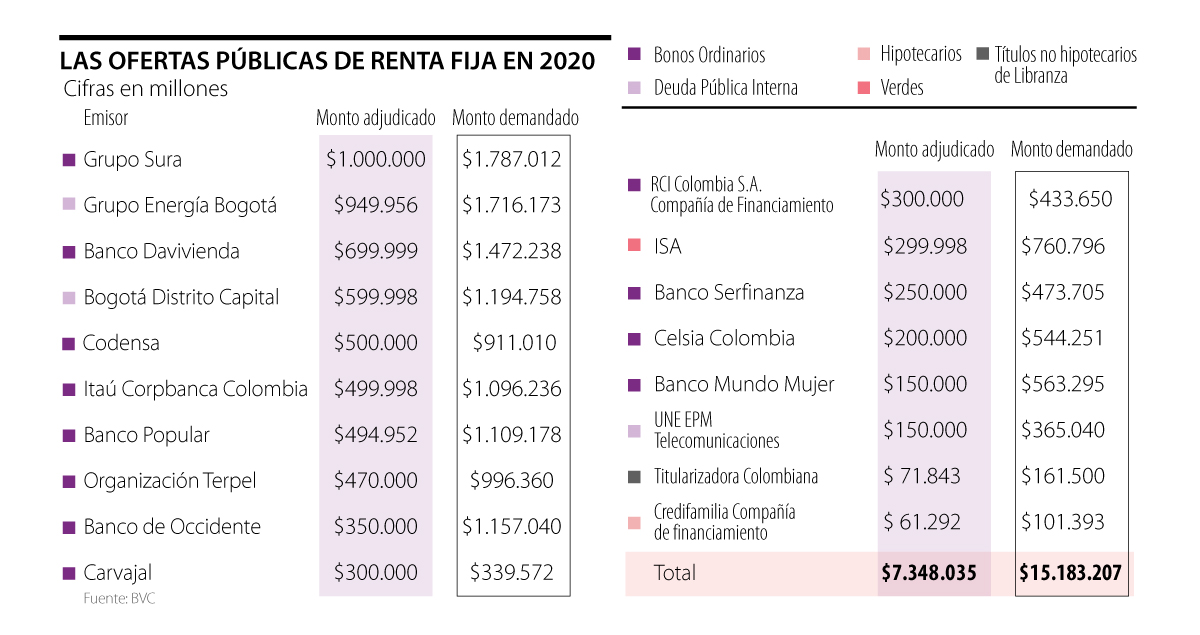

Hay que resaltar que esta emisión de Codensa no solo llevó a que el total de la emisión de bonos a nivel nacional superara los $7 billones durante lo corrido del año, sino que también se ubicó en la quinta posición dentro de las colocaciones con los mayores montos adjudicados en estos ocho meses.

El monto adjudicado por Codensa de $500.000 millones actualmente es superado por la colocación de Bogotá Distrito Capital, la cual ascendió a $599.998 millones, por la de Banco Davivienda de $699.999 millones, la de Grupo Energía Bogotá de $949.956 millones y la de Grupo Sura de $1 billón.

Ricardo Jaramillo, vicepresidente de finanzas corporativas de Grupo Sura, explicó en su momento que “con esta colocación de bonos locales logramos anticiparnos y contar desde ya con los recursos necesarios para pagar el próximo vencimiento, en 2021, de un bono internacional por US$300 millones”.

Con esta colocación de Codensa, son 18 los emisores que han buscado financiación a través de ofertas públicas de renta fija en la Bolsa de Valores de Colombia (BVC) desde que inició el año, de los cuales nueve han salido a buscar liquidez desde que inició el aislamiento.

Que la mitad de las emisiones se haya dado durante el periodo de aislamiento se explica en que “los ETFs de renta fija destacaron en la volatilidad del mercado, porque no sólo se mantuvieron con bajos niveles de estrés, sino que también, se convirtieron en herramientas que ofrecieron operaciones inmediatas a precios transparentes”, destacó BlackRock.

A esto se le suma que en medio del aumento de las operaciones, los ETFs de renta fija fueron indicadores de precios en tiempo real y procesables y los precios de los ETFs de renta fija son más eficientes para el comercio porque han logrado mantener baja la brecha entre los precios de oferta/demanda, según la gestora de inversiones estadounidense.

Sobre esto, Édgar Jiménez , del Laboratorio Financiero de la Universidad Jorge Tadeo Lozano, dijo que la apuesta de las empresas por la emisión de bonos también es una muestra de que las medidas que se han anunciado en Colombia y en el mundo para proveer liquidez y mantener activo al sistema financiero han venido funcionando, porque no solo hay dinero en circulación, sino que también las tasas de interés han bajado.

Los factores anteriores han generado que las empresas salgan a buscar liquidez para su reactivación. “Las firmas que tradicionalmente se han financiado a través de bonos, encuentran un diferencial en la tasa de interés. En el mercado de bonos es posible conseguir tasas de interés un poco más bajas que las que hay en un banco. Las emisiones permiten diversificar el portafolio de financiamiento”, agregó Jiménez.

En línea con las ventajas que traen consigo la emisión de bonos para la reactivación, Yolanda Maria Fadul Morales, partner en Metrix Finanzas, dijo que para pensar en la reactivación en medio de la coyuntura actual se debe abrir el camino al ‘Green Recovery’, en donde los Green Bonds son una manera efectiva de hacerlo.

Esta visión de la experta se da en un momento en el que las emisiones realizadas en su mayoría han sido de títulos ordinarios (12), seguidas por los de deuda pública (tres), hipotecarios (dos) y verdes (uno), de acuerdo con datos de la BVC. Además, ayer Davivienda anunció su emisión y colocación de Bonos Sociales de Género por $362.500 millones.

El oro al contado XAU= bajaba 0,3% a US$5.064,29 por onza. Los futuros del oro en Estados Unidos para entrega en abril perdían 0,2%

Entre las entidades que tienen los costos más bajos están: el banco Davivienda, seguido de Coopcentral y Banco Falabella con tipos de 16,4%, 18,3% y 20,9%, respectivamente

Los futuros del crudo brent subían US$98 centavos, o 1,4%, a US$69,78 el barril. El crudo West Texas Intermediate de EE.UU. avanzó US$95 centavos