MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

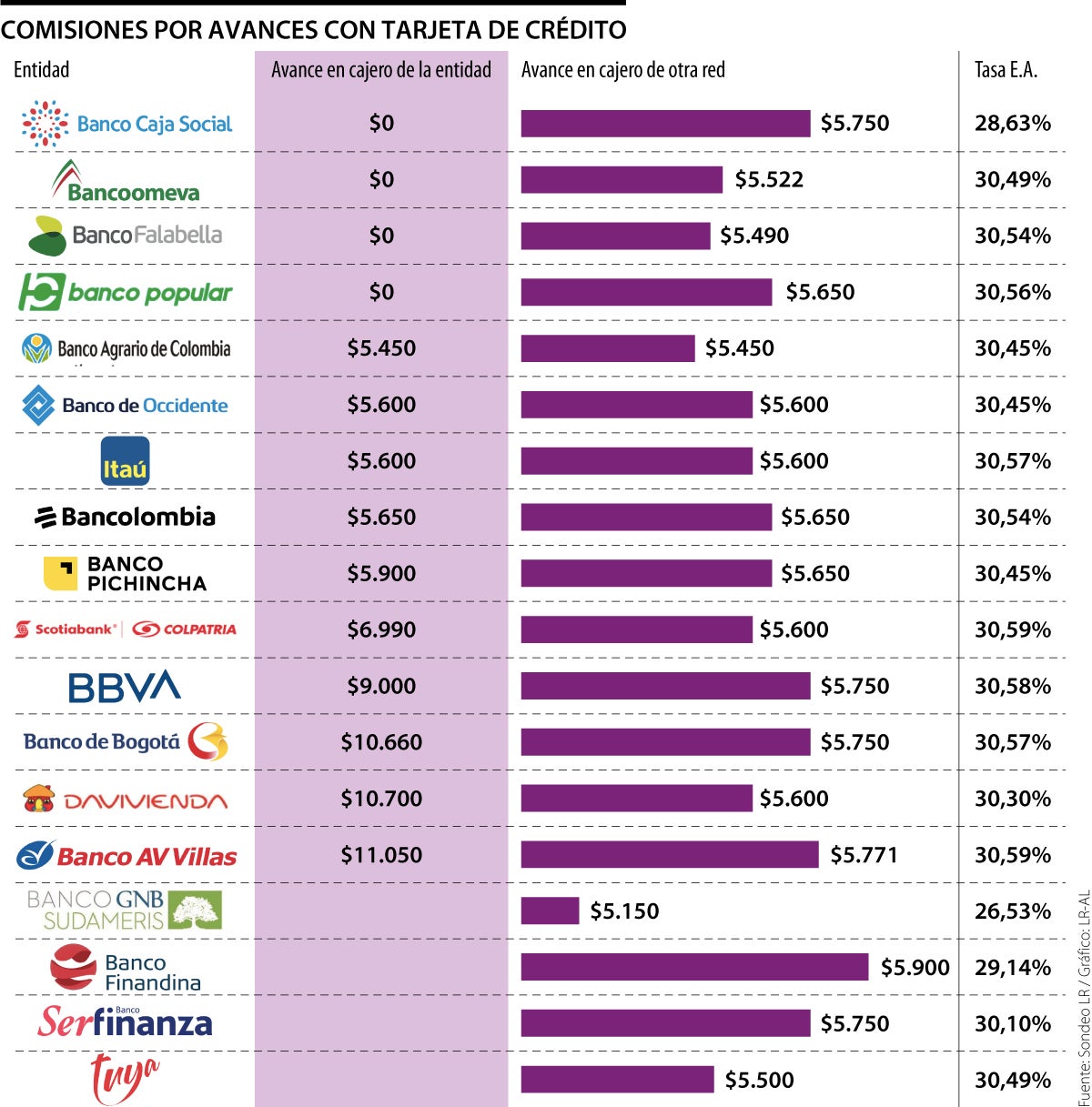

Banco Caja Social, Bancoomeva y Banco Popular, entre los que no cobran por retiros en cajeros de la misma entidad, según la Superfinanciera

Los avances con tarjeta de crédito son un producto financiero que permite a las personas liberar un porcentaje del cupo de su plástico en efectivo. Sin embargo, esta acción genera cobros adicionales, que dependen de cada entidad, bien sea si el retiro se hace en un cajero del mismo banco o de otra red.

Generalmente, el banco le permitirá liberar en efectivo hasta 50% del cupo de su tarjeta; no obstante, algunas entidades del sistema han ampliado este monto hasta 100% del cupo.

Según datos reportados por la Superintendencia Financiera de Colombia (SFC), Banco Caja Social, Bancoomeva, Banco Popular y Falabella no cobran por avances en cajeros de la misma entidad, pero si se hace en otra red tienen cobros entre $5.750 y $5.650.

“Uno de los puntos fundamentales del uso del efectivo es que la gente pueda transar más de manera virtual, y directamente con sus cuentas bancarias de manera segura y barata. Uno de los grandes retos que tenemos ahora es lograr la interoperabilidad de todos los códigos QR; por su economía, este tipo de tecnología va a abrir oportunidades para que se puedan bancarizar los pequeños comercios”, manifestó Hernando José Gómez, presidente de la Asociación Bancaria y de Entidades Financieras de Colombia (Asobancaria).

Ahora bien, entre los que sí cobran por hacer avances, aún en cajeros de la misma compañía, pero con las tarifas más económicas, están Banco Agrario de Colombia, Banco de Occidente, Itaú, Bancolombia y Pichincha, con valores de $5.450, $5.600, $5.600, $5.650 y $5.900, en ese orden.

Algunas entidades como Scotiabank Colpatria, Bancolombia, Itaú y Giros y Finanzas no cobran comisión si el retiro de efectivo se hace directamente desde una oficina bancaria, pero está sujeto a que el avance sea mayor a un monto determinado por el banco.

Al ser un medio de pago masivo y de fácil uso al momento de una necesidad, muchas personas siguen acudiendo a las tarjetas de crédito, a pesar del aumento en la tasa de usura. Por lo anterior, los analistas recomiendan tener cautela, pues según indican, los colombianos pueden ver afectadas sus finanzas personales si difieren sus compras a varias cuotas.

“De cara a los usuarios, es recomendable la cautela que deben tener al momento de tomar una tarjeta de crédito, pues es un producto de fácil acceso que, por un uso indebido, genera un sobreendeudamiento que sube como espuma”, aseguró Wilson Triana, experto y consultor en banca y seguros.

Para junio, la Superintendencia Financiera de Colombia (SFC) certificó la tasa de usura en 30,6%, siendo el nivel más alto de los últimos cuatro años y retornando a las cifras que se registraban en 2018 antes de que iniciara la pandemia. El indicador avanzó 103 puntos básicos si se compara con la tasa certificada para mayo y estará vigente hasta el día 30 de este mes.

La decisión se gestó desde la Delegatura para Funciones Jurisdiccionales de la Superfinanciera, donde declaró responsable a Alianza Fiduciaria por negligencia grave en materia de estructuración

El presidente del Grupo Cibest, Juan Carlos Mora, informó que Nequi pasará a operar como una entidad independiente dentro del conglomerado

La elegibilidad ante DTC agiliza el proceso de negociación al permitir la liquidación electrónica de las operaciones