MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

En el quinto mes del año, el índice bursátil Msci Colcap creció 2,60%, mientras que en lo que va de 2022, ha repuntado más de 13,6%

Ayer, la Bolsa de Valores de Colombia (BVC) vivió una de sus mejores jornadas en lo corrido del año tras cerrar con un aumento de 4,63% a 1.603 puntos en respuesta al fin de la primera vuelta electoral por la Presidencia de la República, cuyo cargo se disputarán Gustavo Petro y Rodolfo Hernández. En lo corrido del mes, el índice bursátil Msci Colcap creció 2,60%, y en lo que va de 2022, más de 13,6%.

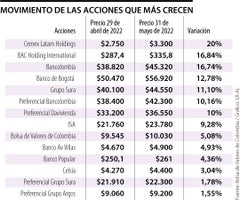

En el quinto mes del año, la acción que lideró los números verdes fue Cemex Latam Holding con un repunte de 20% desde los $2.750 el 29 de abril, hasta los $3.300 el 31 de mayo. Dicho repunte está explicado por el anuncio de su accionista mayoritario, Cemex España, en torno a la compra de acciones ordinarias de la compañía en el mercado secundario por no más de 4,99% del capital social de este emisor, y por un tiempo indefinido.

Dicha compra se había anticipado en el cuadernillo de la Oferta Pública de Adquisición que se presentó sobre las acciones de CLH en 2020. En dicha oferta, Cemex España se quedó con 108,34 millones de acciones de la filial regional, por las que pagó $352.097,24 millones.

A esta especie le sigue BAC Holding Internacional (BHI) del Grupo Aval, cuyas acciones surtieron un proceso de compra por parte de Rendifin, del mismo Luis Carlos Sarmiento Angulo. A mediados de mayo, la BVC adjudicó la OPA y se confirmó el cambio de participación de dicho socio, que pasó de 4,48% a 10,81%. En este lapso, los títulos se valorizaron 16,8% hasta los $335,8.

Sharon Vargas, analista de portafolio para Itaú Comisionista de Bolsa, aseguró que “la intención del conglomerado económico es quitarle la volatilidad que le imprime la tasa de cambio a los resultados consolidados de Grupo Aval y Banco de Bogotá, esto si se toman como referencia las monedas de Centroamérica. Para los propietarios no hacía sentido que el banco tuviera una filial que fuera del mismo tamaño de dicha entidad”.

En tercer lugar se encuentra Bancolombia, entidad financiera del Grupo Empresarial Antioqueño (GEA), cuya especie ha sido de las más beneficiadas con las intenciones de compra de Jaime Gilinski sobre empresas como Grupo Sura y Grupo Nutresa. Tras el anuncio de una nueva oferta por Grupo Argos, este emisor ha registrado un repunte de 29,4%, pasando de $35.000 el 19 de mayo, a $45.320 ayer. En mayo escaló 16,7% y en lo que va del año ha subido 32,1% ante la creciente posibilidad de que la próxima jugada sea una oferta por este banco.

De hecho, en el cuadernillo de la segunda OPA por Grupo Sura el empresario caleño estableció la intención de poner en consideración del directorio una posible alianza estratégica entre Grupo Sura, Bancolombia y GNB Sudameris, que podría derivar en una unificación de estos consorcios. Incluso se buscaría lograr una posición en la junta de dicha entidad financiera.

A dicho emisor le sigue Banco de Bogotá con un aumento de 12,8% hasta los $56.920, explicado, en parte, por los resultados financieros reportados, tanto por el Grupo Aval, como por la entidad. La primera registró una utilidad neta de $1,73 billones, lo que evidenció un incremento de 118,5% frente al mismo periodo del año anterior y cercano a 123% frente el trimestre anterior, mientras que el banco ganó $2,28 billones, con un aumento de 222,4% frente al mismo periodo de 2021 y 196,9% versus el acumulado del año pasado.

Así mismo, en el listado sigue Grupo Sura, que, pese a que salió del radar de las OPA tras la tercera ronda presentada por Gilinski, siguió siendo clave para la adquisición de poder por parte del empresario caleño, quien se disputó en pantalla un mayor porcentaje a su favor dentro de dicha compañía. No en vano, ayer se estableció que el empresario compró cerca de 14,2 millones de acciones de la compañía de seguros e inversiones a través del mercado público.

Diego Márquez, especialista en derecho financiero, corporativo y asociado del bufete Del Hierro Abogados explicó que el empresario tiene el aval de hacer dicha compra siempre y cuando represente menos de 5% del total de las acciones en circulación, de lo contrario tendría que presentar otra OPA. Pero en este caso, la compra representa 3,1% de la compañía. De haberse concretado la transacción, el Gilinski sumaría ese 3,1% adicional a la participación que ya ha logrado en la compañía de seguros e inversiones (34,5%), completando 37,6%.

La entidad informó mediante sus redes sociales que ya los servicios están disponibles, luego de los ajustes que hicieron la noche del lunes

Con tasas que van desde 4% hasta 30% efectivo anual, ambas modalidades ofrecen créditos para estudiantes con plazos que van desde los seis hasta los 12 meses

El cambio viene acompañado de mejoras continuas en procesos, servicios y experiencia del cliente