MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Así lo señaló un informe de TransUnion que también encontró que en promedio 15% de los ingresos de los colombianos va a deudas.

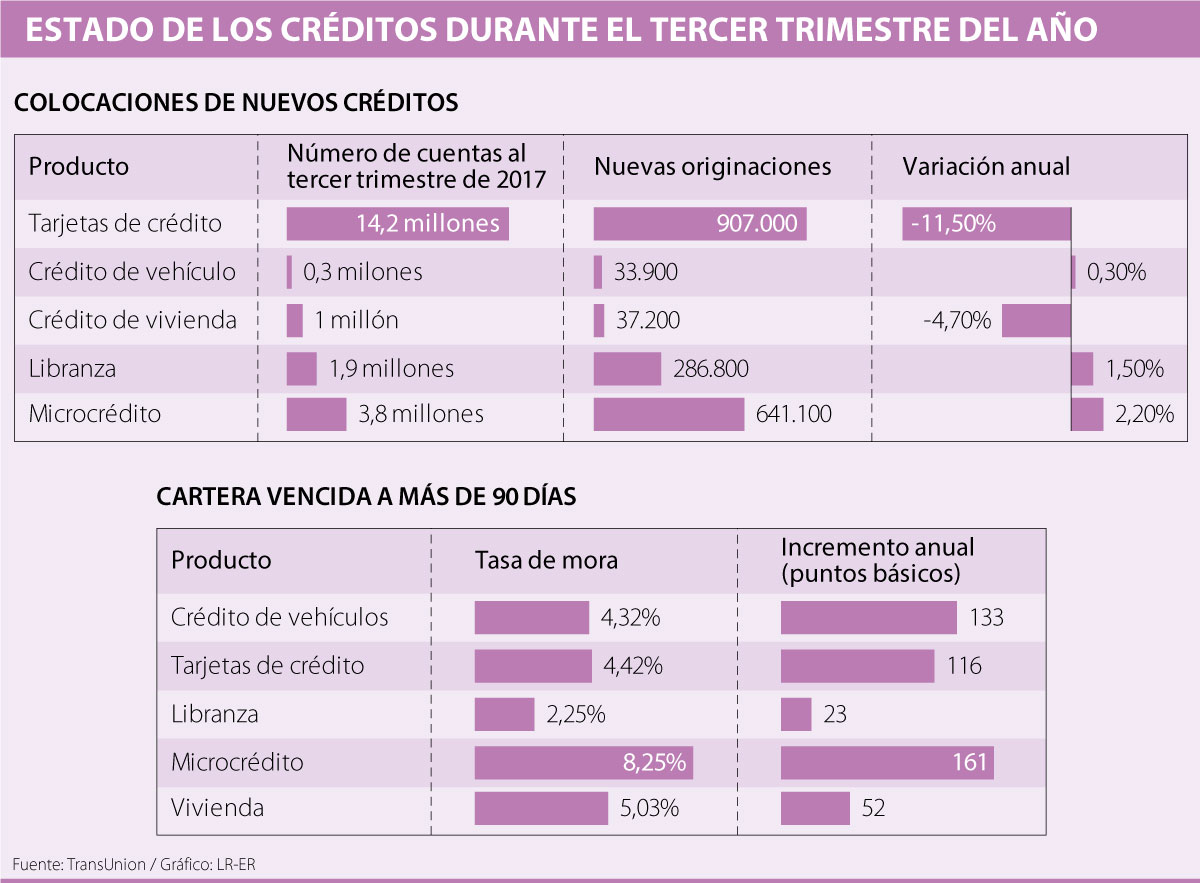

La compañía de análisis financiero TransUnion entregó los resultados sobre el comportamiento del crédito en Colombia durante el tercer trimestre del año. Una de las primeras conclusiones es que en todos los segmentos de deuda estudiados creció el nivel de morosidad a más de 90 días.

Pero esta alza en la cartera vencida según la compañía, se trasladó al indicador de nuevas colocaciones, especialmente a las tarjetas de crédito que dejaron de salir 120.000 plásticos nuevos, un decrecimiento de 15,5% anual, frente a las emitidas entre julio y septiembre de 2016.

Hay que tener en cuenta que TransUnion clasifica a los usuarios del sistema financiero dependiendo del Score, los de Alto Riesgo son quienes tienen menos de 520 puntos, Medio Alto (520-630), Medio (630-740), Medio Bajo (740-780) y Bajo (superior a 780).

Según esto, la compañía explicó que 95% de la cartera vencida de las tarjetas de crédito está entre los clientes de riesgo Alto y Medio Alto. Al momento de revisar los niveles de mora en plásticos, estos llegaron a 4,32% del dinero total que prestaron las entidades financieras en el tercer trimestre, subió 133 puntos básicos en 12 meses.

Para Virginia Olivella, gerente senior de investigaciones económicas de TransUnion, los niveles de endeudamiento han incrementado en parte “porque en el perfil de Alto Riesgo 50% son consumidores de bajos ingresos”. Otro punto a tener en cuenta, según Olivella es que “la tasa de utilización del cupo de la tarjeta de crédito también subió el último año. Esto fue porque algunas personas vieron en el cupo de la tarjeta una solución a sus problemas de liquidez; a corto plazo el uso que se le da al cupo del plástico afecta en que suba o baje el puntaje del usuario”.

El promedio de la tasa de utilización de los colombianos durante el tercer trimestre fue de 39,1%, mientras hace un año era de 37,9%. En los perfiles de bajo riesgo el uso es de 35% del cupo, pero para los perfiles más riesgosos pasó de 67% a 74%.

El panorama de tasa de mora por producto, según los reportes, quedó en microcrédito con 8,25%, (subió en un año 161 pb), vivienda 5,03% (creció 52 pb), vehículos 4,32% (alza de 133 pb) y libranzas 2,25% (23 pb).

Olivella agregó que el aumento de colgados en todos los créditos analizados, es consecuencia de mayor carga financiera de las personas. Sobre el 100% de sus ingresos, se estima que en promedio, 15% se destina para el pago de deudas, cifra que aumentó comparado con el tercer trimestre de 2016 cuando era 13,8%.

Entre los perfiles de Alto Riesgo este indicador estaba hace un año en 27% y ahora subió a 31,1%. Del lado de los clientes de Bajo Riesgo, destinan 12,2% para deudas, antes era 11,1%.

Esta es una plataforma que integra inteligencia artificial, automatización y supervisión para la colaboración con procesos contables de este tipo de compañías

Desde Bancolombia se sostiene que la financiación se llevó a cabo mediante un crédito tipo club deal bajo la estructura de Project Finance

La entidad sostiene que este hito destaca la creciente adopción de sistemas de pago basados en stablecoins