MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

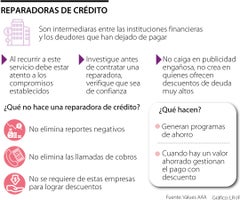

Las funcionalidades de las reparadoras de crédito

Este modelo de negocio cada vez cobra más fuerza. Aquí algunos detalles para que sepa cómo funcionan y cuál es la letra menuda

En estos últimos años se ha escuchado hablar mucho de las llamadas reparadoras de crédito. Empresas que aseguran ofrecer descuentos a la hora de pagar las deudas. Algunos expertos consideran que esto pueda ser contraproducente a la hora de hacer los pagos. Si bien puede sonar tentador, los expertos aseguran que es importante leer las letras pequeñas.

La experta en negocios financieros y analista de Values AAA, Paula Cardona, explica que sí es importante leer la letra menuda, teniendo en cuenta la relevancia que está tomando este tipo de modelo de negocio.

“Para explicar a grandes rasgos, lo que realiza una reparadora de crédito es situarse como actor intermediario frente al deudor y los acreedores para negociar o liquidar una deuda; todo esto a través del cobro de una comisión”, afirma.

De acuerdo con Cardona, cada procedimiento se hace de manera diferentes, según la reparadora con la que se decida negociar. Para acceder a este servicio, lo primero que se hace es recibir una asesoría legal con el fin de analizar y estudiar el caso del deudor y se hace un análisis del plan de pago.

En caso de que la persona acepte, firmará con la reparadora un contrato en el que autoriza a la empresa a representarla en el proceso de negociación. Pero, ¿Cuáles son los aspectos en los que se debe tener cuidado? La experta los enumera de la siguiente forma:

Reitera que al adquirir un servicio como el anteriormente mencionado se “debe realizar una investigación por parte del deudor, conocer bien las diferentes ofertas que puedan brindar además de poder realizar y crear un presupuesto para entender su propia situación financiera y tener un panorama más claro para tomar mejores decisiones”.

El asesor financiero, Fernando Fernández, asegura que hay que prestar mucha atención a las contras de este tipo de servicios, pese a que destaca que es una alternativa innovadora por la manera en como se puede pagar la deuda.

También destaca que hay usuarios que pueden hacer ellos mismos los trámites y hasta pueden lograr mejores descuentos con los acreedores.

Uno de los contras de este tipo de empresas es precisamente el hecho de usar publicidad engañosa para atraer clientes. Hay páginas que ofrecen hasta 70% de reducción de la deuda y esto no es real.

Además, los altos costos de administración y gestión en algunos casos no son detallados al cliente. Algo a lo que deben estar pendientes quienes adquieren estos servicios es que en caso de que no terminen el contrato pueden pagar una penalización muy alta. El remedio les resulta más caro que la enfermedad.

Se posicionaron no solo como arte, sino como llaves de acceso a comunidades exclusivas y pilar económico del naciente metaverso

Para aplicarlo, se deben identificar los ingresos reales, hacer un listado completo de gastos fijos y variables y revisar los consumos con tarjeta de crédito