MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

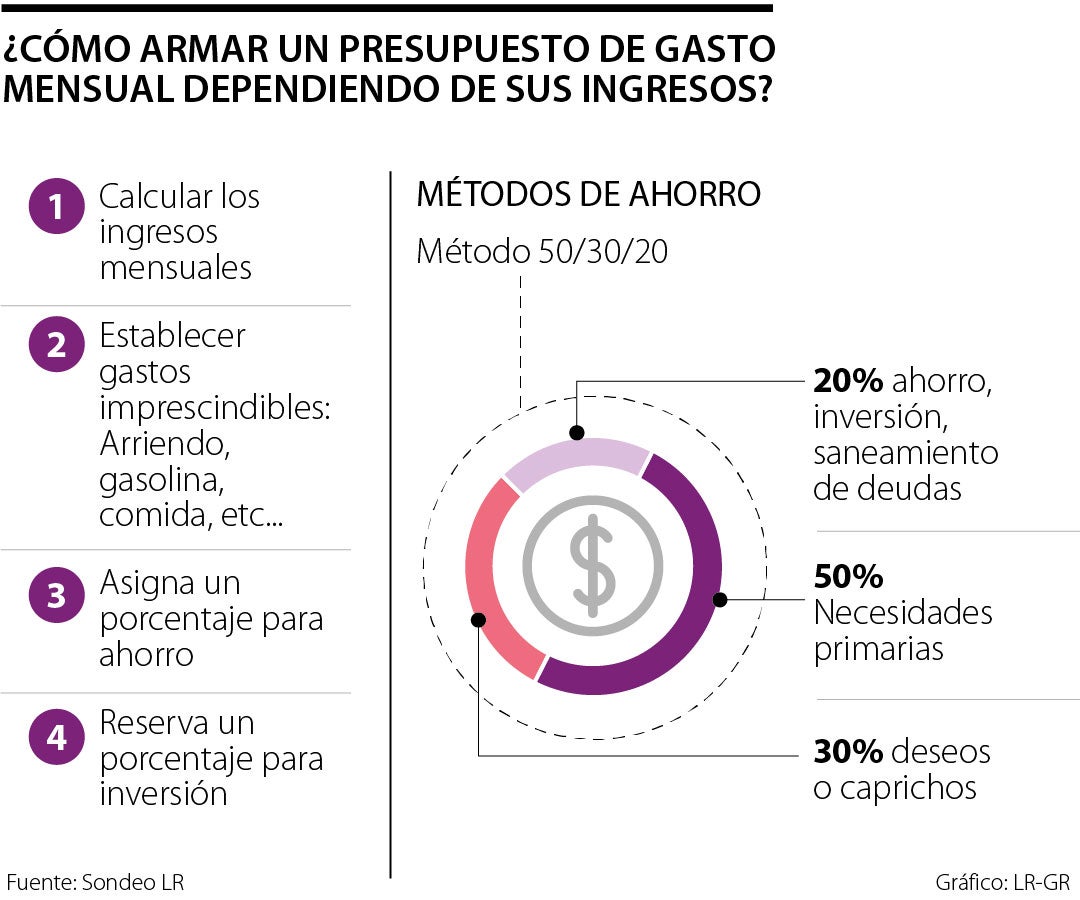

¿Cómo armar un presupuesto de gasto mensual dependiendo de sus ingresos?

Según analistas, los gastos imprescindibles como vivienda o comida, no deben superar 50% o máximo 60% de los ingresos totales

¿Alguna vez se ha preguntado cómo administrar sus ingresos de manera efectiva? La respuesta radica en crear un presupuesto de gasto mensual que se adapte a sus ganancias y metas financieras. Es necesario determinar los gastos imprescindibles, seccionar el dinero y saber del restante cuánto se debería destinar para el ahorro y la inversión.

Según analistas, lo primero que se debe hacer es calcular los ingresos mensuales. El primer paso es identificar cuánto dinero entra en tu cuenta cada mes.Esto incluye ingresos salariales, ingresos adicionales como freelancers o inversiones, pero excluye bonificaciones o dinero ocasional que no sea predecible.

El segundo paso es establecer sus gastos imprescindibles. Son aquellos que se necesitan cubrir para mantener la calidad de vida. Esto incluye vivienda, es decir, alquiler o hipoteca, alimentación, transporte como combustible, transporte público, servicios básicos (electricidad, agua, internet, teléfono), seguro de salud, gastos médicos y seguros, deudas, pagos mínimos de préstamos o tarjetas de crédito.

“Hay que tener en cuenta, entre los imprescindibles, los gastos de arriendo, pago de servicios públicos, mercados, gasolina y los gastos o deudas semestrales o trimestrales”, explicó Andrés Pardo, analista económico.

Según analistas, estos gastos imprescindibles no deben superar 50% o máximo 60% de los ingresos totales.

Después se debe asignar un porcentaje para el ahorro, una regla general es destinar al menos 20% de sus ingresos para ello. Esto puede ser para un fondo de emergencia, vacaciones o metas a corto plazo. Lo mejor sería automatizar este proceso para asegurarse de que ocurra cada mes.

Por último, es importante reservar un porcentaje para inversión. Si el objetivo de la persona es hacer crecer su patrimonio, puede considerar destinar al menos 10% de sus ingresos a inversiones.Esto puede incluir acciones, bonos, fondos mutuos o bienes raíces. La inversión a largo plazo puede ayudar a alcanzar metas financieras.

"Hay varias opciones en el mercado, instrumentos de renta fija, inversiones en fondos y por supuesto allí la rentabilidad sería bastante atractiva, pensando en que las tasas de interés. Al final el ahorrador estaría ganándose una rentabilidad bastante favorable como estas alternativas", comentó David Cubides, director de investigaciones económicas de Alianza Valores,

Una vez que la persona haya establecido el presupuesto, debe monitorear los gastos mensuales. Utilizar aplicaciones de seguimiento financiero para hacer un seguimiento y ajustar según sea necesario, es una buena opción. Mantener un equilibrio entre las necesidades y deseos para alcanzar los objetivos financieros es fundamental.

El método 50, 30, 20, funciona para poder administrar el dinero que llega mes a mes, distribuyéndolo en distintos objetivos. Aquí la idea es que 50% de los ingresos sea destinado en necesidades básicas, 30% en deseos, caprichos o gustos que la persona se quiera dar, y por último, 20% restante en ahorro, inversión o saneamiento de deudas.

Con el método Harv Eker se puede pagar más fácil la cuota inicial de la vivienda. Aquí la idea también es destinar 50% a las necesidades básicas, pero con la diferencia de qué 10% va a inversión, otro 10% a formación, 10% a ahorro, 10% a donativos, y 10% restante a ocio, con el fin de distribuir más a detalle cada uno de los gastos.

Por último, en el método sobres, se debe seleccionar una cantidad de sobres a elección (suelen ser 100) y enumerar del uno al 100 o al número que se elija, para que cada día se vaya depositando en cada uno de ellos el valor que se desea. Por ejemplo, en el sobre uno se depositan $1.000, en el dos $2.000, en el 10 $10.000 y el 100 $100.000. No es necesario seguir el depósito en orden ascendente, se puede hacer de acuerdo a la capacidad económica de cada día.

Se posicionaron no solo como arte, sino como llaves de acceso a comunidades exclusivas y pilar económico del naciente metaverso

Para aplicarlo, se deben identificar los ingresos reales, hacer un listado completo de gastos fijos y variables y revisar los consumos con tarjeta de crédito