MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

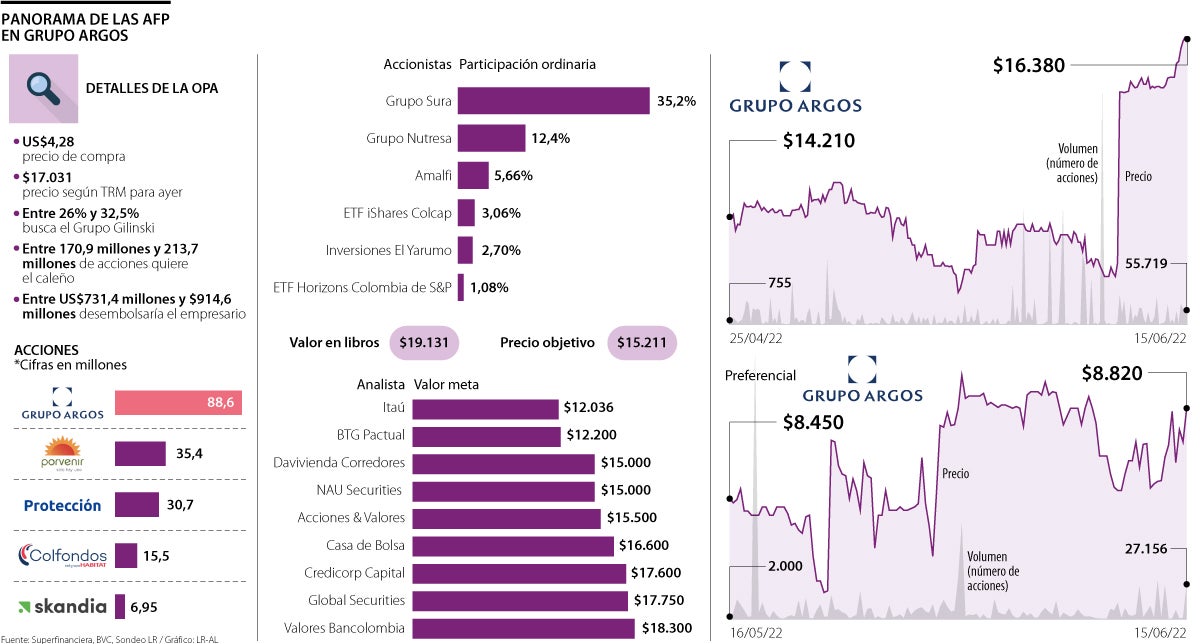

La firma que posee más títulos en dicho holding es Porvenir, con 35,4 millones de acciones ordinarias. a esta le siguen Protección, Colfondos y Skandia

El periodo de aceptación de la OPA presentada sobre Grupo Argos iniciará el próximo 21 de junio y se extenderá por 10 días hábiles hasta el 6 de julio. En este lapso, los socios que estén interesados en salir de su participación podrán manifestar su intención a través de la comisionista de bolsa de preferencia; sin embargo, dicho plazo tiene la posibilidad de ser modificado, si así lo desea el oferente.

Jaime Gilinski pretende entre 26% y 32,5% de los títulos en circulación del emisor. El oferente pagará por cada papel US$4,28 o $17.031 según la Tasa Representativa del Mercado (TRM) para ayer. En total, desembolsaría entre US$731,4 millones y US$$914,6 millones, mientras que, en moneda local, el monto oscilaría entre $2,77 billones y $3,91 billones.

Actualmente, los inversionistas que dominan la compañía son Grupo Sura, con 35,32% de las acciones ordinarias; Grupo Nutresa, con 12,41%; y los fondos de pensiones de las cuarto AFP, que controlan 12,45% de las especies en circulación. Aquí lideran el fondo moderado de Porvenir, con 3,74%; seguido por el fondo moderado de Protección, con 2,88%; y el fondo moderado de Colfondos, con 1,55%.

Según datos de la Superintendencia Financiera de Colombia (SFC), los fondos de pensiones, que albergan los recursos de sus afiliados, poseen 88,6 millones de acciones ordinarias de Grupo Argos. A la cabeza se encuentra Porvenir, con 35,4 millones de títulos, seguida por Protección (30,7 millones), Colfondos (15,5 millones), y Skandia (6,95 millones).

Con estas cifras en mente, en caso de que las cuatro firmas administradoras de dichos fondos decidan vender, recibirían un total de US$379,5 millones o $1,51 billones. Cuando se analiza este valor por cada compañía, Porvenir vería entrar a sus portafolios US$151,6 millones, o $603.537 millones; Protección, US$131,4 millones, o $523.011 millones; Colfondos, US$66,6 millones, o $265.134 millones; y Skandia, US$29,7 millones o $118.360 millones. Pero, ¿qué deben tener en cuenta a la hora de decidir si vender o no su participación en dicho emisor?

Según Jorge Llano, ex vicepresidente técnico de la Asociación Colombiana de Administradoras de Fondos de Pensiones (Asofondos), “desde el punto de vista legal nada obliga a vender en este momento y debe prevalecer el beneficio a largo plazo. Aun así, si técnicamente se concluye que los fondos deberían vender y no lo hacen, esto reputacionalmente tendría un efecto negativo e indicaría que el gobierno corporativo no es tan fuerte en esos casos”.

Si bien son varios los factores que determinan el valor real o justo de una compañía, la oferta que hoy plantea el empresario caleño puede analizarse desde diferentes puntos de referencia para hacer una idea de que tan buena o no sería la compra. Cuando se compara con el valor en libros de Argos ($19.678), la OPA de Gilinski está 13,4% por debajo de este; mientras que si se analiza con el precio objetivo promedio de los analistas de $15.211, la propuesta del empresario está 11,96% por encima. Frente al valor en el mercado, la diferencia es solo de 3,59%.

Sin embargo, Guillermo Sinisterra, PhD en Economía de la Universidad de Nueva York y profesor de la Universidad Javeriana, considera que, si bien los fondos analizan el precio justo de la empresa al momento de decidir su venta parcial o total, también tendrán en cuenta lo que sucedió en las anteriores ofertas por las dos compañías del Grupo Empresarial Antioqueño (GEA).

“Gilinski metió un factor acá que es muy importante: lanzaron una oferta baja y comenzaron a subirla. Esa oferta sobre el Grupo Argos no fue tan fuera de precio como las que hicieron por Sura y Nutresa, y eso quiere decir dos cosas, o que piensan que van a comprar a un precio no tan alto, o que van a lanzar otra OPA con un mejor precio en el futuro. En economía se conoce como inconsistencia temporal”, destacó.

Bajo este contexto, los afiliados a las AFP que sigan de cerca el proceso o se interesen por el mismo, deben tener en cuenta que, como lo resalta Rodrigo Galarza, ex vicepresidente ejecutivo de la Asofondos y exgerente jurídico de la Bolsa de Bogotá y de la Asociación Bancaria y de Entidades Financieras de Colombia (Asobancaria), los fondos no están obligados a consultar cada una de las operaciones que van a realizar, esto gracias a que desde que se define el perfil de riesgo de cada uno de los afiliados, queda en manos de los gestores las determinaciones técnicas.

¿Cuánto ganaron las AFP?

Durante las OPA de Sura, los fondos totalizaron ganancias por $2,75 billones. Allí, Colfondos recibió $403.601 millones; Porvenir, $1,50 billones; Protección, $367.951 millones y Skandia, $153.612 millones.

Lo que se ofertó en Nutresa representó un ingreso de $2,76 billones para las AFP, a través de los vehículos de inversión que administran. En este caso, Colfondos recibió $460.873 millones; Porvenir, $1,38 billones; Protección, $756.379 millones; y Skandia, $157.966 millones.

Sin embargo, con el paso de los meses, y tras culminar la primera oferta en la que los fondos vendieron prácticamente toda su participación en la empresa de seguros e inversiones y en la multilatina de alimentos, se ha extendido un inconformismo debido a que las AFP habrían dejado de percibir ganancias gracias a la presentación escalonada de las compras.

De hecho, durante la última asamblea, Fernando Rodas Duarte, exvicepresidente de Asuntos Legales y exsecretario general de Grupo Sura durante la época de David Bojanini García, manifestó su inconformismo por la presentación continua de ofertas de adquisición, y aseguró que las OPA habrían llevado a que los fondos y varios accionistas perdieran más de US$600 millones.

Al respecto, Andrés Moreno, analista financiero y bursátil, dijo que ellos tienen el deber de encontrar la mejor opción de vender con la información que tienen hasta el momento y diversificar en diferentes fuentes de inversión. “Los fondos de pensiones no pueden especular con que después Gilinski va a subir más el precio, porque el negocio de ellos no es la especulación, sino estructurar”, concluyó.

Con la disminución de la liquidez de las especies, algunos analistas proyectan que las compañías pierdan posiciones dentro del Colcap

En la asamblea extraordinaria de Sura, Jaime Gilinski, como mayor accionista, dijo que con el dinero de la venta se podrían pagar deudas

Se busca que los socios puedan votar por vender o no en la OPA. Los presidentes de Sura y Nutresa renunciaron a la Junta de Argos