MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Con la disminución de la liquidez de las especies, algunos analistas proyectan que las compañías pierdan posiciones dentro del Colcap

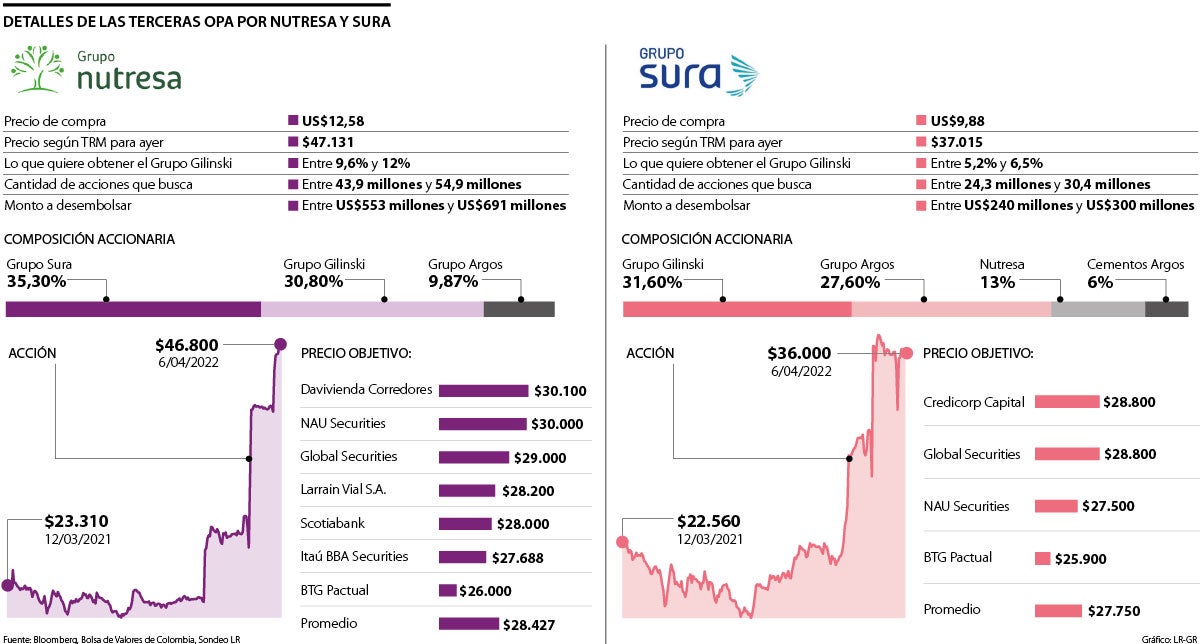

Ya inició el periodo de aceptación de las terceras OPA por Grupo Sura y Grupo Nutresa, que irá hasta el próximo 25 de abril, a menos de que el oferente decida aumentar el plazo.

Las acciones de ambas compañías del Grupo Empresarial Antioqueño (GEA) han visto crecer su valor en la Bolsa de Valores de Colombia (BVC) desde que se lanzó la primera oferta en noviembre del año pasado. Sin embargo, una vez termine el último set de OPA, los expertos prevén que la cotización caiga a $28.427 en el caso de la multilatina de alimentos, y $27.750 en el de la compañía de seguros e inversiones, según el promedio de las estimaciones del precio objetivo de cada título.

Con lo anterior, la especie de Nutresa retrocedería cerca de 39% frente a su valor actual de mercado y Sura 22%. De hecho, antes de que se presentara la última oferta, y luego de que se adjudicó la segunda, la especie de Grupo Sura cayó cerca de 10%.

“Luego una OPA las acciones tienden a bajar de precio, porque tienen menor liquidez y el mercado colombiano castiga muy duro ese indicador, lo vimos en las acciones de Éxito y de Cemex. Al salir los fondos extranjeros y los fondos de pensiones, se quedan sin compradores relevantes; y las personas naturales que se quedan negociándolas no tienen la suficiente fuerza para hacer un mercado alcista”, explicó Andrés Moreno, analista financiero y bursátil.

Algunos expertos prevén que las acciones caigan incluso más de lo que estima el consenso del mercado, aunque no por debajo del precio que tenían antes de que se presentara la primera oferta, que en el caso de Nutresa era de $21.720 y en el de Sura, de $21.020.

“La de Sura yo esperaría verla alrededor del nivel que observábamos antes de las OPA, incluso con un precio por encima, rondando los $25.000, con un escenario más trágico alrededor de $22.000”, indicó Daniela Triana, analista de renta variable de Acciones y Valores.

Las caídas de las especies estarían asociadas a la reducción del flotante de ambas compañías, luego de haber pasado por tres ofertas. Moreno estima que este rubro podría llegar a 15% en la empresa de seguros e inversiones y a 11,73% en el de la multilatina de alimentos.

“Básicamente los minoritarios terminarán en Grupo Sura con 15% de las acciones en circulación y en Nutresa con 11%. Antes de la primera OPA ese porcentaje era más del doble”, agregó el experto.

Es así que los tres set de OPA presentados por el Grupo Gilinski disminuirán la bursatilidad de los dos títulos en la Bolsa de Valores de Colombia. Ya se ven los efectos en el número de aceptaciones de esta última oferta: los expertos estiman que, en el caso de Nutresa, no se reciba la misma cantidad que se observó en las OPA anteriores y, de hecho, en el primer día no se recibieron opciones de venta en la OPA por la compañía de alimentos.

“Ya son muy pocos los accionistas minoritarios, no institucionales, que tienen posiciones. Por eso, lo que esperamos es que el ritmo de las aceptaciones en esta tercera OPA sea mucho más lento. Vamos a tener menos por parte de Nutresa, no por que a los minoritarios no les parezca atractivo el precio, sino porque en realidad no hay quien venda”, anotó Triana.

Con la baja liquidez con la que van a terminar las acciones de las dos empresas del GEA luego de que termine el proceso de oferta, se espera que pierdan posiciones dentro del Msci Colcap, que se rebalancea cada trimestre y cada que hay un evento corporativo relevante.

De hecho, concluidas y adjudicadas las primeras dos ofertas, Nutresa perdió tres posiciones en el listado, tras un precio de cierre $46.500, un valor de $4,27 billones y un peso de 4,12% en el Colcap. Así mismo, Sura descendió tres lugares, con un cierre de $36.300, un valor de $3,4 billones y un peso de 3,29%; mientras que el papel preferencial cayó un puesto y tiene un peso de 2,44%.

En la más reciente jornada de negociación en la Bolsa de Valores, las especies de Grupo Nutresa cayeron 2,01%, a $45.860; mientras que las del Grupo Sura retrocedieron 0,11%, a $36.020.

Efecto de las OPA en los títulos

Las acciones de las empresas del GEA han sido las más beneficiadas desde que Jaime Gilinski presentó la primera OPA. No solo Nutresa y Sura vieron aumentar su valor en 103% y 65%, respectivamente, sino que Bancolombia ha sido una de las de mayor crecimiento dentro del consorcio económico.

Este emisor ha recibido todo el valor agregado que ha traído el apetito corporativo del empresario caleño a la BVC. Muestra de ello es que desde que se presentaron las ofertas, la acción ordinaria de la entidad financiera ha crecido 28%; y en lo corrido de este año ha subido 25,95%. En paralelo, el papel preferencial ha escalado 18% desde noviembre y 26% en 2022.

Según Sharon Vargas, analista de mercados para Itaú Comisionista de Bolsa, el mercado ha estado especulando entorno a una posible oferta de adquisición por Bancolombia, lo cual ha incentivado el apetito por la acción ordinaria.

Socios han vendido 57.407 acciones en Sura y 2.116 en Nutresa

En los dos primeros días del periodo de aceptación de OPA, 34 socios del Grupo Sura decidieron vender 57.407 acciones, lo que representa 0,19% del máximo que busca comprar Jaime Gilinski. En el caso de Nutresa, seis copropietarios decidieron salir de 2.116 títulos. La posibilidad de vender títulos a través de las ofertas de adquisición durará 12 días hábiles e irá hasta el 25 de abril; sin embargo, si el oferente lo desea, podrá ampliar dicho plazo hasta completar los 30 días hábiles reglamentario con tres días de antelación a la última fecha.

Para esta oferta, el empresario caleño está dispuesto a pagar por cada papel $4,08 o $15.962, según la tasa de cambio para hoy

Analistas prevén que nuevamente sean los miembros independientes de la Junta Directiva los que decidan si vender o no la participación