MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El pasado 25 de febrero se negociaron $164.095 millones en acciones de dicho emisor. Más de tres millones de especies se movieron

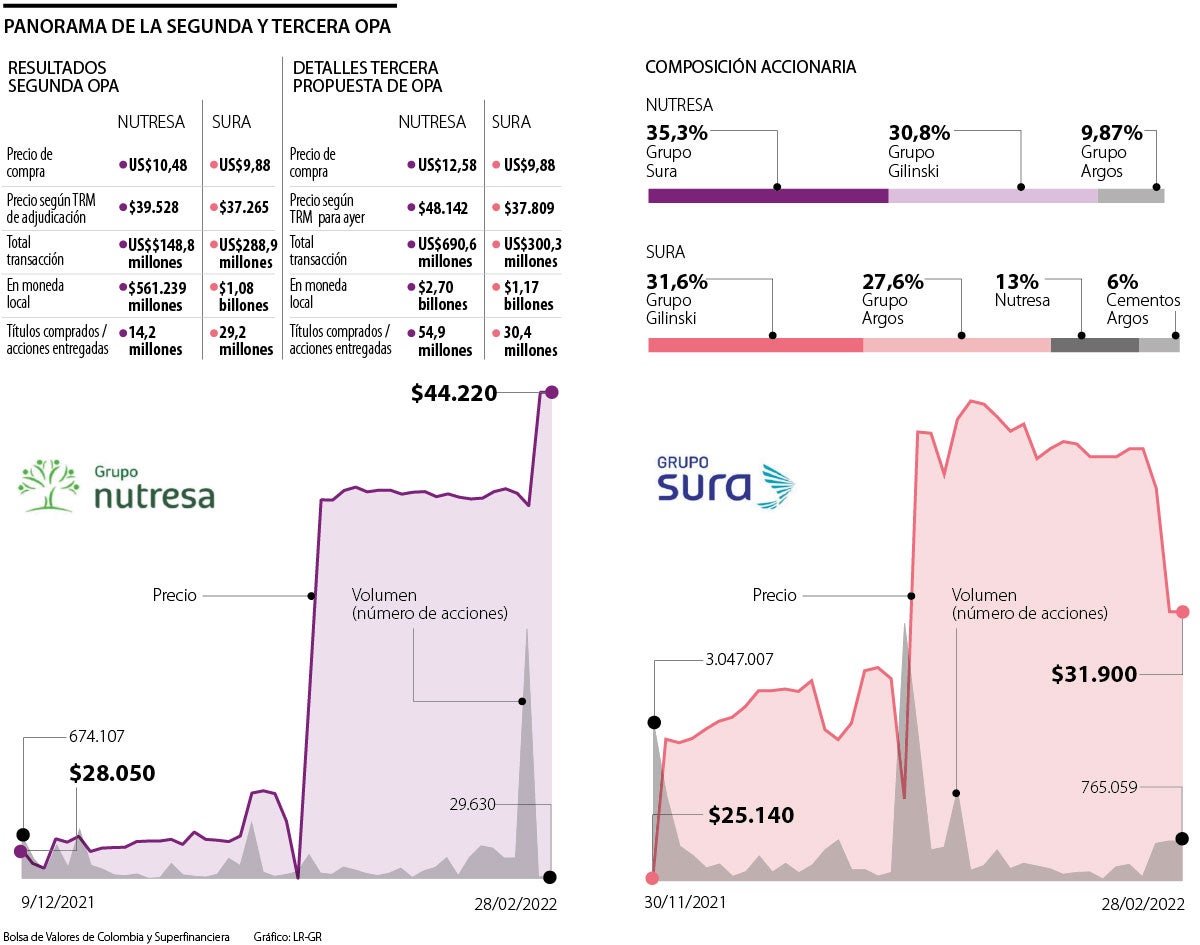

El pasado 25 de febrero se llevaron a cabo seis transacciones llamativas a través de la Bolsa de Valores de Colombia (BVC) que involucraron las acciones de Nutresa, justo un día bursátil antes de que concluyera la segunda OPA por dicho emisor. Al final de la jornada se negociaron $164.095 millones, lo que representó 57,8% del total transado en el mercado accionario ese día ($283.874 millones).

Para la fecha, Jaime Gilinski ofrecía US$10,48 o $41.293 por título, según la Tasa Representativa del Mercado (TRM) de ese día. No obstante, entre las 11:29 a.m. y las 11:42 a.m. se compraron un total de 3.026.629 acciones a $41.300 cada una, apenas $7 por encima de la oferta, lo cual totalizó $125.000 millones transados en el mercado secundario a ese valor.

Si se analiza el comportamiento del volumen negociado en jornadas anteriores a la fecha en cuestión, se evidencian transacciones por un promedio de $13.000 millones por día, muy por debajo de lo registrado ese 25 de febrero.

Según Andrés Moreno, analista financiero y bursátil, “este movimiento es completamente inusual. Alguien las puso en pantalla y quien las compró sabía que venían. A veces es hacen cruces para que no parezca preacordado, sobre todo cuando compran y venden los inversionistas institucionales”.

El experto destacó que “lo que quedó muy claro es que fueron empresas del sector real las que negociaron las acciones y debió haber sido avisado a las autoridades. Toda operación que se haya pactado antes, debe ser anunciada y autorizada por la Superintendencia Financiera de Colombia (SFC) para que el mercado lo tenga presente. En ningún caso se surtió dicho proceso, por lo cual queda en manos de dicho órgano las sanciones correspondientes para cada participante”.

En total se desarrollaron seis movimientos de títulos. El primero fue por 269 acciones para un total de $11,1 millones; el segundo fue por 658.582 especies, que completaron $27.199 millones; el tercero fue por 2,11 millones, equivalentes a $87.209 millones; el cuarto, por 373 iguales a $15,4 millones; el quinto, por 45.000 iguales a $1.858 millones; y el sexto, por 210.804 iguales a $8.706 millones.

Hasta el momento se ha especulado que detrás de dichos movimientos por encima del valor que ofrecía la OPA, participó la familia Scarpetta, siendo esta última por la que se generaría amplia controversia si se tiene en cuenta que esta presenta una estrecha relación con Amalfi, empresa dirigida por Claudia Betancourt y quien pertenece a la Junta Directiva de Grupo Argos como miembro independiente. Este diario intentó contactar a la líder de esta empresa, pero no obtuvo respuesta alguna.

Según el más reciente documento de la composición accionaria de Nutresa, publicado el pasado 30 de septiembre de 2021, Amalfi posee 4,33 millones de acciones, lo que equivale a 0,94% del total de títulos en circulación.

Así mismo, en Grupo Argos, ostenta 37,5 millones de especies ordinarias y 2,07 preferenciales, lo cual le otorga una participación de 4,55% en dicho emisor. En Cementos Argos también poseen una porción que llega a 21,9 millones de papeles iguales a 1,88%.

A este panorama se ha sumado la especulación de que el comprador sería el Grupo Bolívar. No obstante, no existe certeza en torno a si hizo esta operación, y si participó como intermediario o como inversionista directo.

Actualmente, este consorcio tiene una pequeña parte de 2,53 millones de acciones equivalentes a 0,24% en Celsia, filial de Cementos Argos. A esto se le suma una injerencia de 0,62% con 1,5 millones de especies en Grupo Sura, según la composición de copropietarios divulgada en julio del año pasado.

Al respecto, Sharon Vargas, analista de mercado para Itaú Comisionista de Bolsa, destacó que “sin duda se dio una operación extraña por encima de la OPA. En su momento llegamos a la conclusión que ningún accionista pudo adquirir acciones porque durante el proceso de oferta todos los socios quedan restringidos”.

En contraste, la experta señaló no creer que el Grupo Bolívar tenga que ver ahí, aunque se podría entrar a revisar el estado de las composiciones accionarias de las familias y empresas involucradas. “Creería que no tienen una relación directa. De confirmarse una irregularidad, esto llevaría a una sanción inmediata”, agregó Vargas.

Las operaciones preacordadas constituyen una violación al Estatuto Orgánico del Sistema Financiero. “Cuando se trata de acciones que cotizan en Bolsa de Valores, y hay un comisionista de por medio, llegan las sanciones por obstruir la libre competencia. La SFC tiene la facultad para actuar”, explicó Carol Caita, abogada financiera de Paniagua & Tovar Abogados.

En este caso, las autoridades pertinentes tendrían que abrir una investigación a quienes participaron de la compra, incluyendo a los vendedores e intermediarios encargados de la transacción.

“En el caso de la firma comisionista, el órgano regulador puede llegar a cancelarle la autorización para funcionar como tal, y en el caso del consumidor financiero, que sería el inversionista que estuvo preacordando, impondría multas monetarias y restricción de permisos para poder transar directamente en el mercado”, indicó Caita.

Nutresa subió más de 10% el mismo día que se presentó la tercera OPA

En medio de un menor flotante y nivel de negociación de la acción de Nutresa en la Bolsa de Valores de Colombia (BVC), la negociación de unas pocas fracciones llevó a que el título de la compañía de alimentos registrara un aumento de 10% al cierre del pasado 28 de febrero. La acción se congeló a $44.220 luego de que la Superintendencia Financiera de Colombia (SFC) ordenara su suspensión ante una nueva propuesta de OPA presentada por Jaime Gilinski en la cual estipula un pago de US$12,58 por título.

Tras invertir $10 billones desde noviembre de 2021, el empresario caleño alcanzó poder político y económico en el grupo paisa

Hasta el próximo 24 de febrero tiene plazo el mismo GEA u otro interesado para presentar una oferta competitiva por los emisores

En la reunión de este miércoles se discutieron los potenciales conflictos de interés de los miembros de la Junta Directiva