MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Hasta ahora se conoce que la nueva oferta de Gilinski por la empresa de alimentos busca quedarse con hasta 12% de las acciones

Mientras el mercado sigue atento al desarrollo de la estrategia de Jaime Gilinski frente al Grupo Empresarial Antioqueño (GEA), los inversionistas hacen cuentas con la intención de tomar una decisión que les represente buenos rendimientos del capital invertido en Sura y Nutresa.

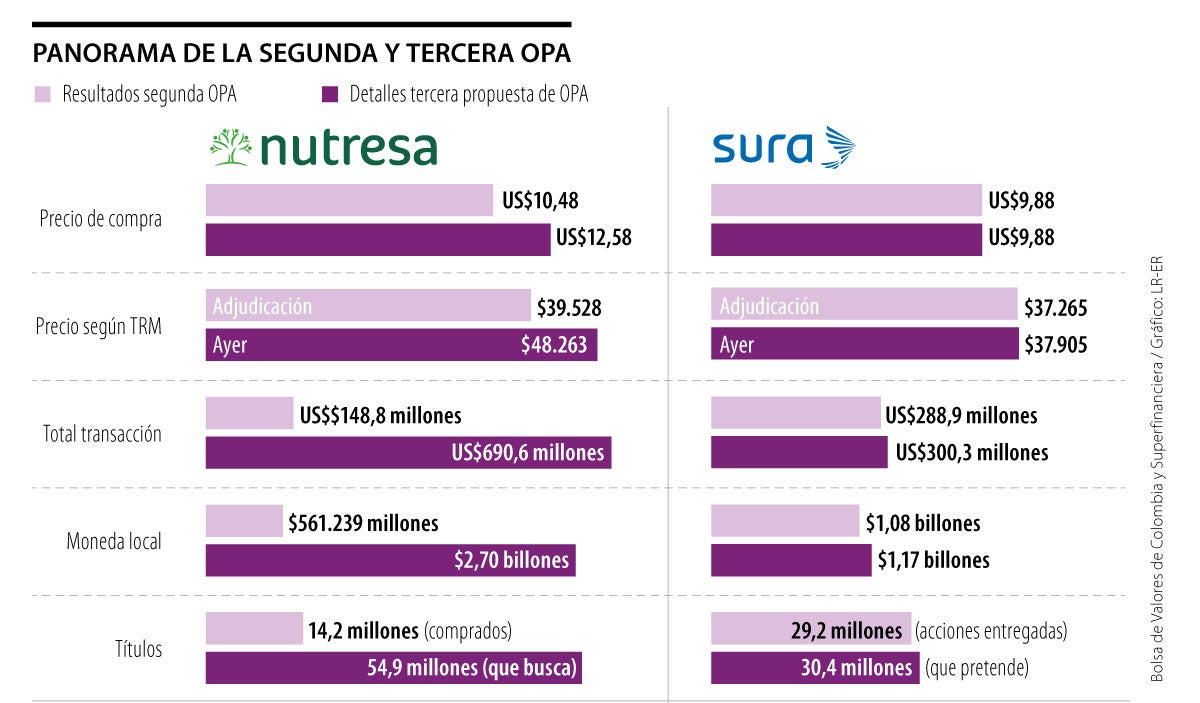

Hasta ahora se conoce que la nueva oferta del empresario caleño por la multilatina de alimentos busca quedarse con hasta 12% de las acciones ordinarias en circulación, lo cual equivale a 54,9 millones de especies. El precio que desembolsaría por cada papel sería de US$12,58 o $48.263, con lo cual completaría el desembolso de US$690 millones.

Uno de los factores que deben tener en cuenta los actuales socios de dichos emisor es el precio objetivo de las comisionistas de bolsa para esta acción en la Bolsa de Valores de Colombia (BVC), cifra que asciende a $28.170. Es así como la opción de compra se encuentra 71,3% por encima de lo que sería el precio de mercado a mediano plazo.

Adicionalmente, si se observa el valor de la acción de Nutresa en los libros contables ($17.787), se evidencia que en el mercado público los títulos del emisor se encuentran 148,61% por encima de lo que se contempla corporativamente. Si se compara esta cifra con la de la tercera OPA, la brecha es de 171,3%.

Diego Márquez, especialista en derecho financiero, corporativo y asociado del bufete Del Hierro Abogados, aseguró que, “si esta oferta está más cerca de los fundamentales de la compañía, o incluso por encima de ellos, el hecho de que decidan no vender podría impulsar a los socios a interponer acciones legales, argumentando que no buscaban beneficiar a la empresa, sino al grupo económico paisa”.

En cuanto a Inversiones Suramericana, el comportamiento es similar. Para el mercado, el precio meta es $27.750, mientras que el valor que ofrece el inversionista en la tercera OPA asciende a US$9,88 o $37.905, lo que muestra una diferencia de 36,5%. Esta nueva compra pretende 6,5% de las acciones disponibles en el mercado.

Respecto a este emisor, el valor contable, tanto de las acciones ordinarias como de las preferenciales, se encuentra en $42.317, mientras que en el mercado se congeló sobre los $31.950.

En este contexto, la cotización de los títulos ordinarios está 24,50% por debajo de lo estimado corporativamente, mientras que las especies preferenciales, que siguen negociándose en la bolsa, se encuentran 46,17% debajo de lo estimado por el mismo emisor.

Si se mide el valor en libros frente a lo que desembolsaría el empresario, la diferencia es de 10,42%, posicionando la oferta por debajo de lo que esperaría la misma compañía que estuviese la cotización de cada papel.

Guillermo Sinisterra, PhD en Economía de la Universidad de Nueva York y profesor de la Universidad Javeriana, señaló que los Gilinski se encontraron con un momento óptimo para hacer las OPA, ya que las acciones colombianas se vieron muy golpeadas durante la pandemia.

“Con este panorama, los emisores no estaban reflejando su verdadero valor y, muchísimo menos, una prima de control. El precio justo no era el que veíamos todos, ya que tenemos un sistema con muy poca demanda, jugadores y estructuras corporativas muy débiles que limitan la negociación”, concluyó.

Nutresa ha subido 101%

Las ofertas de adquisición presentadas por el Grupo Gilinski le han inyectado liquidez al mercado accionario, especialmente a los títulos del GEA. Desde noviembre, la acción de Nutresa ha repuntado 101% y el 28 de febrero cerró con un alza de 10% hasta los $44.220.

Los mayores picos de crecimiento se han dado justo después de que la SFC autoriza la operación y la acción se reanuda en el mercado público. La primera escalada se dio tras presentarse la OPA inicial por US$7,71, cuando la especie de la multilatina de alimentos creció 23,15%.

La siguiente escalada se dio a inicios del segundo mes del año, cuando Gilinski decidió aumentar el precio de su oferta, llegando a los US$10,48 por cada especie. En la bolsa, dicha acción aumentó 49,6% de $27.000 a $40.410. Un caso similar ocurriría una vez se reanude la negociación.

Bancolombia repuntó cerca de 2% en la Bolsa de Valores ayer

Al cierre de la más reciente jornada de la Bolsa de Valores de Colombia (BVC), las acciones de Bancolombia se vieron beneficiadas. La especie ordinaria creció 1,70% a $38.850, con un volumen de negociación de $6.431 millones. Así mismo, el título preferencial repuntó 1,35% a $35.950, con $29.752 millones transados. Otras de las acciones que tuvieron un comportamiento positivo en la bolsa fueron Grupo Argos y su filial cementera.

Hoy se reanudará la cotización de las acciones de Sura y Nutresa en la BVC. El mercado no descarta más ofertas por otras empresas

Los procesos de OPA con la unificación de las Bolsas de Valores han involucrado a compañías como Bavaria, Carulla, Éxito, Promigas, Ccartón de Colombia, Sura y Grupo Nutresa

Las que más han visto crecer su capitalización bursátil son Sura y Nutresa. A estos emisores les siguen Grupo Argos y Bancolombia,