MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Las AFP tienen más de 17% tanto de Sura como de Nutresa, compañías de las cuales podrían vender amplias participaciones

Con las fechas de finalización de las Ofertas Públicas de Adquisición (OPA) por Grupo Sura y Grupo Nutresa en la mira (11 de enero y 12 de enero, respectivamente), la clave para que el Grupo Gilinski consiga una participación estratégica en ambas compañías recae en los fondos de pensiones y los inversionistas minoritarios.

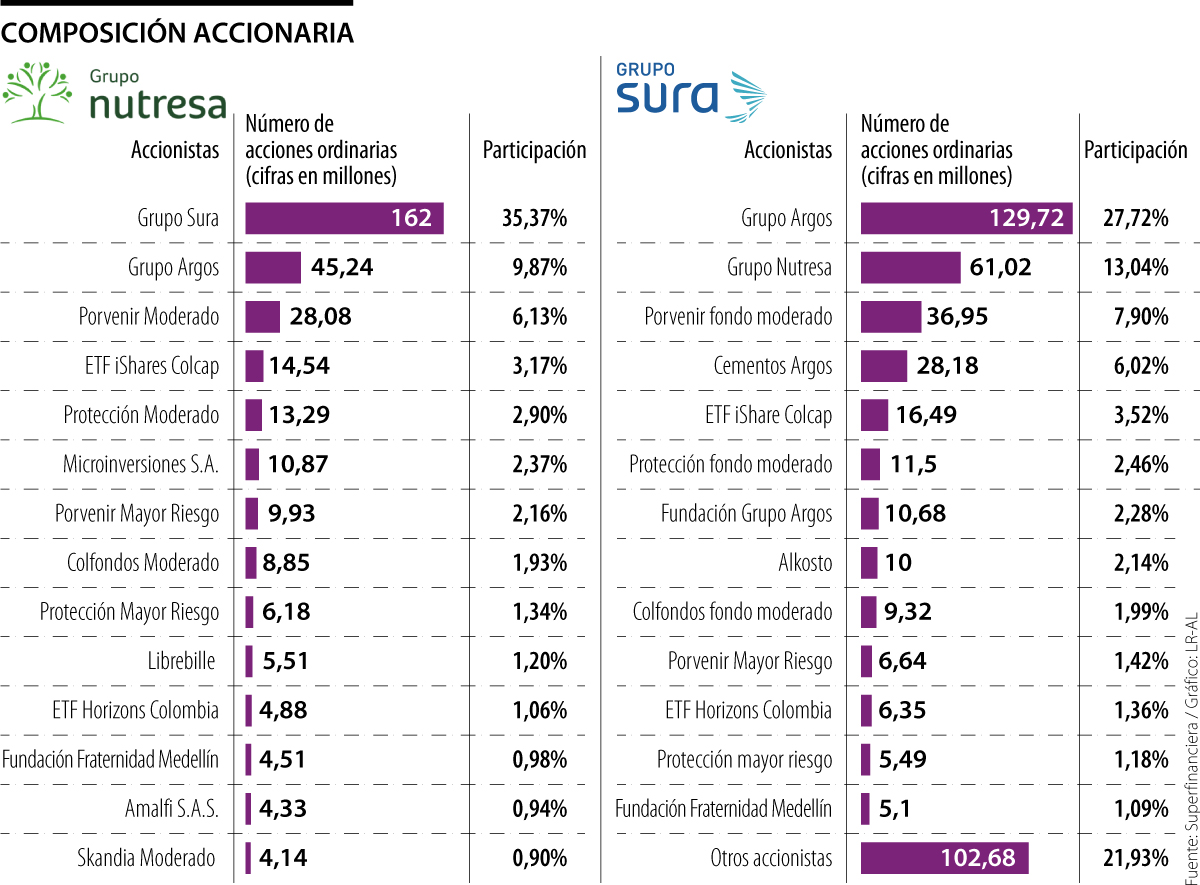

Según la composición accionaria, las Administradoras de Fondos de Pensiones (AFP) poseen 17,85% de Sura a través de los diversos vehículos de pensiones obligatorias y voluntarias que administran.

Este porcentaje es liderado por el fondo moderado de Porvenir, con 7,90%; el moderado de Protección, con 2,46%; y el moderado de Colfondos, con 1,99%.

Estos serían quienes, al final, le dejarían una buena tajada al oferente si se tiene en cuenta que, en teoría, para el sistema debe prevalecer la rentabilidad y el beneficio de sus afiliados y cotizantes, para lo cual son determinantes variables como las expectativas de crecimiento de la compañía, sus resultados financieros y la prima de control, entre otros.

Para Jorge Llano, ex vicepresidente técnico de la Asociación Colombiana de Administradoras de Fondos de Pensiones (Asofondos), “desde el punto de vista legal, nada obliga a vender en este momento y debe prevalecer el beneficio a largo plazo. Aun así, si técnicamente se concluye que los fondos debían salir de sus posiciones y no lo hicieron, reputacionalmente tendría un efecto negativo”.

Un caso similar se observa en Nutresa. Allí los fondos poseen más de 17% de la empresa de alimentos, liderando el listado el fondo moderado de Porvenir, con 6,13%; el fondo moderado de Protección, con 2,90%; el fondo de mayor riesgo de Porvenir, con 2,16%; y el fondo moderado de Colfondos.

Andrés Moreno, analista bursátil, aseguró que “los fondos de pensiones tienen una estrategia de largo plazo. En el caso de Sura, es probable que hagan una venta parcial, mientras que, en Nutresa, podríamos ver una salida mucho más extensa. Los extranjeros y los fondos bursátiles también van a irse con el fin de encontrar mejores retornos”.

La movida de Nutresa

La compañía de alimentos informó que estudiará la integración de socios estratégicos. Según la empresa, la idea es atraer capital que vaya acorde con su propósito, por lo que además se contempla ingresar a mercados internacionales de mayor liquidez y profundidad.

Así mismo y para definir inhabilidades con ocasión de la OPA presentada por Sura, de la cual posee 13%, convocó a Asamblea de Accionistas extraordinaria para el próximo 4 de enero de 2022 a las 9:00 a.m.

Colfondos sería uno de los mayores vendedores de Nutresa hasta ahora

Luego de que el pasado jueves se registraron 47 nuevas aceptaciones de oferta por los títulos del Grupo Nutresa, que equivalían a 12,70 millones de acciones, se conoció que la AFP Colfondos habría sido una de las mayores vendedoras de la jornada. La semana cerró con 861 aceptaciones de OPA que equivalen a 19,83 millones de especies o 6,92% del máximo que busca Nugil (62,62%). Sin embargo, el oferente tiene la posibilidad de modificar los topes especificados en el cuadernillo de oferta con el objetivo de quedarse con el monto registrado.

Mañana se llevará a cabo la asamblea extraordinaria de Sura y Cementos Argos. Además, el 24 se reunirán los socios de Nutresa

Según cifras de la Superfinanciera, las AFP vendieron más de $6 billones que tenían invertidos en Nutresa y Sura en medio de las OPA

Gabriel Gilinski y José Luis Suárez saldrán del órgano directivo; y se prevé que los reemplacen Sergio Restrepo y Andrés Bernal Correa