MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

En el largo plazo, el constante desequilibrio entre ahorro e inversión se explica por la incapacidad de generar flujos de ahorro suficientes para cubrir las crecientes necesidades de inversión.

Esa deficiencia se cubre con la inversión externa y diferentes mecanismos de deuda externa que, en ambos casos, es atracción de ahorro externo. Ni el raquítico mercado de capitales ni el ahorro forzoso llenan las expectativas.

El ahorro forzoso colombiano proviene de la obligatoriedad de cotizar en el sistema pensional, en la perspectiva de construir y consolidar Fondos de Ahorro permanente que garanticen la sostenibilidad del sistema.

Esa obligatoriedad está establecida en la Ley 100/93, según la cual toda persona que trabaje debe aportar el 16% de su ingreso mensual a ese fondo, compartido con el empleador, y dejarlo allí hasta que cumpla requisitos de pensión, al menos el de edad.

Según la Geih del Dane, la población económicamente activa PEA es de 26,2 millones de personas, de las cuales 23,7 millones trabajan efectivamente.

Según la información suministrada por la Superfinanciera, entre los afiliados a los cuatro fondos de capitalización y a Colpensiones, sin contar fondos especiales ni exceptuados, hay un universo de 26,1 millones, que subiría hasta 26,8 millones si se agregan militares, policías y maestros, es decir, técnicamente toda la PEA está afiliada a algún fondo pensional, por tanto, habría cobertura universal.

Esa cobertura universal es ficción, se genera por lo forzoso del ahorro y su permanencia en un fondo hasta cumplir edad de retiro. La realidad es la existencia de una población que trabaja de manera discontinua y con ingresos inestables, de tal manera que solamente cotiza regularmente 10,3 millones de personas, 39% de los afiliados, distribuidos en 7,6 millones en fondos de capitalización o Rais y 2,7 millones en Colpensiones o RPM, y no siempre son las mismas personas.

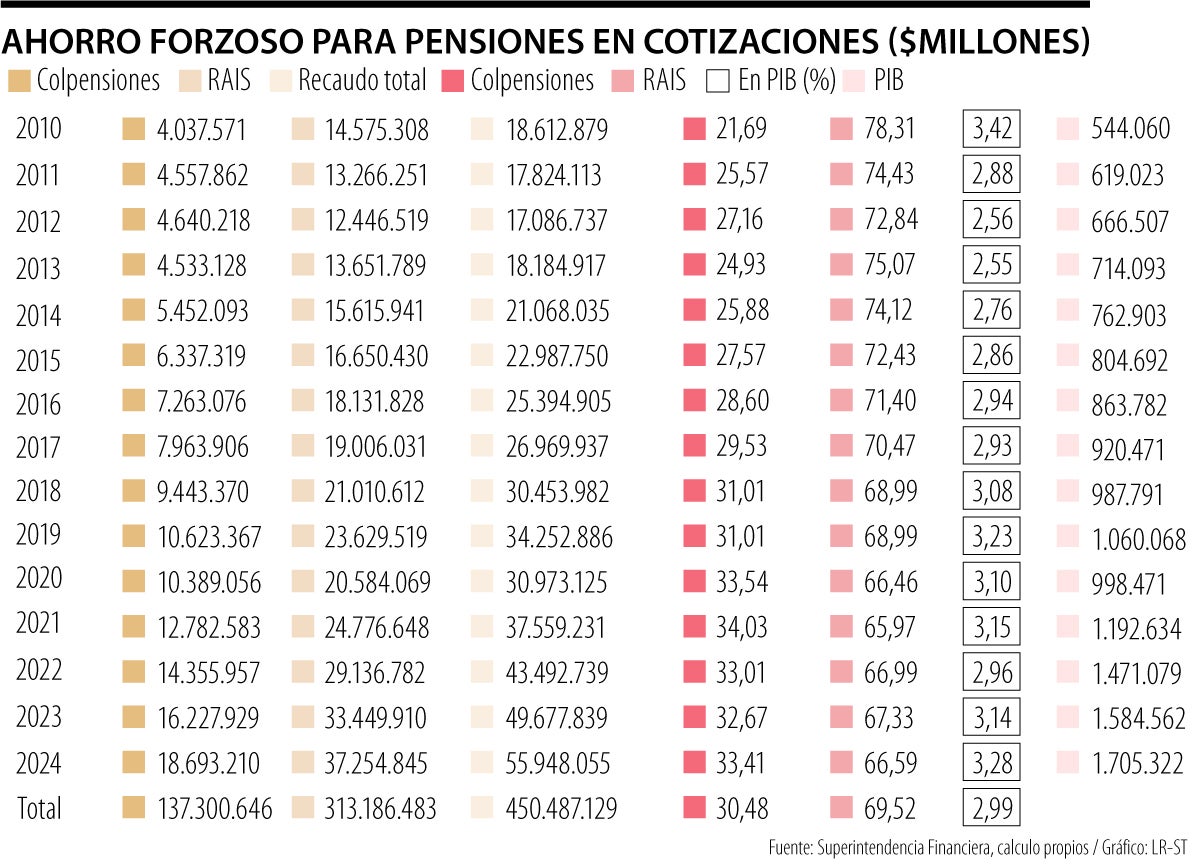

Entre enero de 2010 y diciembre de 2024, se recaudaron por cotizaciones, a precios corrientes, $450,5 billones (cuadro), de los cuales $313,2 billones, 69,5% llegaron a los fondos de capitalización, y $137,3 billones o 30,5% a Colpensiones.

La salida masiva de afiliados al antiguo Seguro Social hacia los fondos de capitalización se dio en los años 90 del siglo pasado, mientras el proceso inverso se da de 2010 hacia acá, afiliados que salen con su ahorro y aumentan la base de cotizantes de Colpensiones.

Dos tendencias se reflejan en los últimos quince años: i) el lento incremento del ahorro forzoso en el PIB, de un mínimo de 2,55%, en 2013, se llega a 3,28% en 2024, para un promedio de 3% anual, y ii) la mayor participación de Colpensiones en el recaudo, desde 21,7% hasta 33,4%.

La competencia entre Rais y RPM, aprobada en la Ley 100/93, se decantó por el paulatino proceso de traslado hacia RPM, en la medida que se acerca la edad de retiro y se compara la tasa de reemplazo. La reforma pensional, Ley 2381 de 2024, elimina esa competencia y vuelve los dos regímenes complementarios, organizando el traslado y garantizando que ese ahorro siga siendo de los cotizantes. El reto es aumentar el número de cotizantes y el ahorro anual.

cuando hay tanta desigualdad de la cual se queja el gobierno, pero ayuda y promueve con sus acciones a ahondarla para crear más división y resentimiento

El alcalde Galán está fracasando en seguridad en Bogotá y su mayor problema es la inoperancia para combatir el sicariato. Ya no puede haber excusas. No se puede vivir en una ciudad en la que caminar de tanto miedo

El caso más patético era y sigue siendo el de Air-e y lo que llevó a su intervención fue su insolvencia, iliquidez y falta de caja, situación esta que, lejos de resolverse