MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Elaborado por Juan Roa*

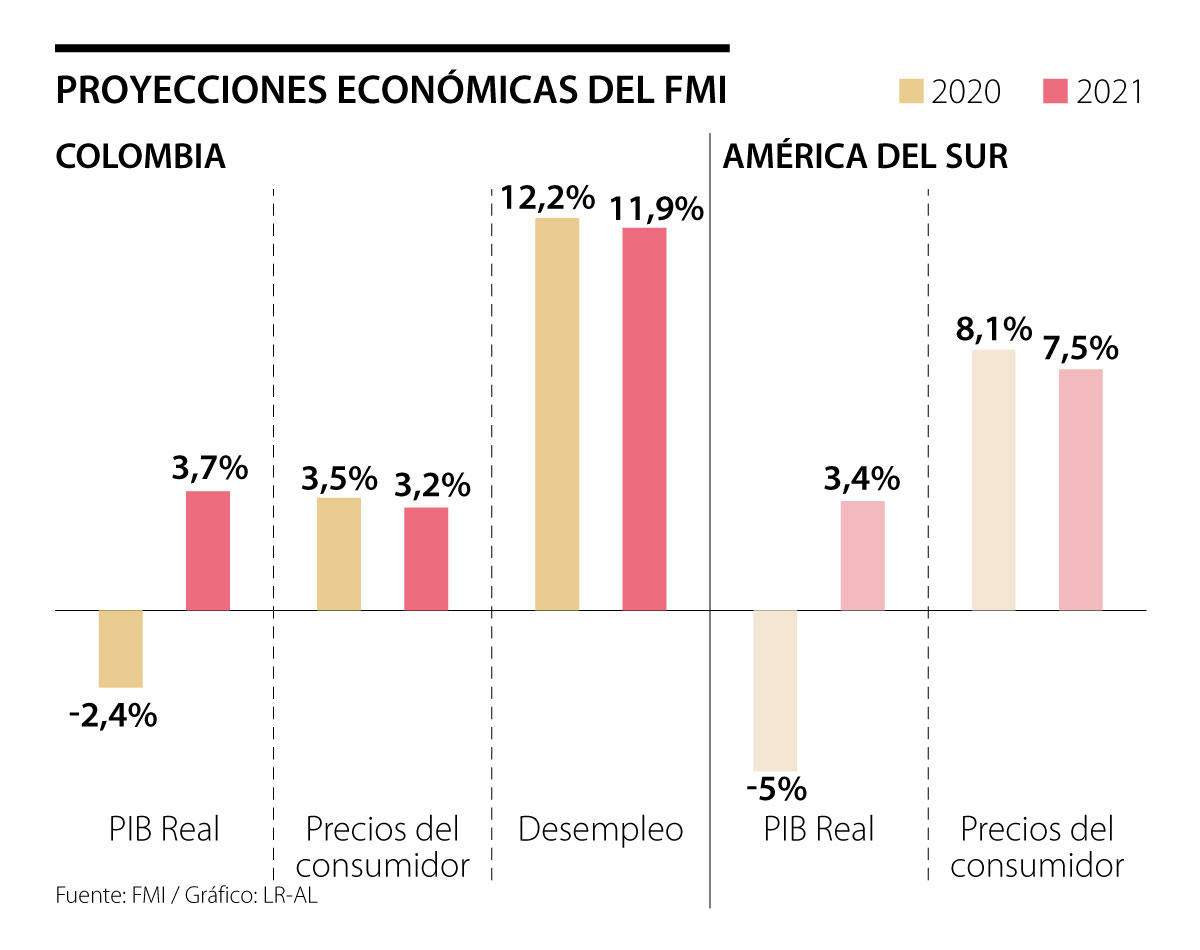

Hoy es claro que el coronavirus no solo es una pandemia viral sino también económica. El FMI espera un decrecimiento de 3% en el PIB mundial. En cuanto a Colombia, el FMI pronostica un crecimiento del PIB de -2,4%, una inflación de 3,2% a fin de año, una tasa de desempleo del 12,2% y un déficit en cuenta corriente de -4,6%.

Por parte de Econometría Consultores, se espera una caída en el crecimiento económico entre -2,5% y 3,9%, un déficit en cuenta corriente de -5,5%. Respecto a los otros indicadores no hay discrepancias importantes pues se espera una inflación de 3,5% a fin de año y una tasa de desempleo de al menos 12,6%. Colombia está más cerca de la crisis de 1998 que de la crisis del 2008.

En el mundo, la respuesta convencional en política monetaria ha sido la reducción de tasas de interés y la ampliación del quantitative easing, expandiendo la oferta de dinero mediante la compra de activos financieros. Por su parte, la Reserva Federal ha permitido operaciones swap para otros bancos centrales proveyendo así dólares a las economías emergentes con el fin de evitar devaluaciones aún más pronunciadas asociadas a la incertidumbre generada por el coronavirus.

Si bien estas medidas son útiles, son insuficientes. En particular, los canales normales de transmisión de la política monetaria se bloquean en tiempos de cuarentena y de incertidumbre. El mayor nivel de riesgo hace que los bancos comerciales otorguen menos créditos que en situaciones normales. Lo anterior hace que la política monetaria sea menos efectiva.

Es por esto mismo que el Banco de la República ha bajado incluso el encaje bancario, para proveer más liquidez a la economía. En estos momentos, la efectividad de la política monetaria estaría dada por sus efectos en el endeudamiento de los gobiernos, los cuáles podrían acceder a recursos de los bancos centrales a un menor costo.

Por lo anterior, se han dado respuestas fiscales extremas. Las respuestas en los países desarrollados han sido de aproximadamente un 7% del PIB, mientras que, en los países latinoamericanos, esta respuesta es cercana al 3% del PIB, en promedio. Hay una serie de políticas fiscales y monetarias que podría ser de utilidad en esta coyuntura: subsidios a la nómina; garantías para endeudamiento; transferencias monetarias a los hogares; y lo que se ha denominado el dinero helicóptero.

Respecto a la primera medida, la propuesta de Botero y Lora consiste en subsidiar totalmente el primer salario mínimo de todos los trabajadores de sectores inhabilitados por el aislamiento obligatorio, por la duración de este mismo, siempre y cuando mantengan el empleo. La forma de financiación de este gasto por parte del gobierno colombiana requeriría el uso de liquidez por parte del Banco de la República. Esta medida, sin embargo, solo es útil para los trabajadores formales pues es sobre ellos que se puede hacer vigilancia de si continuaron trabajando o no, mediante PILA.

Otra medida alternativa que ha planteado el Gobierno es el cubrimiento por parte del Fondo Nacional de Garantías de los préstamos empresariales para pago de nómina, lo cual ayuda a las que no tienen la solvencia, pero les difiere el problema.

Las medidas anteriores son útiles, pero solo afectan a la población formal, lo que hace necesario pensar en los informales. En este aspecto, el gobierno colombiano mediante el programa de Ingreso Solidario está entregando $160.000 a tres millones de hogares pobres y vulnerables colombianos.

Sin embargo, se requieren acciones para toda la población, particularmente para los informales no pobres, quienes están altamente afectados, pero no son parte del programa de Ingreso Solidario. En este sentido, Econometría plantea una transferencia de $120.000 para el resto de los hogares (aproximadamente 10 millones de hogares, según el censo de 2018) lo que implicaría un gasto adicional del 0,1% del PIB de 2019 (una sola transferencia). Algo factible.

El dinero helicóptero es el nombre que se le da a la financiación del gasto público mediante emisión de dinero por parte del banco central. Vale la pena recordar que el precio del petróleo hoy se encuentra a niveles de US$25 por barril (aunque puede subir por los acuerdos recientes de la OPEP, pero difícilmente supere los US$35 por barril) y que el gasto gubernamental de 2020 se planeó con US$60 por barril, razón por la cual el gobierno colombiano cuenta con una seria restricción en sus ingresos.

En vez de que el gobierno financie el incremento del déficit fiscal con una reforma tributaria, el Banco de la República podría financiar parte de los recursos del gobierno durante esta coyuntura, de forma que no sea necesaria una reforma tributaria.

Sin embargo, el dinero helicóptero podría genera un riesgo de mayor inflación, aunque esto no parece ser un problema para Colombia, pues se trataría de algo temporal que no afectaría las expectativas de los agentes económicos y al estar en recesión se esperarían presiones deflacionarias. Finalmente, el Banco de la Republica ha demostrado ser una entidad lo suficientemente independiente como para que este tipo de medidas no comprometan su credibilidad en el futuro.

Ahora bien, antes de llegar a esta medida de dinero helicóptero se hace necesario, desde lo monetario, agotar otras medidas. En estos momentos la tasa de interés es relativamente alta y se podría disminuir de forma importante, a un terreno de 2-2,5% a fin de 2020, o incluso más en caso de ser necesario.

El asunto constitucional radica en determinar si las inversiones forzosas forman parte de la política de regulación de la actividad bancaria o de la política crediticia

Resulta clave entrenar a los líderes en conversaciones significativas, ya que un buen jefe es capaz de detectar tempranamente señales de desconexión y abrir espacios de diálogo antes de que el distanciamiento se profundice