MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

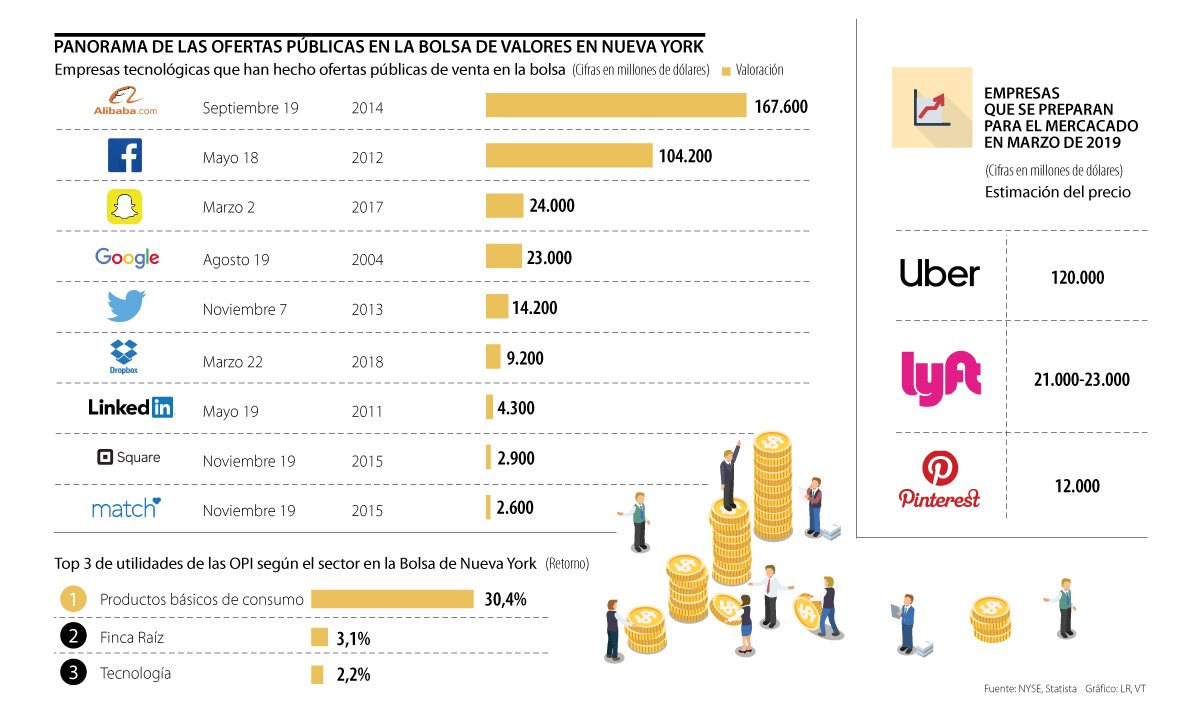

Según el último balance entregado por el mercado bursátil en Nueva York, es el segundo sector de la tecnología es el que más tuvo éxito en las OPI que realizó durante 2018 con un retorno a la inversión de 2,2%

Con un peso de 18% en Nasdaq y 20% en Standard & Poor’s 500, las empresas tecnológicas se perfilan como los jugadores más relevantes de los principales mercados bursátiles en Estados Unidos. Es por eso, que cada vez que una gigante de este sector decide lanzar una Oferta Pública Inicial (OPI) al mercado, los inversionistas se mantienen en vilo por la valoración que tendrán al volverse públicas.

Uber, Lyft y Pinterest, son las siguientes compañías que prometen causar revuelo en los mercados, pues durante este mes y el siguiente, incursionarán en Wall Street y esperan una valoración cercana a US$150.000 millones.

“Los dueños de las empresas con el tamaño de las tecnológicas tienen que salir a bolsa eventualmente esperando un retorno de las inversiones, pues es la única manera de liquidar el gasto inicial sin perder la autonomía en sus decisiones”, dijo Mario Acosta, jefe de investigaciones en Ultraserfinco.

Según el último balance entregado por el mercado bursátil en Nueva York, el sector de la tecnología es el segundo que más tuvo éxito en las OPI que realizó durante 2018 con un retorno a la inversión de 2,2%. El primer lugar lo ocuparon los productos básicos de consumo, con 30,4%; y el segundo la finca raíz, con 3,1%.

Uber busca alta cotización

La app de servicios de transporte Uber tiene la meta de valorizarse en US$120.000 millones el próximo mes, lo que podría ubicarla como la más importante del año y una de las cinco más relevantes en toda la historia del mercado, según indicaron los expertos.

“En el caso de Uber, son muchos los fondos de inversión involucrados en la composición de la compañía. Con su salida en bolsa libera esa acumulación”, añadió Acosta.

Para que la compañía logre su meta, solo tiene que poner en bolsa 16% de sus participaciones y convencer a pocos fondos de inversión.

Lyft se promociona

El competidor directo de Uber, con base en San Francisco, espera una valoración entre US$21.000 millones y US$23.000 millones. La compañía ya comenzó su denominado roadshow con inversores de Nueva York y Boston, donde ha promocionado incluso acciones restringidas y otras para empleados a las que no tienen acceso inmediato.

“Lyft es una empresa mucho más pequeña en comparación con Uber, pero podría dar buenos resultados en bolsa gracias al desempeño estable que ha tenido en el mercado de Estados Unidos”, dijo Camilo Thomas, analista de Alianza SCB.

La empresa, cuenta con una participación de 39% en el mercado norteamericano y tuvo ingresos por US$2.280 millones el año pasado.

Con la meta de cotizarse en US$12.000 millones, el buscador de imágenes quiere pisar fuerte en la bolsa y adherirse a la tendencia de las demás compañías. De acuerdo con los analistas, la empresa deberá recibir US$1.500 millones para alcanzar su meta.

No es la primera vez que esta empresa, que parecía estar en el olvido del mundo tecnológico, se lanza en la búsqueda de capitales. Durante 2017, inició una ronda de financiación en la que percibió US$150 millones y espera superar la meta en el mercado público.

De acuerdo con información de la EIA, las reservas estratégicas de petróleo estadounidenses llegaron a niveles de 1982 luego del anuncio de Trump

El indicador de solicitudes de compra de vivienda de la MBA aumentó 7,8%, el mayor desde principios de enero. El índice de actividad de refinanciamiento subió ligeramente

La medida, sujeta a la aprobación de la NFL, cambiará la propiedad de una franquicia valorada en US$10.300 millones para 2025