MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

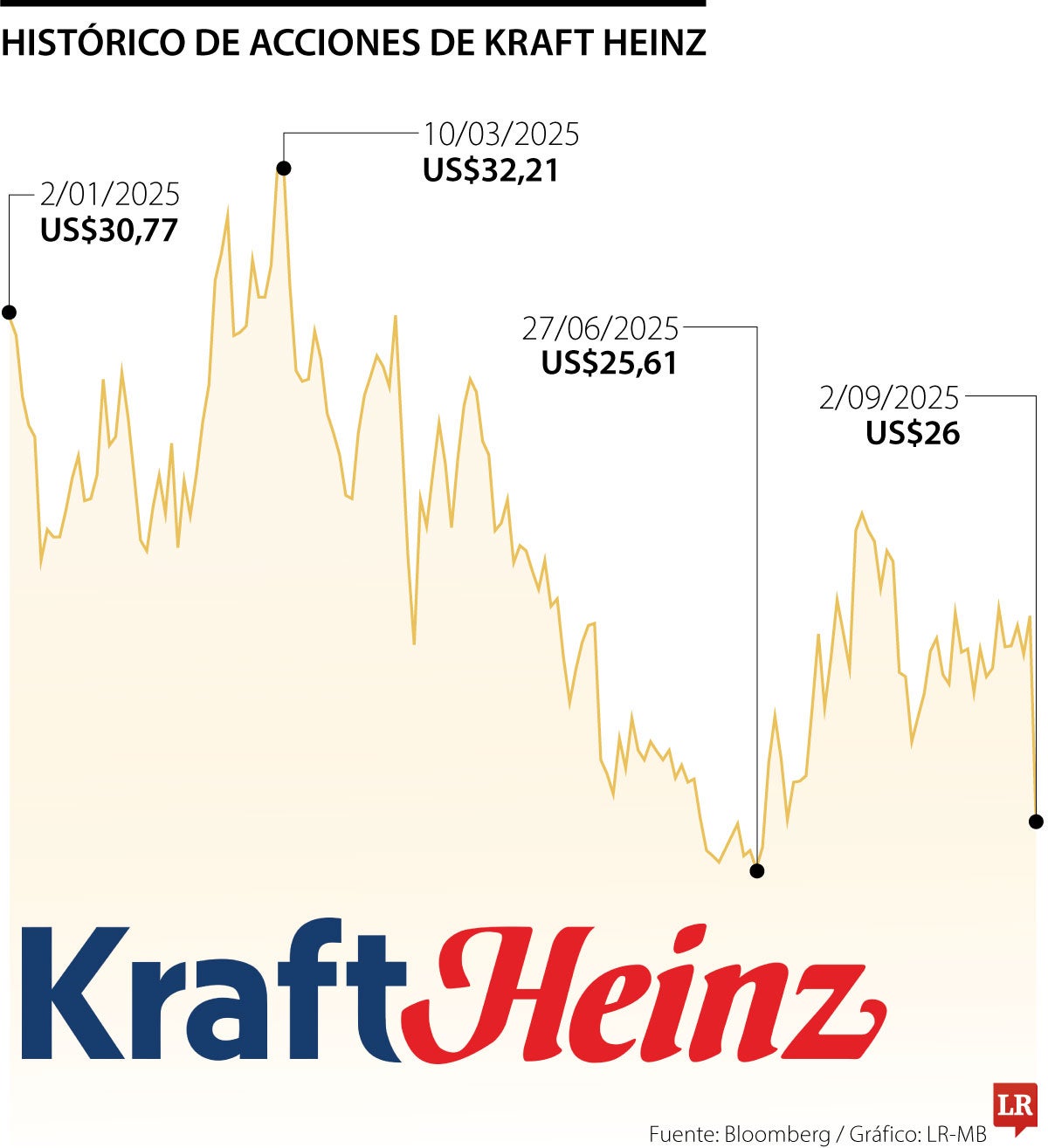

Histórico accionario de Kraft Heinz.

La escisión llega debido a que acción de Kraft Heinz Co. ha caído alrededor de 14% este año, detrás de una ganancia de 9% en el S&P 500

Kraft Heinz dijo el martes que planea dividirse en dos compañías separadas, deshaciendo un mega acuerdo iniciado hace una década que convirtió al fabricante de Kraft Mac & Cheese en uno de los mayores vendedores de alimentos envasados del mundo.

Tras la escisión, una empresa venderá el kétchup Heinz, otros condimentos icónicos y comidas preparadas, que constituyen sus marcas globales de mayor crecimiento, con US$15.400 millones en ventas anuales. La otra empresa incluirá productos de alimentación de menor crecimiento, como los hot dogs Oscar Mayer y Lunchables, que actualmente generan ingresos de US$10.400 millones.

Las acciones de Kraft Heinz cayeron hasta 5,5%, su mayor caída desde el 12 de febrero. La acción ha caído alrededor de 14% este año, detrás de una ganancia de 9% en el S&P 500.

El objetivo de la escisión es canalizar productos básicos de alimentación con bajo rendimiento hacia una nueva entidad que se espera genere un flujo de caja estable, a la vez que otorga a las salsas y productos para untar de mayor rendimiento de la compañía mayor margen de crecimiento. Los ejecutivos afirmaron que esperan que cada negocio se beneficie de una mayor atención tras la escisión, que se producirá mediante una escisión exenta de impuestos. Los nombres de las dos empresas se determinarán más adelante.

“La complejidad de nuestra estructura actual dificulta la asignación eficaz de capital, la priorización de iniciativas y el crecimiento en nuestras áreas más prometedoras”, afirmó Miguel Patricio, presidente de Kraft Heinz. “Al separarnos en dos compañías, podemos asignar la atención y los recursos adecuados para desarrollar el potencial de cada marca”.

La división de Kraft Heinz sigue a separaciones similares de otras empresas de alimentos y bebidas, incluidas Kellogg, que se dividió en dos empresas en 2023, y Keurig Dr Pepper, que recientemente dijo que desharía un acuerdo de 2018 que unió sus negocios de café y bebidas.

El último anuncio deshace una fusión de US$46.000 millones de hace una década que unió a dos marcas icónicas. Ese acuerdo , orquestado por 3G Capital y Berkshire Hathaway Inc. de Warren Buffett, forjó un gigante de la industria poco antes de que nuevas fuerzas comenzaran a transformar las compras de los estadounidenses, incluyendo una mayor demanda de alimentos más saludables y menos procesados, nuevos medicamentos para bajar de peso y una creciente inflación que ha llevado a los consumidores a reducir sus gastos.

“La escala por sí sola no es suficiente”, declaró el martes el director ejecutivo Carlos Abrams-Rivera en una conferencia telefónica con analistas. La separación “nos permite asegurarnos de mantener ese nivel de enfoque de cara al futuro, manteniendo al mismo tiempo una escala que considero importante para competir en este mercado”.

Abrams-Rivera, quien señaló que anteriormente trabajó en la marca de fiambres Oscar Mayer, asumirá el cargo de director ejecutivo de la empresa de comestibles tras la escisión. Patricio afirmó que la junta directiva eligió a Abrams-Rivera para el cargo debido a su experiencia previa.

En un momento en que muchos consumidores se están alejando de los alimentos altamente procesados, Abrams-Rivera dijo en una entrevista el martes que la empresa de comestibles continuará destacando sus esfuerzos para reducir el azúcar y el sodio y enfatizar los altos niveles de proteína de productos como las carnes frías de Oscar Mayer. “Esto nos dará la oportunidad de realizar más inversiones en capacidad y recursos para seguir desarrollando nuestra cartera y ofrecer más opciones de bienestar para las familias”, afirmó.

La empresa de comestibles también comercializará el queso Kraft Singles, las bebidas Capri-Sun y el café Maxwell House, mientras que la de condimentos incluirá el queso crema Philadelphia. Kraft Heinz indicó que la división completa de las marcas se anunciará más adelante. Kraft Heinz dijo que no planea cambiar la ubicación de sus oficinas centrales en Pittsburgh y Chicago.

En mayo, Abrams-Rivera declaró que Kraft Heinz estaba considerando posibles transacciones estratégicas, sin proporcionar más detalles. Aclaró que la compañía priorizaba sus marcas de mayor rendimiento, como el kétchup Heinz y los macarrones con queso Kraft, con el objetivo de convertirse en una potencia en salsas y comidas.

Kraft Heinz está trabajando con una empresa de reclutamiento para encontrar un CEO para la segunda compañía, actualmente denominada la “compañía de elevación del sabor global”. La compañía dijo que espera que la transacción se cierre en la segunda mitad de 2026, con la separación supervisada por John Cahill, vicepresidente de la junta y anterior director ejecutivo de Kraft Foods Group, Inc.

Kraft Heinz dijo que ambas compañías deberían mantener las calificaciones de grado de inversión y que la deuda existente de la compañía será en gran medida una obligación de la empresa de condimentos o refinanciada. La compañía afirmó que espera mitigar una parte sustancial de los aproximadamente US$300 millones en disinergias que generará la división. Abrams-Rivera afirmó que no prevé recortes de empleo. “Este no es un ejercicio para que hagamos ningún tipo de despido”, dijo en la entrevista.

Abrams-Rivera afirmó que la junta directiva no discutió ni contempló la posibilidad de que ninguna de las nuevas empresas fuera adquirida por una entidad privada. Sin embargo, la compañía indicó en sus declaraciones preparadas que cada una de las nuevas entidades podría llevar a cabo futuras fusiones y adquisiciones.

La medida de Kraft extiende la reestructuración de la industria alimentaria estadounidense en un momento en que está bajo el escrutinio de los consumidores y los reguladores gubernamentales. En 2023, Kellogg Company escindió su negocio de cereales, WK Kellogg Co., y sus marcas de snacks, como Pringles y Cheez-It, en Kellanova. Ambas están en vías de ser adquiridas por sociedades anónimas cerradas, lo que lleva a los analistas a predecir un destino similar para las nuevas unidades de Kraft Heinz.

Mars Inc. anunció que compraría Kellanova por casi US$36.000 millones en agosto de 2024, y en julio el fabricante de dulces italiano Ferrero International SA acordó comprar WK Kellogg por un valor empresarial de US$3.100 millones. Las empresas de alimentos también están en la mira del Secretario de Salud y Servicios Humanos, Robert F. Kennedy Jr., quien ha instado a los estadounidenses a consumir menos alimentos ultraprocesados y ha presionado a los productores para que dejen de usar colorantes artificiales.

Precios al consumidor aumentaron 4,44% con respecto al año anterior, ligeramente por encima de la estimación mediana de 4,43%

En 2006, cuando se hicieron públicas las primeras acusaciones contra Epstein, el jefe de policía de Palm Beach recibió una llamada de Trump

Anunció el martes en un comunicado que cubrirá la comisión de rescisión de US$2.800 millones que Warner deberá pagar a Netflix si rescinde el acuerdo ya pactado