MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Paramount ofrece indemnizar US$2.800 millones por ruptura de acuerdo con Warner

Anunció el martes en un comunicado que cubrirá la comisión de rescisión de US$2.800 millones que Warner deberá pagar a Netflix si rescinde el acuerdo ya pactado

Paramount Skydance realizó mejoras a su oferta hostil por Warner Bros. Discovery, intensificando los esfuerzos para atraer accionistas a su oferta en lugar de una rival de Netflix.

Paramount anunció el martes en un comunicado que cubrirá la comisión de rescisión de US$2.800 millones que Warner Bros. deberá pagar a Netflix si rescinde el acuerdo ya pactado con el gigante del streaming. Respaldará la refinanciación de la deuda de Warner Bros. y pagará US$1.500 millones en comisiones asociadas, si fuera necesario.

Para subrayar la confianza de Paramount de que obtendrá una rápida aprobación regulatoria para su oferta, la compañía dijo que pagará una "tarifa de tictac" a los accionistas de Warner Bros. de US$25 centavos por acción por cada trimestre que la transacción no se cierre después del 31 de diciembre.

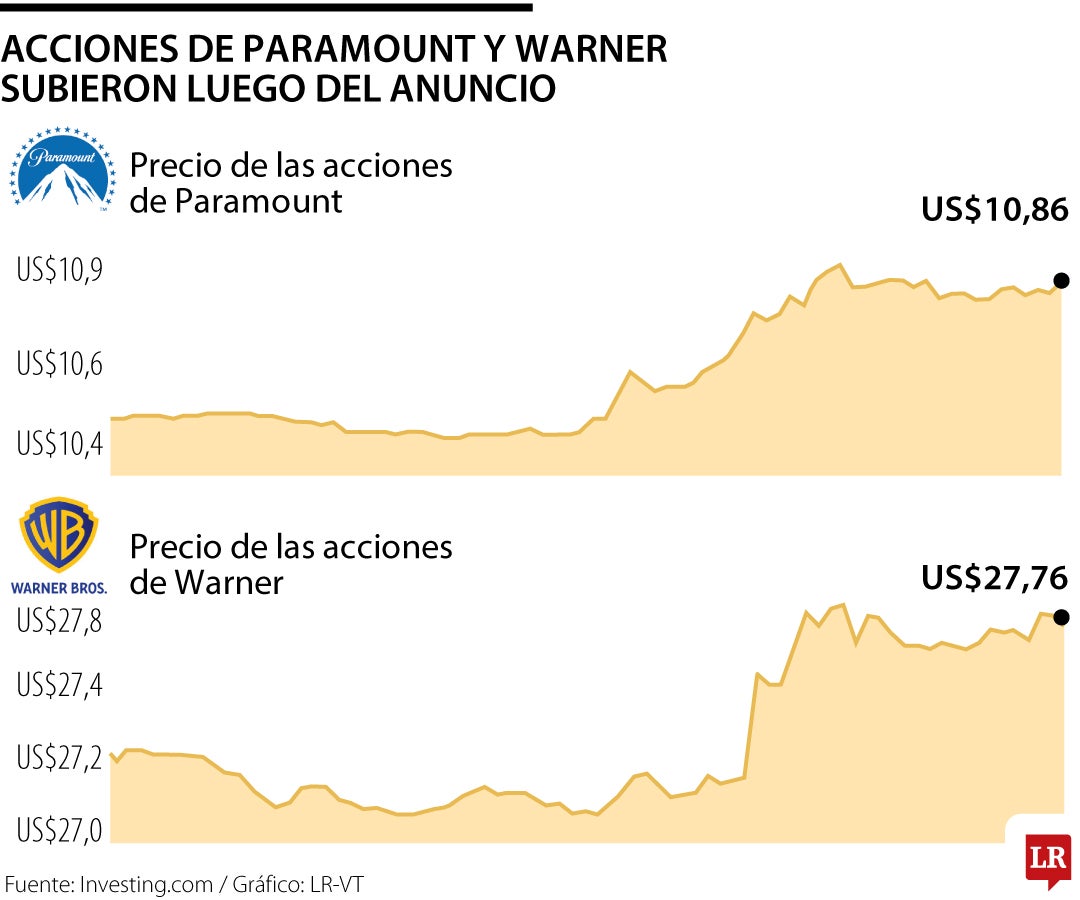

Las acciones de Paramount y Warner Bros. subieron más de 1% tras el anuncio. Netflix fue la que más subió, 2,5%, lo que sugiere que los inversores que se han mostrado escépticos ante la transacción podrían alegrarse de que Paramount ofrezca una mejor alternativa.

Paramount lleva meses persiguiendo agresivamente a Warner Bros. La compañía de cine y televisión, liderada por David Ellison, se sorprendió cuando la junta directiva de Warner Bros. acordó vender sus estudios y el servicio de streaming HBO Max a Netflix por US$27,75 por acción, equivalentes a US$82.700 millones.

Warner Bros., que ha rechazado múltiples propuestas de Paramount, ha dicho que pedirá a los accionistas que voten sobre la transacción de Netflix en abril.

Paramount dijo que ha cumplido con una segunda solicitud de información del Departamento de Justicia sobre su oferta, un hito que desencadena un período de 10 días para que los reguladores respondan.

Demostrar que tiene ventaja ante los reguladores es clave en la estrategia de Paramount para frustrar la adquisición planeada por Netflix de los estudios y negocios de streaming de Warner Bros. Si Paramount logra superar ese período de espera, podría usarlo como señal de aprobación gubernamental y usarla para intentar convencer a los accionistas de Warner Bros. de que voten en contra de la transacción con Netflix.

Paramount informó que el compromiso de capital de la familia Ellison y sus socios asciende a US$43.600 millones. El grupo planea solicitar préstamos adicionales de US$54.000 millones a Bank of America, Citigroup y Apollo Global Management.

Las políticas fronterizas y de inmigración de Trump habían sido populares entre el electorado durante gran parte del año pasado

La región del Orinoco está ahora produciendo poco más de 500.000 bpd tras aumentos el fin de semana en varios proyectos

En un informe difundido días atrás explica que el stock de IED en 2024 fue de US$36.803 millones lo que representó 45% del Producto Interno Bruto