MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El promedio del tiempo de respuesta de las apps bancarias creció 19,5% en Latinoamérica entre marzo y abril de 2020, mientras que para el mercado Colombiano el alza fue de 4,9%

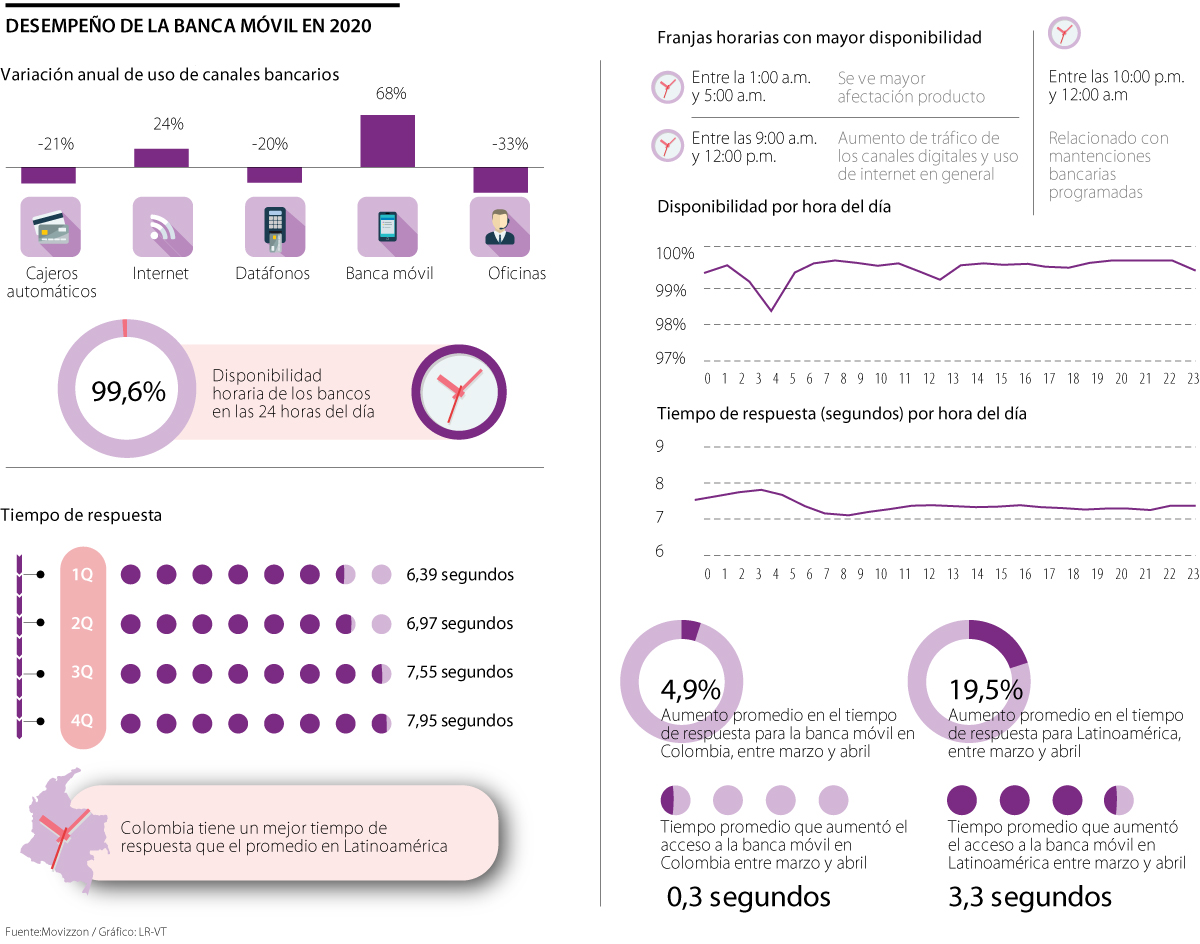

El último estudio sobre el desempeño de la banca móvil en 2020 realizado por Movizzon, una fintech que trabaja con más de 25 bancos en 10 países para monitorear al usuario final en canales digitales, reveló que el uso de las oficinas bancarias decreció 33% en el año de la pandemia. Otros canales bancarios que cayeron fueron los cajeros automáticos (-21%) y los datáfonos (-20%), mientras que la banca móvil creció 68% y los servicios en internet 24%.

Este estudio se realizó a través de un enfoque de medición de tipo ‘benchmark’, es decir, se hicieron mediciones las 24 horas del día, los siete días de la semana en una muestra de seis bancos colombianos y otros de la región.

La investigación de Movizzon también midió los tiempos de respuesta de las apps bancarias, a través de un sistema robotizado que toma control de un smartphone real y ejecuta un flujo de medición, que para efectos de la investigación fue apertura de la app y registro.

La empresa dispuso una infraestructura de monitoreo que permite hacer mediciones desde los operadores de internet más representativos de Colombia y considera tanto los factores internos como externos que impactan en la experiencia del usuario final. La fintech midió desde equipos conectados a operadores de internet en Colombia y definió como timeout un tiempo máximo de 30 segundos para que el canal respondiera correctamente.

El monitoreo reveló que durante 2020 el tiempo de respuesta de la banca móvil creció. Para el primer trimestre del año se estableció en 6,39 segundos, en el segundo 6,97, en el tercer periodo del año fue 7,55 segundos y para el último la cifra se ubicó en 7,95, en lo corrido del año hubo un aumento absoluto de 1,5 segundos.

Pese al aumento, Colombia está mejor posicionada frente a América Latina. El promedio en el tiempo de respuesta para Latinoamérica, entre marzo y abril de 2020, creció 19,5% mientras que en Colombia el crecimiento fue de 4,9%; en términos de tiempo, el aumento para la región fue de 3,3 segundos y en el país fue solo de 0,3 segundos.

Hismael Alayo, business manager Movizzon, aseguró que estos tiempos responden principalmente a dos causas: la demanda del uso de canales digitales se disparó notablemente dado el aislamiento por la pandemia; y el aumento en el tráfico en internet, lo que ha hecho que los operadores de telecomunicaciones hayan registrado mayor lentitud o afectación en sus servicios.

“De acuerdo con Google, el tiempo promedio que una persona espera que un canal digital cargue, no debe superar los tres segundos”, dijo Alayo, quien además agregó que el tiempo hoy en día es clave para que el cliente tenga una buena experiencia en los canales digitales. El aumento en el tráfico hizo que las transacciones bancarias a través de canales virtuales alcanzaran hasta 90 % respecto al total de canales que tienen los bancos.

El informe también destacó los horarios en los que más conviene usar las plataformas bancarias. Estas herramientas móviles en Colombia tienen mejores disponibilidades entre las 6:00 a.m y las 9:00 a.m y entre las 12:00 p.m. y las 9:00 p.m. Adicionalmente, el estudió afirmó que mejora el tiempo de respuesta desde las 6:00 a.m. en adelante.

Entre la 1:00 a.m. y las 5:00 a.m. es cuando se ve mayor afectación, a raíz de las operaciones nocturnas que realiza la banca y entre las 10:00 p.m. y 12:00 a.m las demoras en los sistemas se deben a las transacciones programadas.

Adicionalmente, el informe reveló que el promedio de disponibilidad de las plataformas bancarias durante las 24 horas del día se ubicó en 99,6%.

Movizzon también hizo un sondeo entre los usuarios, el cual reveló que más de 40% abandona un sitio web móvil que tarda más de tres segundos en cargar, 47% espera que la página cargue en dos segundos o menos y 52% opina que la velocidad de carga afecta la lealtad a la marca.

También se destacó que Amazon pierde 1% de sus ventas por cada 0,1 segundo de demora en cargar, mientras que Google pierde 20% de sus ingresos por pauta por cada 0,5 segundos de demora.

El avance en infraestructura

En un año tan atípico como 2020, las entidades financieras se vieron obligadas a implementar años de desarrollo y avance digital en solo algunos meses. La modernización y actualización de la infraestructura tecnológica de los bancos, sumada a la imposibilidad de hacer trámites bancarios presenciales, aumentaron la demanda de servicios a través de apps en todas las instituciones.

Sobre esto, Mario Pardo, presidente ejecutivo de Bbva en Colombia, expresó que “durante la pandemia nuestra transformación digital continúo avanzando; como resultado contamos con cerca de dos millones de clientes que solo usan el celular para realizar sus transacciones digitales, lo que ha representado un crecimiento de 35%. Para complementar nuestra oferta digital, desde hace algunos días hemos habilitado el pago sin contacto a través de los smartphones Android con tecnología NFC como muestra más de nuestro compromiso con nuestros clientes y las empresas”.

El impacto de la digitalización en la banca ha causado que muchas entidades financieras establezcan su propio banco digital. En el marco del 12º Foro de Vivienda & 4º Encuentro de Leasing de Asobancaria, Camilo Albán, vicepresidente de Constructores y Banca Hipotecaria de Davivienda, expresó sobre su banco digital que “Daviplata pasó de 4 millones de clientes a 11 millones”. Además de ser una herramienta para fomentar la inclusión financiera, es un esfuerzo de la entidad bancaria por mejorar la experiencia del cliente que podrá evitar largas filas y aglomeraciones. El vocero también destacó otros servicios online como la hipoteca virtual.

Adicionalmente, la institución publicó la carta de su presidente Efraín Forero, en la que el empresario habló de los avances de Davivienda en materia de infraestructura tecnológica para proveer un mejor servicio durante las cuarentenas. Reportó que sus clientes digitales aumentaron cerca de 62% el año pasado, lo que representa 84% sobre el total de usuarios de sus servicios. Adicionalmente, 52% de sus transacciones monetarias y cerca de la mitad de sus ventas se realizaron a través de canales digitales, con respecto a 33% y 40% alcanzados en 2019, respectivamente.

Otro banco que también avanzó en lo digital fue Bancolombia. Durante la Asamblea general de la entidad financiera, Juan Carlos Mora, presidente de la institución destacó que cuenta con Nequi como su banco digital aliado y Ahorro a la Mano, una plataforma que permite tener una cuenta de ahorros sin cobro de cuota de manejo.

En Inside LR, José Alejandro Guerrero Becerra, presidente del Banco W, expresó que “hoy tenemos casi 50.000 cuentas que han sido abiertas en digital, más de 50% de los pagarés del banco son digitales y esperamos llegar en unos pocos meses a 100%”. Además, reveló que en su esfuerzo por mejorar sus portales digitales, cambiaron todo su core bancario, adquirieron la tecnología uruguaya Bantotal, para mejorara la experiencia de sus clientes.

Felipe Noval Acevedo, director de Transformación Digital e Inclusión Financiera de Asobancaria, declaró que “en cuanto a digitalización, el sector financiero ha venido trabajando durante los últimos años, invirtiendo hasta $400.000 millones al año en innovación y pudo responder a la creciente demanda de canales digitales durante la pandemia, cuando la banca móvil y el internet incrementaron su nivel transaccional hasta 190%”.

Contratación digital de Bbva creció 90%

Bbva Fiduciaria administró durante 2020 un total de $16,12 billones, 3,59% más frente a los $15,56 billones de 2019. En términos de clientes, la entidad finalizó el año pasado con más de 80.000 usuarios, lo que representó un crecimiento anual de 40% frente a 2019. Al cierre del año, 90% de las contrataciones de fondos de inversión se realizó a través del celular, siendo este el canal preferido por los inversionistas. De esta manera, el número de fondos contratados por el celular creció más de 76%, mientras que los aportes digitales lo hicieron en 26%.

Según la propuesta, la empresa registró una utilidad antes de impuestos de $515.245 millones, y tras provisionar impuestos por $497 millones

La reserva legal se situó sobre $152 millones, mientras que las realizaciones de adopción por primera vez en Ncif estuvieron sobre $13 millones

Los precios del petróleo cayeron mientras Estados Unidos e Irán se preparan para una tercera ronda de negociaciones nucleares